近日,微信支付宣布将民生银行提现服务费提升至0.15%的公告,引来了一场与民生银行的“口水仗”。

别看这只是一场“口水仗”,其中,起了微妙和重要的变化。这次,居然是微信支付先“挑起”的事儿。这是否意味着第三方支付平台与银行的攻守态势,已经开始出现反转了呢?

移动支付江湖新一轮“血战”前奏

支付宝上线于2003年10月,今年双十一,支付宝创下了一天2135亿元的交易额。

微信支付于2013年8月正式上线,2014年春晚,微信支付借微信红包发动“珍珠港突袭”。凭借庞大的微信用户基数,仅用春节七天,微信支付的绑卡用户就达到了亿级。

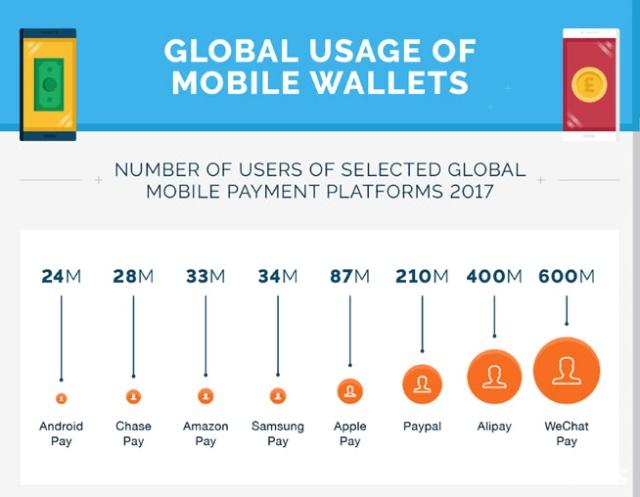

从Merchant Machine给出的统计显示,在全球范围下2017年全球移动支付用户数最多的是微信支付,其以6亿的用户量位居榜首(官方页面的最新用户数量是8亿)。而紧追其后的则是拥有4亿用户的支付宝(另一数据是4.5亿)。至于位列第三的则是国外的老品牌Paypal,用户数量为2.1亿。

以宇宙第一大行工行来看,根据其官网的数据,目前工行向全球627.1万公司客户和5.67亿个人客户提供全面的金融产品和服务。

不过,一直以来,银行说要降低快捷支付的额度就降低,说要提高服务费就提高。不管是支付宝还是微信支付,作为第三方支付平台,他们一直处于“被接受”地位。

现在问题来了,微信支付的绝对用户数已经比任一家银行都多,而支付宝旗下的余额宝余额,也曾经比交通银行的个人存款还高。他们作为第三方支付的巨头,还能心甘情愿地“逆来顺受”吗?

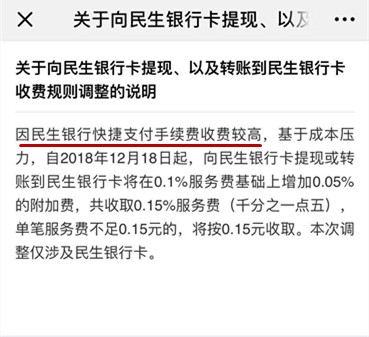

加之最近一段时间,腾讯诸事不顺,游戏业务受挫,股价“风雨飘摇”,财报中,支付成本亦居高不下,寻找新财源是势在必行。如今,微信支付选择了率先向民生银行发难。

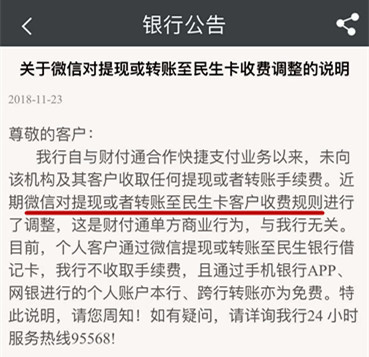

民生银行觉得自己很无辜啊,这是财付通单方的商业行为。

巨头之间的对话,显然不能只看字面意思。

提高提现费,是第三方支付平台把钱留在平台内的一贯做法,而只针对民生银行一家,还有点“杀鸡给猴看”的意思:要是其他银行敢涨价,一个下场。民生银行不算小,全球排名第29位。但跟工农中建交等大银行比,民生银行的实力又相对较弱。微信支付挑的这个头,分寸拿捏得十分到位,让民生银行不爽,但又不敢直接发作封杀。

根据《投资者报》的报道,中国人民大学重阳金融研究院高级研究员董希淼也认为:“微信一直在赚用户和商户的钱,如今微信又利用自己支付寡头的地位,迫使银行替他承担一部分的快捷支付成本,目的是为了赚更多的钱。”

首先,微信财付通为客户提现付出的成本很低,这0.1%或0.15%的手续费大部分进了微信财付通的钱包。其次,微信财付通说自己承担了0.1%的快捷支付手续费,所以,要收取提现手续费。

进了微信钱包的钱,分成两个部分,一是对商户输出快捷支付时,线下收取的是0.2%以上的手续费,线上收取的是0.6%的手续费。二是在微信系统内转来转去不在商户消费。微信财付通从银行接入快捷支付,然后向商户输出快捷支付的部分,从中赚了0.1%~0.5%不等的手续费。对于尚未消费的部分,微信财付通只能默默地垫付手续费。

放以前,在微信钱包里呆着的钱,微信还能拿去买点理财什么的。现在,人民银行要求,从2019年1月14日起,支付机构的客户备付金集中缴存比例要达到100%。这样一来,微信的成本跟以前一样,但收益却大幅减少了。

可以预计的是,在人民银行的规定正式实施之前,微信还会出台很多其他的(收费)政策,来弥补这个损失。

微信支付是万万不敢跟人民银行来硬的,环顾四周,只能一步一步从银行口中夺食了。

三大战役奠定“胜果”

董希淼的话,说得一针见血。微信支付,经过五年快马加鞭的发展,在市场上已拥有寡头地位。很快,处于寡头地位的第三方支付平台,将会进入收割期。

曾经在支付领域占据压倒性地位的银行,如今单体优势已经并不明显。

仅仅五年,已沧海桑田,攻守双方已经发生了巨大变化。

五年前,人们出门还必须带上银行卡,银行排队难还在上头条,在ATM机前排队取款、转账的现象,还历历在目。

现在,在国内,尤其是在城市里,不带现金出门完全没问题。原本人满为患的银行营业网点,如今是门前冷落车马稀。除了开卡和挂失需要到银行网点,其他高频的消费、转账等功能,全部装进了一个小小的手机里。

受移动支付的影响,多家ATM生产商出现规模、业绩双双下滑。南方日报记者 梁维春 摄

移动支付的攻城略地,有三大著名战役。

第一,是红包大战。话说,好久都没听到微信里那哗啦啦向下掉金币的声音了。每到过年,去支付宝和微信支付里领红包,都快成新年俗了。2014年,微信支付单方面宣战。2015年,支付宝花大价钱登上春晚,又支付宝与微信支付打得如火如荼,结果,现金被消灭了。

第二,是存在感最弱,但实际上却最为重要的一战,战场在人民银行:二维码合法化战役。2014年,人民银行曾一度叫停二维码支付。直到人民银行发布《中国人民银行关于印发<条码支付业务规范(试行)>的通知》,配套印发了《条码支付安全技术规范(试行)》和《条码支付受理终端技术规范(试行)》,自2018年4月1日起实施,才给了二维码支付一个正式的身份。

第三,是补贴大战。补贴大战旷日持久,仅仅在去年和前年,消费的时候常常只需要付一半的钱,另一半,由支付宝或者微信支付补贴。那段时间,总有一种突然被爱情击中的幸福。

如今的补贴,虽然还没有停,但更像是小雨,只能说是聊胜于无了。

银行当然从未坐以待毙。在人民银行发布二维码的相关规范文件后,工商银行率先推出了二维码支付产品。随后,各家银行以及银联,也都推出了各自的二维码支付产品,深藏在各种店铺中。如今,银行对支付渠道的反扑之战,仍然局部进行当中,其补贴力度之大,让人咂舌。

只是,各棋子在移动支付江湖的地位,已经基本落定。再强大的银行,也没有那么多的注册个人用户,可以面对面二维码付款。

如今,银行在支付中无可替代的作用,更像是一个基石——用物理门店,当面确认客户信息的真实性。

获得银行牌照,互联网巨头再下一城

人民银行曾经叫停二维码支付的举措,让互联网巨头们仍心有戚戚焉。如今,分别拿到网商银行和微众银行的银行牌照后,微信支付和支付宝,扫除没有牌照这个最大的障碍后,又要展开另一场不见硝烟的激烈战争了。

上个星期,花语在使用支付宝的时候,不小心点到了一个“申请新收款码”的通知条,居然过了几天就收到了带有支架的支付宝收款码。

收款码的一个巨大作用,就是帮助网商银行开户。

以此为例,钱进入第三方支付平台时,虽然要收快捷支付手续费,但不管钱从哪里进入支付宝,只要能沉淀到网商银行里,那就完成了各银行梦寐以求的“揽储”功能。左手用一点手续费换来资金沉淀,右手再通过“花呗”把贷款放出去。

支付宝的如意算盘,打得是有够精的。也是前几天,花儿理财在实体店买几串葡萄,店主还会怂恿花儿扫码拿支付宝红包,“红包还挺大的”。是的,一扫就给了12块的“花呗”红包,一键就开启了花呗的开户之旅。要知道,现在银行想获得一个信用卡客户,差不多要50到100元的获客成本,花语内心的OS:12元就想把我搞定,太便宜了吧!

微信支付完全可以依葫芦画瓢:不再设置免费提现额度,或者大幅降低免费提现额度,或者大幅提高提现手续费等等。“要提额,请开通微众银行账户。”

微众银行开户后,直接把钱通过各银行的手机银行转账进微众银行,就可以完全没有限额地在微信钱包和银行账号里转账来转账去了。具体操作方法就是:把钱从微信钱包转入微众银行卡号,再经由银行手机系统,免费转到其他银行账上。反过来也同样适用。

如果移动支付寡头们再来一次开卡大战,银行们只怕又要经历一次又气又急,却又无可奈何的过程。

我们稍微推演一下:银行卡不可能不允许绑定第三方支付平台,一旦银行卡绑定在微信或者支付宝,第三方支付平台总会千方百计地把银行的客户,变成自己的客户。

圣经《新约·马太福音》一则寓言说: “凡有的,还要加倍给他叫他多余;没有的,连他所有的也要夺过来”。

这一次,马太效应将又一次起作用了。

值得一提的是,掌握客户最多消费场景的微信支付,还没有推出可以对标“芝麻信用”的产品。也许,这源于马化腾对大数据的敬畏。

哪怕微信仅仅只是根据你的消费记录,为你画像,再给你确定一个贷款额度,恐怕都比支付宝还要准确。因为,你交电费的家庭住址,你常买菜的菜市,你每顿饭的平均消费金额,你是经常买书还是买日用品……这些细微的数据,一一躺在你那个从不说话的“微信支付”栏里。

而对消费者画像这个功能,经移动支付这一役,银行已经输得十分彻底。他们原本还能客户通过刷卡的商家,确定客户的消费轨迹,现在,他们只能看到一行字:微信支付或者支付宝支付。

银行与支付寡头的攻守易形,在未来一段时间,仍会激烈地上演,直到……一方取得绝对优势。至于,客户会站在哪一边,不用想,或许你已经有了答案。