文|新熵

上世纪七十年代,在广东汕头一个普通的家庭里,陈湖雄出生了,与大多数人一样,陈湖雄的童年和学生生涯都非常平稳,但可惜的是,连续三次高考的失利,让陈湖雄选择步入社会另寻出路。

1995年,干了几年文具销售的陈湖雄做起了文具代理生意,并且在1999年和家里的三姐弟在上海奉贤设厂,开始打造晨光文具,此后也一直在这条道路上进行深耕。

2015年,晨光文具登陆A股主板上市,拿下文具第一股。2021年2月,晨光文具股价最高时突破百元,市值也随之来到千亿,成为当之无愧的“文具茅”。

但在晨光文具多元化的布局下,一些隐患似乎正在逐渐显露。

“文具茅”并不完美

近日,晨光文具发布的2021年上半年财报显示,晨光文具营收76.9亿元,同比增长61.43%;净利润6.7亿元,同比增长44.43%,均高于前四个季度的营收、净利润增速。即便剔除掉2020年同期受疫情影响基数较低的因素,这份答卷也创造了晨光文具上市以来的最好成绩。

细看这张“成绩单”,办公直销产品是贡献最大的。2021年上半年,晨光该类目产品实现营收31.28亿元,同比增长95.51%,占总营收比例为40.69%。根据财报所述,办公直销产品所指的正是由晨光文具子公司晨光科力普(以下简称“科力普”)销售的所有类别产品。

而科力普定位是B2B综合电商平台主要为政府、企事业单位提供高性价比的办公一站式采购服务。

2017年-2020年,科力普的营收水平快速提升,从12.55亿元增长至50.00亿元,成为晨光文具的“营收大头”。

可以说,一些大客户已经成为了晨光文具的主要收入来源,并且助推了晨光文具的业绩。但过渡依赖大客户长期来看一定是弊大于利。

首先是稳定性问题,因为文体用品几乎无门槛,且文具市场是个蚂蚁市场,目前国内有8000多家相关企业,并且销售额过亿的也不仅有晨光一家,也就是说,晨光并不是无可替代的,供应链、产品线、客户关系维系等但凡有一个环节出现问题,这些大客户极可能集体流失。此外,各大企业已经开始推行无纸化办公,这对晨光文具来说绝对不是个好消息。

当然,这些本质上是不可预见的事情,属于潜在风险,眼下肉眼可见的是大客户营收增长的同时,毛利率在不断下滑,从2017年的20%左右已经降到2021年上半年的9.35%,这从一方面也表现出晨光文具在企业大客户中的定价话语权在一步步下降。

此外,办公直销毛利率的下滑似乎也为其他产品带来“波浪”。截至2021年6月底,包括书写工具、学生文具、其他产品在内的三大产品毛利率均出现不同程度的下滑,

按照2021年半年报统计,书写工具毛利率为40.29%,同比下滑0.09%;学生工具毛利率为33.56%,同比下滑1.4%;其他产品毛利率为45.78%,同比下滑2%;办公直销产品毛利率为9.35%。同比下滑3.59%。受毛利率下滑影响涉及的产品营收总额达到62.24亿元,占总营收比例高达80.98%。

坦白讲,在文体用品这个“蚂蚁市场”,单卖文具显然没有特别性感,并且市场早已进入紫海阶段,毛利也进入下降阶段,新业务的拓展对于晨光来说已是重中之重,为此晨光也推出九木杂物社、晨光生活馆等新零售业务,但经过几年发展,这些新业务却仍旧无法反哺晨光。

新业务未见盈利

2013年,为寻求更多的赢利点,晨光文具推出定位在全品类一站式文化时尚购物的“晨光生活馆”,将SKU从文具、文创拓展至毛巾、香薰机等生活类产品。

但经过多年发展,晨光生活馆不仅连年亏损,店铺数量也在越来越少。2019年上半年晨光生活馆的数量还在129家,2021年上半年就减至60家,三年时间减少69家。

事实上,在潮玩这个新兴行业从小众走向大众的同时,晨光文具也嗅到了一丝商机。

2016年,晨光开拓出另一个新零售业态“九木杂物社”,定位在精品小百货,目标消费群为“15-35岁的女性”,并且在消费不断升级以及市场大环境影响下,晨光文具似乎也将主要资源放在了九木杂物社身上,开始优化晨光生活馆。

2021年6月,晨光文具完成对子公司晨光生活馆企业管理有限公司少数股东 40%股权的收购,转让价格为1.8亿元,晨光生活馆公司成为晨光文具的全资子公司。

简单计算,晨光生活馆公司估值4.5亿元。而晨光生活馆公司主要有两块资产,一是晨光生活馆门店,二是原来100%持股的九木杂物社企业管理有限公司(九木杂物社),要知道今年7月晨光生活馆公司以6750万元的价格转让了九木杂物社的15%股权,通过计算,九木杂物社的估值也是4.5亿元。那么这似乎也就意味着晨光生活馆60家门店如今估值已经降到0元。

再来看九木杂物社,自2018年7月开始启动加后,到2021年上半年,九木杂物社已经开了403家门店(直营276家,加盟127家)。并且在20201年上半年实现4.42亿元营收。

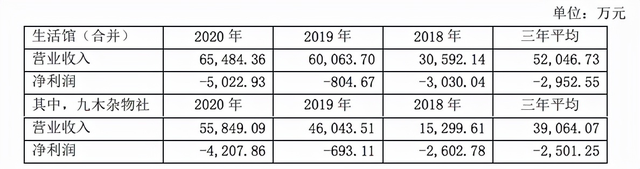

不过从财务数据来看,晨光集团整个新零售业务(晨光生活馆和九木杂物社)还未给晨光带来回报,并且处于不断烧钱的阶段。2016年-2021年上半年,分别亏损2663.71万元、4114.99万元、3030.04万元、804.67万元、5022.93万元、1500.6万元。五年半的时间,共计亏损1.71亿元。

业务方面,九木杂物社赶上了盲盒红利,利用盲盒产品提高了入店率及消费者停留时间促进购买行为的产生。从2020年的业绩也可以看到,九木杂物社利用盲盒产品高频次高粘性特点,推动产品结构优化,无疑是一个正确的决策。

截止2020年上半年,盲盒产品在九木杂物社SKU中占比20%。受疫情压力2020年公司却得益于盲盒等文创产品销量大涨,全年营收5.6亿元,同比增长21.3%。

但这并不代表九木杂物社在这条赛道有足够竞争力,看其周围竞争对手便知。首先是国内盲盒绝对的头部企业泡泡玛特。2020年全年泡泡玛特营收为25.13亿元,并且在盲盒方面,泡泡玛特的用户粘性以及手中可用IP甚至是销售渠道都要远超九木杂物社。

此外,作为一家杂物店,九木杂物社需要面对的是名创优品、无印良品、The Green Paryty等众多品牌的竞争。而晨光集团能够为其支撑多久,虽是未知,但多年发展仍没有反哺势头,难免会为整个集团带来压力。

在晨光财报中,除了常规业务以及新零售业务外,还有一项业务十分显眼,就是其旗下的安硕文教用品(上海)股份有限公司(以下简称安硕文教)。

2019年,晨光文具以现金1.932亿元收购安硕文教56%的股权。彼时,上海安硕旗下拥有“马可(MARCO)”品牌木铅笔,2019年上海安硕曾推动晨光文具的海外销售收入增长逾50%,客观来讲,该公司主要负责的就是晨光在海外的文体业务。

但在海外疫情肆虐的情况下,上海安硕不断受挫,除了南美市场不景气外,马可品牌在国内的销售也不理想。再加上疫情导致工厂开工率不足,导致整个2020年工厂生产成本偏高,亏损严重,且直到2021年上半年,上海安硕依旧没有缓过气来。

2020年、2021年上半年,安硕文教分别亏损7884.61万元、3115.39万元。两年时间内,共计亏损1.1亿元。

值得一提的是,连年亏损并未让晨光文具停止扩展的脚步。今年8月,晨光文具出资2.5亿元收购了挪威书包品牌Beckmann贝克曼91.4%股权。晨光文具称,收购贝克曼将成为晨光世界级愿景和新一轮五年战略的重要里程碑。

总之,目前的晨光文具虽然表面光鲜,但其背后藏匿的隐患并不少,过度依赖的企业大客户、陷入“资金无底洞”的新零售业务以及不景气的海外市场,每一项业务的失利都足以让晨光元气大伤,所以在笔者看来,现在的陈氏家族需要做的就是,消除业务中存在的不确定,建立足够高的技术壁垒或者商业模式上的壁垒,拉开与其他企业差距,坐实“文具茅”的身份。