文|节点财经 六金

几天前,港交所披露,顺丰控股将会拆分出顺丰同城急送赴港上市。顺丰同城急送成立时间不长、在顺丰内部单独成长的时间也不长,而且最近3年,顺丰同城的净利润分别为-3.28亿元、-4.70亿元、-7.58亿元,3年合计亏损15.56亿元,关键是,其毛利也一直处于亏损状态。

尽管亏损企业可以在港、美二地的资本市场上市,但毛利转正后再上市确实可以更占优势,毕竟投大家都喜欢高增长、看得见利润转正的公司。

所以,顺丰为什么要着急在此刻送顺丰同城急送出山呢?

王卫:嘴上很纠结,行动很诚实

“我经常在问,我是不是应该不上市呢?因为好像跟我的理想好像越来越远一样的.....”今年一季度,顺丰控股的董事长王卫在股东大会对自己“猛灌后悔药”。

王卫在纠结地喝完后悔药以后,该送孩子出来上市还得送,因为顺丰一定要拿下十几公里的配送市场。

目前在运输业务上,顺丰的布局是:快递、快运、冷链医药、供应链、国际物流、同城急送等。

图片来源:顺丰年报

虽然顺丰的财报中并未写明每项业务的具体经营情况,但有一位快递行业资深从业者对节点财经表示,他认为除了时效产品(也就是快递业务)外,顺丰的其他产品和同城急送一样,利润很微薄或者干脆就是亏钱。

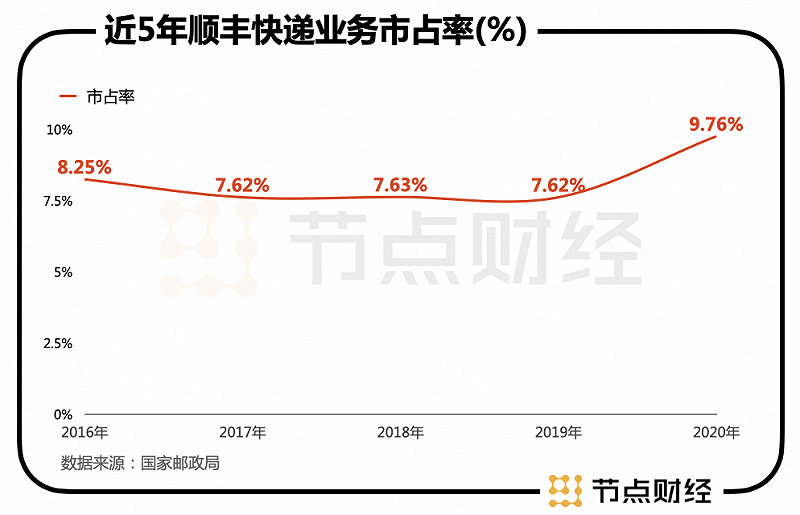

不过快递业务也并不能让顺丰高枕无忧。我们将顺丰快递业务的市占率拉长就能发现,其市占率一直是下滑的,从2014年的11%下滑到2019年的7.6%,2020年因为疫情+顺丰主打to c,才提高到了9.8%。

虽然2021年一季度,顺丰的业务量市占率达到11.30%,但是仍旧产生巨亏,进而引发前文中王卫的大倒苦水。顺丰不可能靠再提高客单价赚钱,因为顺丰的价格已经够高了,而且遇到极兔这种“光脚的不怕穿鞋的”大打价格战,顺丰只能选择“增加资本支出战略”牺牲盈利换取市占率。

全国的快递行业,不是蓝海而是红海,有的不只是优胜略汰,还有劣币驱逐良币。诚然顺丰速度快,但是多数人买东西、寄东西还是会因为便宜而忽略时效。

有人问,既然快递的护城河不能再加深,顺丰快运可以担起重任吗?

诚然,顺丰快运这几年突飞猛进,去年顺丰快运的收入达到了186亿元,成为业界第一,同比增长46.27%,全年整体零担货量同比增长超过70%。

对比其他业务顺丰的零担快运确实成长快,而且在行业内几乎无敌手,但其快运业务的毛利率为-0.59%,行业老二德邦和老三安能的零担快运业务2020年的毛利水平达到了15%左右,今年年初顺丰的电话会议中表示,快运业务还是会维持现在的亏损水平,所以零担快运也不足以形成较深的护城河。

在剩下的国际件、供应链、冷链等顺丰都属于后入局者,有优势但没有特别大的优势,而且都是需要大量硬件投入细分领域。属于“你不做自然有别人做,但你做就得你大量投钱承担后果”的模式,其实风险性不小。

在上千公里的快递被“价格战”围攻、大件快运虽然拔得头筹但是仍然亏损、新业务需要大投入、三公里内斗不过美团和蜂鸟后,顺丰只能在同城急送十几公里的路上多多费心了。

配送行业,何时盈利?

在十几公里的配送赛道中有这样一个“怪圈”:快递公司没赚到什么钱,卖摩托车、电动车、卖电动车电池的公司赚的盆满钵满,甚至连贷款买车的金融服务公司都分到了一杯羹。上周六(7月3日),节点财经在北京最大的摩托车汽修地,看到了穿着各色配送业务工服的小哥前来维修。

这不禁让节点财经想到一百多年前美国的淘金热,淘金的人没赚到什么钱,卖铲子和牛仔裤的赚了个盆满钵满。

不仅是顺丰同城赚不到钱,达达也赚不到钱,甚至亏得更多,从2017年到2020年,达达集团累计亏损了67亿元,闪送在今年3月又融了1.25亿美元,这已经是它的第11轮融资了。

当节点财经与物流行业分析师老吴交流达达、闪送、顺丰同城何时能盈利时,老吴抿了抿嘴,又摇了摇头,表示看不到太多期望。

原因有三:

其一,如果仅凭TO C配送,基本盈利无望。因为急送、同城送的成长空间真的不算大,落地场景不算多。我们用生活经验想一想,一些紧急文件、昂贵物品的递送需求量大不大?多不多?普通人一年也就遇到一两次吧?

节点财经发现,为了拓展场景,顺丰同城急送甚至还在帮孩子取忘带的作业上打了广告,但是送作业场景大概率是家长花了80块钱给孩子送作业,晚上回来批评一顿,一段时间内都没下次了,这要是天天忘带,老师该请家长了。

其二,急送一次至少花费几十元,大多数人看到动辄50-80元的配送费,还是觉得自己跑一趟算了,存在消费能力跟不上的情况。

其三,不似外卖、本地生活等有大量需求支撑,母公司如果再没有很多场景的话,盈利简直是难上加难。因为在配送行业,餐饮外卖是最高频的即时配送市场;但是被饿了么、美团牢牢把握。水果、生鲜、超市、买药、便利店的频次明显低于餐饮外卖。

不过顺丰同城急送比较明智,没有过多恋战于C端,其招股书显示目前顺丰同城主要依仗大客户收入。2018-2020年,其前五大客户占总营收比例分别为67.7%、67.1%和61.2%,最大客户收入占比在2020年达到33.6%(机构预计为顺丰控股,即顺丰同城帮母公司提供最后一公里配送服务),其余大客户机构预估应该是麦当劳、 必胜客、瑞幸咖啡、喜茶、吉野家等,个人配送场景不多。

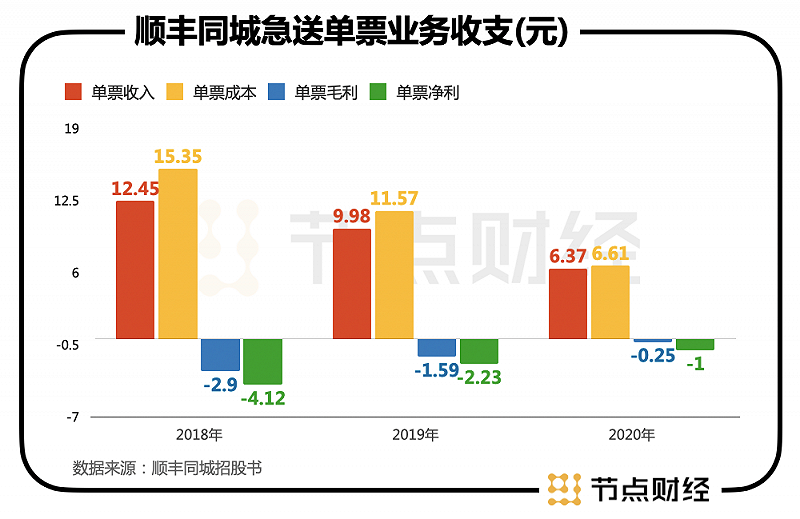

目前,受大客户的规模效应和业务结构影响,顺丰同城急送虽然单票收入降低。2018-2020 年分别为 12.45、 9.98 和 6.37 元/单,但单票毛利亏损也在缩小,分别为-2.90、-1.59 和-0.25 元 /单,已接近盈亏平衡点。

我们再看一下顺丰同城寄送的营业成本,其中占比最高的必然是人力外包成本,也就是骑手的工资。2018-2020 年占比分别为 97.80%、97.30% 和 97.81%,单票人工成本 15.01、11.26 和 6.47 元/单。

可见单票收入不仅不能覆盖成本,仍未能覆盖人工成本,但缺口在快速缩小。目前顺丰同城急送的单票归母净利润分别为-4.12、-2.23 和-1.00 元/单,虽然送一单顺丰同城急送还是亏一块钱,但以前可是亏4块钱呀。

节点财经了解到,顺丰同城急送在大力拓展作为运输供应商为商家提供运力的业务,在这部分的扩张还是可圈可点的。虽然在一些文章下也有读者提出质疑,顺丰同城速递在数据上过于依靠母公司。

但这就像物业板块过于依赖母公司输送一样,一时间没有大多的场景落地,为B段服务不失为一门好生意,顺丰同城“独而不立”的现状大概率还要维持一阵子。

不断地“送子出征”,顺丰同城上市背后还有啥故事?

在顺丰同城急送前不久,顺丰送了顺丰房托上市,还有控股50%的嘉里物流也登陆资本市场,为啥“顺丰系”这么着急上市?

因为钱。

其一顺丰开辟的除了运输业务之外的新业务,本来想补充现金流,结果几乎都是阿斗,一个比一个扶不起来。

不知道大家还记不记得几年前火热的“顺丰嘿客”,本来顺丰想通过“嘿客”进军新零售,但最后市场评价嘿客是顺丰最失败的项目:“烧掉16亿巨资,开店超3000家,现不却见踪影。”

后来顺丰不死心,又做了跨境电商“Wow哇噢”,虽然借助顺丰的运输供应链优势倒是有一定的赢面,但是现在对“Wow哇噢”的报道仅停留在3年前。所以你品,你细品……

现在顺丰开始攻克无人货架,做了“丰E足食”;联合3C产品上做了丰修,但是这些新业务的应用场景都太少,对整个顺丰主业的提振价值不大,未来还不甚明朗。

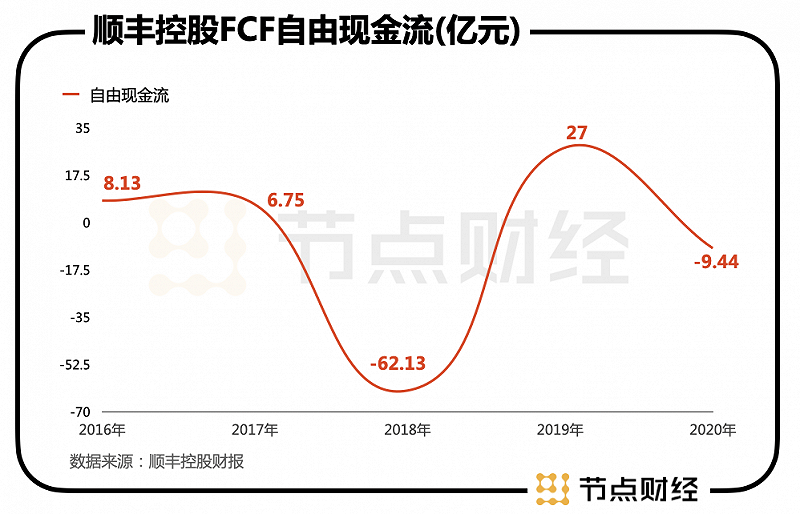

另外,要看顺丰控股有多缺钱,其自由现金流这个指标很值得研究。

2018年顺丰的自由现金流已经达到历史最低点,-62.13亿,在2019年时顺丰的自由现金流有所好转,但在2020年自由现金流再次跌为负值,惠誉评级不久前发布报告预测顺丰的自由现金流在2021年将仍然为负。

自由现金流是什么?从概念上说是经营现金流量净额-构建固定资产、无形资产和其他长期资产所支付的现金-处置固定资产、无形资产和其他长期资产所收回的现金净额。在扩张期间自由现金流为负很正常,但是如果一个成熟的公司自由现金流为负数,说明公司可能资金入不敷出,净利润只是账面上好看。

顺丰去年的成本开支,每天就要3300万,2020年顺丰的总负债已经站上544亿,自由现金流难以给集团补血,而顺丰在快递行业又面临着不扩张就吃掉的危险境地。

所以,着急拆分上市,就是为了上市的融资钱。另外再看看市场,达达虽然是“流血”上市,但是,其上市一年内市值就是翻了一番,说明市场还是认可“即配”行业的想象力,此时也是顺丰同城速递上市的好关口。

要么别停,要么出局

面对着正处在激烈竞争赛道的顺丰来说,对于运输业新赛道投资不能和增长一旦停止,就意味着出局,竞争对手不出意外很快会追赶上来。不论是十几公里赛道的同城急送,还是三公里的即时配送,抑或是上千公里的快递和快运,顺丰还是应该牢牢把握住运输这个主业不松懈。

快递行业的同质化程度比较高,又是劳动密集型产业,所以价格战肯定还会长期持续下去,毕竟在市场上,没有那么多像白酒龙头一样壁垒高、毛利高、受众广的公司。

DHL、UPS、联邦快递这些国外物流巨头它们的年龄比顺丰大、竞争格局也相对比较稳定、市占率也比较高,但是他们的净利率等依然不算高,好的达到7%,差的也就只有3-4%。所以,做快递、物流、配送的生意,本身就和辛苦、利润低挂钩,顺丰既然已经选择,就只能埋头继续向前。