投稿来源:节点财经

大年三十的晚上,奈雪的茶向港交所提交了招股书。此前市场上一直在讨论,头部三家茶饮品牌,奈雪的茶、喜茶、蜜雪冰城,谁会是新式茶饮第一股,如今似乎盖棺定论。

随着茅台市值跨越3万亿、农夫山泉市值突破7000亿、海天味业也有6600多亿的身价后,新消费品牌开始更多被一二级市场所期待。2017年起,茶饮品牌通过火爆的营销手段、跨界合作、黄牛排队等方式引爆了消费者的兴趣。几年的消费习惯培养,新式茶饮品牌似乎正成为消费市场最有力的一批潜在黑马。

按照最后一轮融资计算,奈雪的茶估值已经达到130亿。不过,根据其招股书显示,过去不到三年,奈雪的茶已经累计亏损达到1.3亿。如今,登陆港股,这杯奶茶能有多“甜”?

01

只赚吆喝不赚钱?,近三年亏损1.3亿

奈雪的茶这份长达538页的招股书,披露了这家奶茶界“当红炸子鸡”的真实情况。

招股书显示,2018年、2019年,奈雪的茶营收分别为10.87亿、25亿,同比大幅增长130%。不过受疫情影响,2020年公司增速大幅放缓。截至2020年9月30日的前九个月,公司营收为21.1亿,上年同期为17.5亿,同比增长20%。

业绩看上去很华丽,不过并不代表奈雪的茶赚钱了。

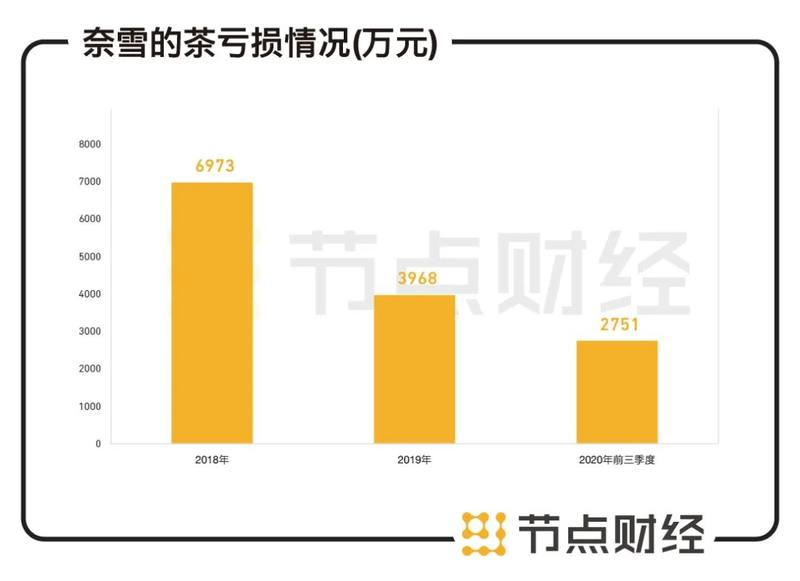

2018年、2019年奈雪的茶期内亏损分别为6973万元、3968万元。不过2020年前九个月期内亏损为2751万元,高于上年同期的387万元。经调整后,2018年、2019年经调整亏损分别为5658万元、1173万元,大幅改善。

数据来源:奈雪的茶招股书

2020年前九个月,奈雪的茶净利润率仅为0.2%,远不及上年同期的1%。

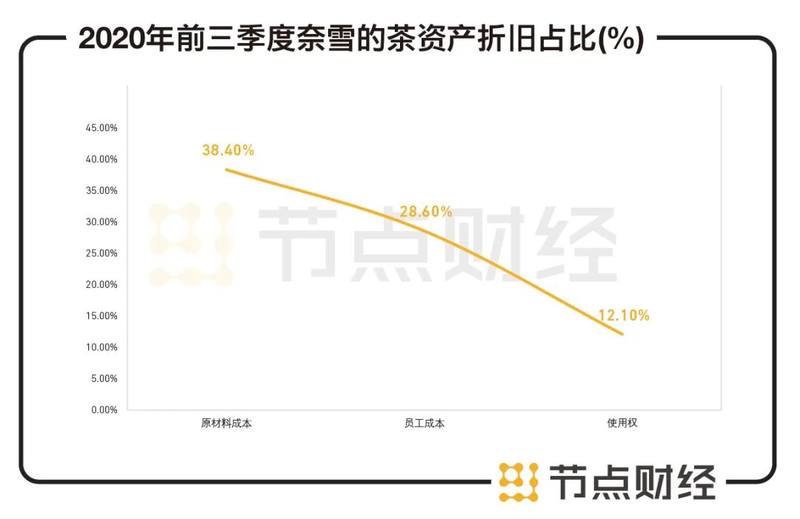

经营成本居高不下是公司利润率低的重要原因。在各项成本中,2020年前9个月公司的原材料成本、员工成本、使用权资产折旧分别占比38.4%、28.6%、12.1%。

数据来源:奈雪的茶招股书

奈雪的茶同店利润率近两年也下滑明显,由2018年的24.9%降至2020年9月底的12.6%。这主要和新冠疫情有关。

奈雪的茶招股书透露,2020年2月,公司在中国有61%的店面暂时关闭7天以上。位于武汉的19家店在2020年1月底至2020年4月初暂停营业。在一段时间内,其他地区的店面也临时提供外卖或自提服务。

不过,其招股书同样表示,2020年6月到9月这三个月,公司同店利润率已恢复至18.1%,逐渐走出了疫情的影响。

数据来源:天眼查

虽然公司仍处于亏损,但并未影响资本的看好。今年1月,奈雪的茶低调完成新一轮融资。最新估值已接近20亿美元,约合人民币130亿。从天使轮融资算起,奈雪的茶已经完成5轮融资,投资方包括天图投资、深创投、PAG太盟投资集团。

招股书显示,IPO前,彭心、赵林夫妇通过林心控股持股67.04%,奈雪的茶的持股平台Forth Wisdom Limited持股为8.32%,投票权归彭心、赵林夫妇管理。一旦奈雪的茶成功冲刺港股,除了彭心、赵林夫妇将收获巨大的财富,这些早期入局的机构或也将赚得盆满钵满。

02

火速开店,未来三年预计开店1000家

过去几年,新式茶饮品牌一直在不断开疆扩土,试图通过更多门店,抢占更多消费者。从6年前在深圳开设第一家店起,奈雪的茶就开启了迅速扩张之路。

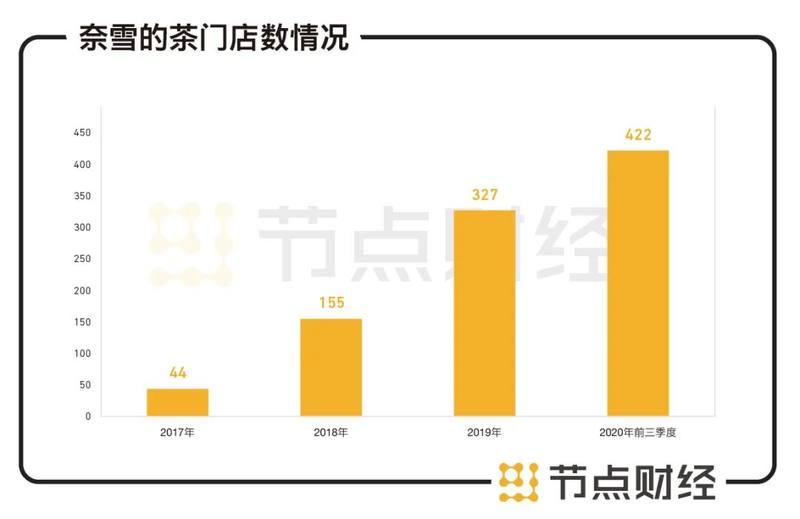

招股书显示,2018年、2019年奈雪的茶分别开设179家、174家新店,相当于两天开一家。截至2020年9月30日,奈雪的茶在中国大陆61个城市拥有420间奈雪的茶茶饮店,并已将业务拓展至香港特区及日本,两地各有一间奈雪的茶茶饮店。累计看来,奈雪的茶的茶饮店数量增至422家。

其中一线及新一线城市是奈雪布局的主要阵地,占比超70%。

不过,值得关注的是,奈雪的茶每家门店的销售额和订单量正呈现下滑趋势。

2018年及2019年、2020年前三季度,奈雪的茶每间茶饮店平均每日销售额分别为30.7万元、27.7万元及20.1万元;每间门店平均每天的订单量也由2018年的716单降至2020年的465单。

截至2017年、2018年、2019年及2020年前三季度,奈雪的茶门店数量为44家、155家、327家和422家。截至2021年2月5日,门店总数增至507家。其中2019年及2020年前三季度相比上一报告期门店分别净增172家和95家,门店增速呈下降趋势。

数据来源:奈雪的茶招股书

同时,上述对应年份其客户订单量分别为2120万、5320万、4590万,2019年前三季度这一数字为3640万,2019年和2020年前三季度同比增速为150%和26%,也在下滑。

据联合利华发布的报告,从2018年起,一二线城市茶饮店关店率就超过了开店率。2019年全国新增奶茶店9万家,但90%都在亏损,1年时间不到,90%的新店都面临倒闭转让,只有10%新开设的奶茶店实现了盈利。

新式茶饮店想要赚钱并不容易。

一般而言,开店主要有三种方式:直营、加盟和代理。不论用哪种方式加入,并不是付得起加盟费和租金即可,设备、物料、装修、培训等费用甚至比前两者都高,原材料成本也会不断上涨。

奶茶制作也是看起来简单、做好很复杂的事情。每个流程、每道工序都有讲究,即便是同样的茶叶、水果和辅料,如果配置比例不当或物料不够新鲜,都会影响口感。比如,喜茶就要求加盟店至少有10人运营,饮品质量才有保障。

如上文,奈雪的茶的利润率仅为0.2%,即可知这个行业赚钱的难度。而餐饮企业的收入和利润增加取决于三个来源:存量门店的收入增加、新拓门店收入的增加和成本端的压缩。

即便是奈雪的茶这样的头部品牌,在一线城市开店前期需要投入大量资金。单店的营业额一旦大幅下降,就不能覆盖新店开设的成本,因而只能通过融资缓解资金压力。

在业内,奈雪的茶的开店数量不算最多。截至12月7日,喜茶在全球范围内已经拥有了684家门店。这个数字在2019年底仅为390家。自内地疫情初得控制的3月底开始,喜茶便启动了拓店步伐。据其官方微博、公众号等平台发布的信息,每个月,喜茶都以约新增30家门店的速度在扩张,其中增速最快的10月,一口气开出了58家门店。

蜜雪冰城更是无人能敌。截至2020年6月,蜜雪冰城的门店总数量已经突破了10000家。

根据招股书显示,奈雪的茶计划于2021年、2022年、2023年分别新开300家、350家、350家门店。其中,约70%新开的店为奈雪PRO店。由此推算,三年后,奈雪的茶门店将达到1500家。不过,这一数量仍然难敌有万家门店的蜜雪冰城。

03

前有喜茶、后有蜜雪,这杯奶茶还有多甜?

无论是蜜雪冰城的万家门店,还是奈雪的茶所计划的三年1500家。这个市场能够容纳如此多的奶茶店吗?

据艾媒咨询数据显示,2019年中国新式茶饮市场规模2044.8亿,预计2021年,新式茶饮将恢复至疫情前水平,市场规模接近2800亿。艾媒咨询CEO兼首席分析师张毅认为,一旦喜茶、奈雪以及蜜雪冰城上市,新式茶饮的赛道将会变得更为激烈。在一二线城市新式茶饮市场已基本饱和的情况下,各品牌需转向下沉市场寻求新的增长点。

安信证券在研报中认为,目前新式茶饮消费认知已初步建立,喜茶和奈雪作为高端茶饮龙头,消费者认可度高,同时门店主要集中在一二线城市,下沉市场空间仍广阔,业绩成长潜力足。

天图投资管理合伙人、CEO冯卫东表示:“这个行业是带着毛利率在走的,线下流量可以直接反馈到账面上,选中了头部的标的,不出意外的话是赚钱的”。更激烈的竞争,头部品牌到底在争什么?

首先是规模。

早前,营销公司华与华的老板华衫发过一条朋友圈说:“所谓B格,就是把自己逼进一个小格子里。像喜茶这样,400多家店,只有头部品牌二十分之一。都排队,也做不了多大生意。”华与华是蜜雪冰城的营销方,此番直怼,言下之意,直指喜茶这类企业,规模不大。

对于这一行业而言,规模是竞争力的体现之一。

其次,是供应链能力。

对于新式茶饮品牌,规模重要,但更重要的是供应链。奈雪的茶和喜茶更为相近,作为头部品牌,奈雪的茶和喜茶之间的竞争从未间断,无论是品牌还是产品竞争,二者都高度重合。

在至关重要的供应链这块,喜茶、奈雪的茶都自建茶园,但奈雪的茶还建有中央工厂,在原材料掌控方面,相比喜茶具有一定优势。

相比之下,蜜雪冰城在供应链方面更为优秀。公司拥有自建仓储与供应链体系、原材料自产能力及全国布局的物流配送网络。这也是蜜雪冰城能通过低价快速打通市场的原因。

与喜茶、奈雪的直营“厮杀”不同,蜜雪冰城走的是“直营+加盟”模式,通过高密度扩店以及超值低价建设强品牌力,这种方式更够帮助蜜雪冰城更快速的设立更多门店并打开下沉市场。

这个除夕夜,对于资本市场来说并不平静。此时选择递交招股书,奈雪的茶到底急什么?按照其招股书的说法,未来,奈雪的茶将在Pro店型投入。奈雪的茶有两种店型,一类是标准茶饮店;此外,就是定位高端商圈的Pro店型。这一典型,第一次出现是在2020年底。

在喜茶不停铺设主打外卖的Go店型、星巴克大力布局“啡快”的当下,奈雪的茶这样的选择并不多见。但Pro店型意味着巨额的经营成本投入,这是此前奈雪利润率不高的重要原因之一。如今公司仍然重注这类大门店,奈雪的茶势必需要更多资金的支持。

除了奈雪的茶,此前喜茶和蜜雪冰城也曾传出上市的消息。有香港投行人士表示,喜茶将于3月向港交所递交招股说明书。今年1月,蜜雪冰城持续三个多月的首轮融资在此前已经完成。有消息称,蜜雪冰城计划在A股上市,上市的筹备已到最后阶段,交表已经在倒计时中,预计年内完成上市流程。

三家茶饮头部公司完成上市的时间目前尚不确定,但可以肯定的是,伴随头部品牌的上市,这个行业的竞争将更加激烈,而腰部企业想要存活也更加艰难。