文|财经无忌 韦航

白酒三季报来临。

回想2020年,洋河曾带领白酒业绩回暖,一度让白酒概念股扶摇直上。而在今年洋河发布业绩之前,舍得酒业率先发布了三季报业绩。

根据公告,舍得酒业(600702.SH)第三季度净利润2.34亿元,同比增长59.65%,在利润尚可的情况下,舍得酒业却陷入风波。

10月17日,有媒体报道称,舍得酒业的12-13万吨基酒号称贮龄超长,是“陶罐贮存的优质基酒”——而这却是一个谎言。该媒体同时认为,舍得酒业的老酒战略是个“伪命题”,舍得酒业毛利率之高,并不匹配其品牌美誉度,泡沫很大。

消息一出,便引发投资者和消费者广泛关注。受此消息面影响,10月18日,舍得酒业股价盘中跌停;10月19日,舍得酒业再现下跌。

10月21日,舍得酒业发布澄清公告,称公司老酒储量真实,拥有12万余吨老酒。股价也在舍得酒业回应之后逐渐回暖,截至10月25日,股价从184元回升至191元。

在川酒历史上,舍得曾有过不俗的历史战绩。那么接下来,舍得酒业该如何“舍与得”呢?

曾经辉煌的舍得酒业

舍得酒业地处川中丘陵地区的射洪县沱牌镇,源自射洪县人民政府于1952年设立的县属国营酒厂。公司正式成立于1993年。1996年5月公司股票在上海证券交易所上市,成为白酒行业第三家上市公司。

舍得酒业有过辉煌的发展阶段,曾在中国白酒行业产销量排名第一。

2000年其产销量分别为14.6万吨和14.3万吨,在白酒行业产量中位列榜首,以9.4亿元销售收入位居已上市白酒公司前5,净利润达到1.06亿。

但2000年后,舍得的发展之路十分坎坷:先是受到税收政策对低档酒的影响,加上发展战略调整、激励机制未获改进,舍得欲推进的改革遭遇多重阻碍。

在行业2001-2010年复合增速达20%的情况下,舍得酒业则一直在8亿规模的水平止步不前。

自2011年起,重视高档酒轻视低档酒的战略决策,又使公司雪上加霜。

2011年,公司改变原有营销战略,以“舍得+沱牌”双品牌推动企业业绩增长。当年,公司聚力打造高端舍得系列而忽视了中低端市场,导致其在中低端市场占有率大幅减少。

2012年12月4日,中央八项规定出台后,高档白酒纷纷下沉,推出新型中低端产品。舍得逆势推出单价上千元高端酒,造成公司业绩呈断崖式下滑,只有不到1%的净利率。

来源:舍得酒业2012年报

在此情况下,舍得酒业当时急需引入外部投资者来改善公司治理结构,为新公司注入新活力。

引狼入室戴上ST

2015年,舍得酒业引入天洋控股作为战略投资者,受让射洪县人民政府所持沱牌集团 38.78%的股权。同时,天洋控股对沱牌集团进行增资扩股,沱牌集团注册资本增至2.3224亿元。

经股权转让及增资扩股,天洋控股和射洪县人民政府各持有沱牌舍得集团70%、30%的股权。

沱牌集团前后持有舍得酒业29.85%股份不变,仍是舍得酒业的控股股东。天洋控股实控人周政先生替代射洪县人民政府,成为舍得酒业的实际控制人。

天洋控股未入主之前,舍得将产品分为酱香型和浓香型两个品种。酱香型有天子呼、吞之乎等;浓香型有舍得系列酒、沱牌天曲系列酒、陶醉系列酒、沱牌特曲系列酒和沱牌大曲系列酒等。

2016年实际控制人变更后,舍得酒业逐步淘汰沱牌系列老产品。

舍得系列销量自2015年以来增长迅速:销量从2016年的3055.85千升增长至2018年的4794.19千升,年均增长率大于35%。

这与公司的营销策略和消费市场的变化均有关系。一方面,公司力图拔高产品结构和品牌定位,在渠道和宣传辅助下,通过营销资源投入,推动代表公司高度的“舍得”系列酒大幅增长;另一方面,经过2012-2015年的调整,白酒消费回暖,对中高档白酒需求空间再次打开。公司营销策略迎合市场变化。

与此同时,沱牌系列酒的出品则在削减:2016年销量减少26.42%,2017年减少58.11%、2018年再减少27.08%,2018年,沱牌系列酒销量7203.83千升,较2016年减少了2/3。

沱牌是传统老品牌,受众群体广泛,市场对价格较为敏感。考虑到沱牌对公司收入和利润贡献过低,不符合公司长远发展利益,公司大幅削减了沱牌的出产——在促进资源聚焦的同时,节省了营业性成本。

同时,舍得实行高档进、低档退的战略。

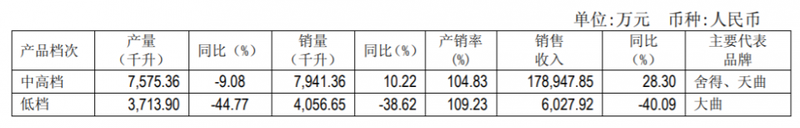

舍得系列、陶醉和天曲属于公司的中高档产品,价格定位在200-2000元区间。

2018年,中高档产品的销量接近8000吨,销量占比达到66%。其中舍得占比40%,陶醉和天曲销量占比约达到26%。

来源:舍得酒业2018年报

此外,考虑到舍得系酒的高增长,而中高档酒的销量于2017、2018年期间整体减少,故可判断:陶醉和天曲的市场销售是在缩减的。

低档酒则包括了特曲、优曲、沱小九等200元以下的产品。2017至2018期间,低档酒的产销被公司主动大幅削减。

单一品牌战略让舍得本来健全的销售体系出现向高端集中。随后,中低端市场逐步被其他公司产品蚕食。当市场出现巨大动荡,要依靠中低端产品拉升销售和利润时,舍得发现,自己以往的渠道优势已经逐步被“舍弃”。

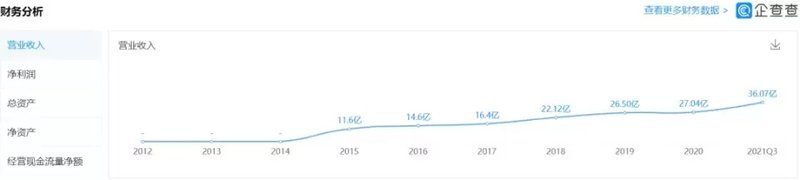

在天洋控股掌控下,2016-2019年,舍得酒业营收分别为14.62亿元、16.38亿元、22.12亿元、26.5亿元,同比增长幅度分别为26.42%、12.1%、35.02%、19.79%。不过,在业绩增长背后,舍得酒业的内部管理被曝出存在问题。

2020年8月20日,舍得酒业公告称,经自查发现天洋控股及其关联方存在通过蓬山酒业非经营性占用公司资金的情形,2019年度、2020年度累计发生金额分别约为21.6亿元、18.5亿元。

引狼入室的舍得,不无意外地被戴上了ST帽子。

迎来复星能复兴么?

今年4月3日,在舍得酒业2021年经销商大会上,舍得酒业董事长张树平表示:“舍得迎来了复星豫园成功入主,迎来了福星高照。”

复星集团董事长郭广昌为何要投资舍得酒业?在4月3日第104届糖酒会上,他用三大动因首次做了回应:一是个人情怀,郭广昌说他对沱牌舍得感情深厚;二是老酒战略。沱牌舍得的老酒储量达12万吨,行业领先;三是舍得的名字好,文化属性强,舍得的消费者都是有文化品位的人。

而此前争议的话题,便也聚焦于舍得的老酒问题。

近几年,老酒话题持续火热。在白酒行业竞争加剧与消费升级的多重驱动下,老酒品类逐渐扩大了市场规模,成为白酒产业极具竞争潜力的细分市场。

有数据显示,浓香型白酒占据约65%-70%的市场,但高端浓香型白酒仅占其中的0.7%。因此,有人认为名酒的陈年老酒更加珍贵,老酒的稀缺价值便得以凸显。

但从舍得酒业经营数据看,中高档酒三季度是9.57亿,环比二季度的10.53亿下降9.1%;低档酒三季度是1.63亿,环比二季度的2.12亿下降23.1%。三季度毛利率微降至78.1%,半年报是78.78%。不过其ROE出现明显提升,到达21.46%,半年报则是17.35%。

老酒战略并没有带来进一步的增速。

当然,在财报中,舍得酒业线上继续保持高增速,在次高端领域已非常“难得”。

合同负债大幅增长,短期借款清零,无付息金融债务,经营现金流非常好,现金回款情况也在改善。虽毛利率下降,但销售费用与广告费大幅增加,这说明预收款真实存在。这便是舍得酒业的“得到”部分。

另外,通过经销商大换血,整体增加了416家,对于即将到来的四季度,整体销售目标有一定加成。可以看出,复星着眼于长远打算。

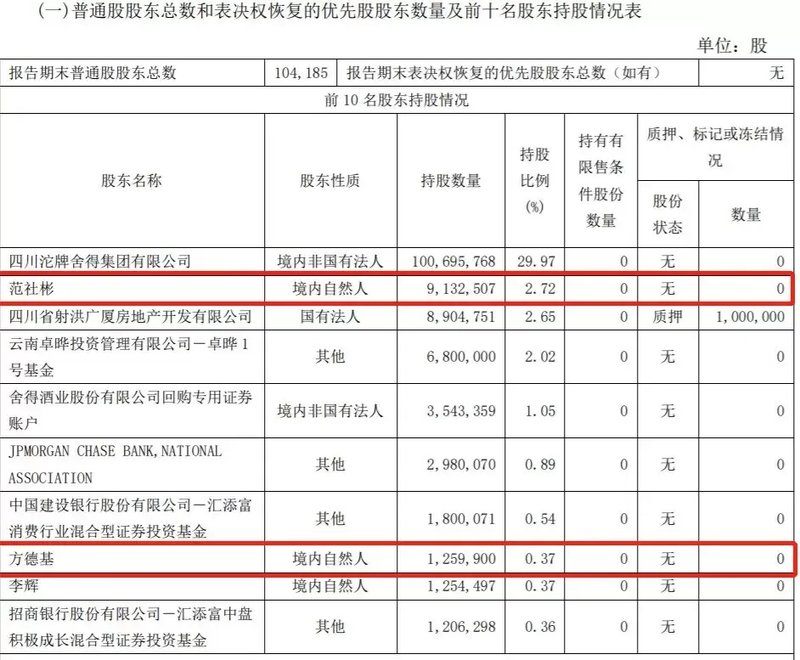

从股东变化情况看,三季报显示,今年第三季度,知名牛散范社彬再度增持舍得酒业。截至报告期末,其持有该公司2.72%股份,已成为舍得酒业第二大股东。另一名牛散方德基新进舍得酒业前十大股东名列,截至报告期末持股0.37%。

来源:舍得酒业2021三季度报

如果能够三年保持50%的复合增长,1500亿的舍得便是合理的估值。但关键的问题在于,如何保证老酒战略的实施和品质的可控。因此,要想实现这一复合增长相当不易。

在天洋控股集团出局、复星系接盘后,舍得股价一年内从最低点的55.76元,一路攀爬至265.76元的高位。目前,其在200元以上盘旋。

老酒背后的高端战略,对于舍得这样二线酒企而言,是一种扩展市场、进行全国化布局的手段——这本无可厚非。但一味发力高端,对于酒企来说,可以说是一招险棋。

舍得未来还能靠什么推动销售额的增长,进而继续推行高端化策略呢?其会舍弃什么,又能得到什么呢?让我们拭目以待。