文|海豚投研

手机产业链的制造厂,给人的印象都是劳动力密集的苦生意。特别在手机市场进入稳态后,市场对手机产业链公司感觉“索然无味”。而在香港市场上,却有家手机产业链公司的市值在10年内成长了100倍。

从2011年初的20亿港币成长至现在2000多亿港币,这么炸裂的表现背后,投资者为什么会对舜宇光学如此充满信心?

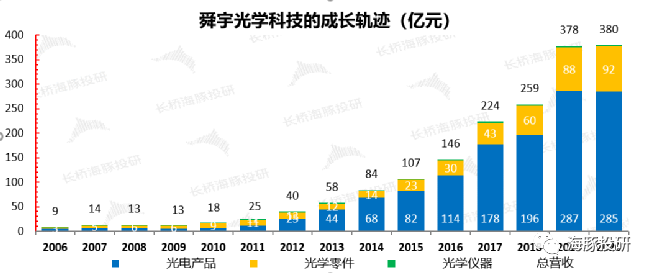

来源:公司公告,海豚投研

对于舜宇光学的个股研究,海豚君本篇在于阐述舜宇光学“十年10倍”的成长过程、舜宇光学在手机和汽车领域的业务发展情况,主要分析以下几个问题:

舜宇光学如何实现十年10倍的跨越式增长?

舜宇光学的手机业务,如何在手机市场下滑的大背景下实现高增长?

汽车智能化的大趋势下,舜宇光学如何受益?

一、舜宇光学的成长:十年10倍的跨越式增长

舜宇集团创立于1984年,公司在创立初期仅有4间厂房、6万元贷款和8名高中学历的员工,而今已经成为营收体量近400亿的全球知名光学企业。

在公司成长的过程中,实现了十年10倍的跨越式增长速度。集团销售额从19万元到1亿元用了10年,从1亿元到10亿元用了11年,从10亿元到100亿元用了9年。

来源:公司公告,海豚投研

舜宇光学能实现持续成长的动力,主要来自于:

1)1990-2000期间,对照相机市场需求的敏锐捕捉,从光学仪器切入了照相机镜片和镜头领域;

2)2000-2010期间,再一次把握手机光学赛道,开始布局手机摄像头模组和镜头领域;

3)2010-2020期间,享受到智能手机兴起的浪潮,并开始布局车载镜头、安防、AR/VR等多领域布局。

舜宇光学从2004年开始“名配角”战略,坚持围绕国际知名客户进行合作和服务。目前公司主要客户有华为、小米、OPPO、Vivo、联想、三星、索尼、松下和卡尔蔡司等,2020年在手机镜头领域出货量也超越大立光达到全球第一。汽车领域,通过与国际Tier 1厂商的合作,公司在车载镜头领域长期占据全球第一的位置。

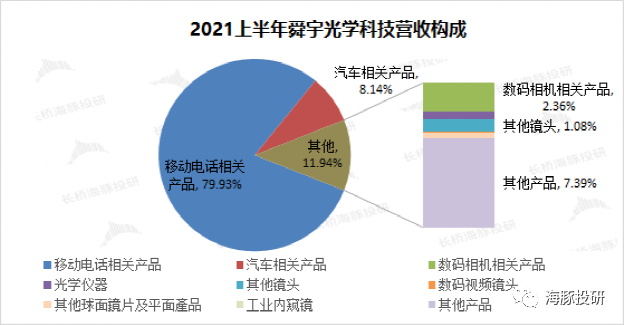

在对公司的下游领域分析上,通过2021上半年舜宇光学的营收构成看,移动电话相关产品的营收占比接近八成,仍然是公司最为重要的收入来源。车相关产品的营收占比有较快的成长,达到了8.14%。所以,对公司业务的分析,主要从手机和汽车两个领域进行。

来源:公司公告,海豚投研

二、手机:光学创新的东风下,舜宇的硬实力

舜宇光学的手机相关产品收入从2016年的121亿元成长至2020年的320亿元,5年时间成长了将近三倍,持续占据公司八成的收入来源。

来源:公司公告,海豚投研

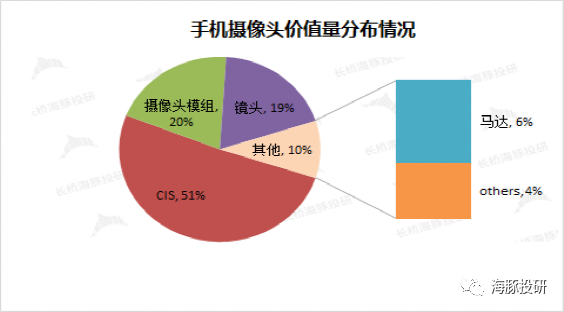

舜宇光学手机业务的定位在光学领域进行耕耘,围绕手机摄像头进行研发和生产。手机摄像头由CIS芯片、镜头、VCM马达等方面组成。

从价值量来看,舜宇光学的产品主要以摄像头镜头和摄像头模组两部分,价值量占比大约在40%左右。

来源:中国产业信息网,海豚投研

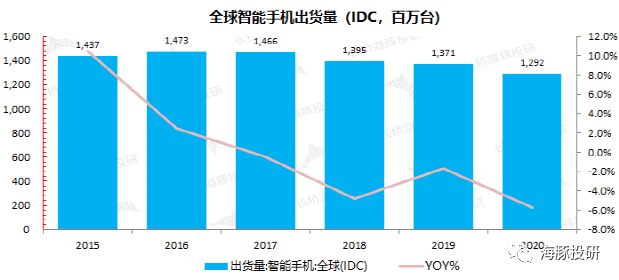

舜宇光学的手机摄像头业务主要载体在手机上,由于智能手机在经历2010-2015年的渗透率提升期后,智能手机市场出货量趋于稳定。

2015-2020年期间,全球智能手机出货量基本维持在13-14亿台左右的出货量,出货量停滞,而舜宇光学的手机业务却获得了近3倍的成长。

来源:IDC,海豚投研

既然手机出货量已成稳态,那手机业务量的空间是不是没有了呢?手机市场出货量保持稳定,不代表手机摄像头趋于稳态。

单台手机使用摄像头数量的不断增加,以及多摄手机在用户中的普及,带来摄像头消费总量的持续增长。根据Counterponit的数据,全球单台手机的摄像头搭载数目从2015年的2颗上升至2020年的3.7颗,复合增速达到13%。结合手机出货量情况,整个手机摄像头市场的出货量从28.74亿颗,5年的时间成长至47.80亿颗。

从手机摄像头的变化趋势看,全球单台手机平均摄像头数目有望继续提升。至2020年全球三摄+四摄的合计出货量占比已经达到53%,三摄和四摄手机已经成为市场主流,有望进一步提升手机摄像头市场的容量,相比目前现状——后置二至三摄,还有一定成长空间。

来源:Counterpoint,海豚投研

手机多摄化给行业带来量的增长之下,摄像头模块在单部手机中的价值也在提升。以iPhone的BOM表为例,摄像头部件的价值占比从初代的3.9%已经提升至10%以上,单台手机中的价值量更是从不到10美元提升至50美元以上。

来源:Yole,IHS,海豚投研

光学创新不断,后置摄像头的分辨率更是在近几年实现了跃升。在2018年前,整个手机市场基本停留在3200万像素以下的市场。从2018年开始,市场明显提升对高像素产品的需求。具有4800万及以上像素的手机大幅度出货(下图深红色区域),直接带动了摄像头高端产品的出货,在价的维度进一步提升市场的整体空间。

来源:Counterpoint,海豚投研

2.1 手机镜头:

手机端的光学创新,推动公司手机镜头迎来强劲增长。舜宇光学手机镜头出货量从2017年的6亿颗年出货量成长至2020年的15亿颗年出货量,复合增速高达36%。公司并在2020年以15亿颗的全年出货量超越台湾上市公司大立光,成为全球手机镜头出货最多的企业。

来源:公司公告,海豚投研

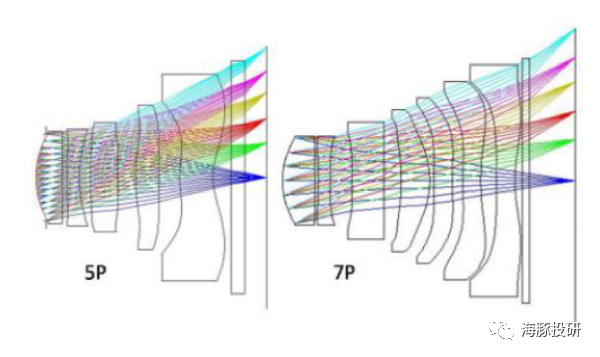

从本次光学创新入手分析,最明显的是从多摄和高像素两个维度进行创新。其中多摄的增加,直接带动了镜头数目需求的增长,而高像素是怎么拉动手机镜头的呢?

这是因为,更高的像素需要更多的驱动镜头片数。现阶段手机镜头层次已有5、6向7、8层方向升级,像素升级也将提升镜头层数(“P数”)规格。根据产业链预估看,5P-6P-7P的升级,在适应不同像素要求的情况下,也能显著提升产品的价格水平。

来源:产业链预估,滤光片,海豚投研

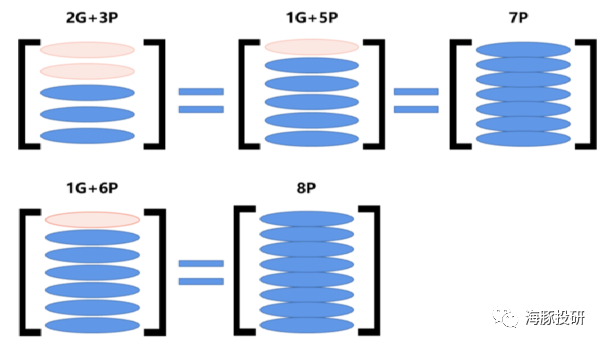

材料创新上,玻塑混合可能成为新方向,进一步提升公司竞争力。高像素摄像头市场份额的提升,提升了高P镜头的需求。然而随着手机摄像头像素升级、光圈变大,原本的塑料镜头在成像清晰度、失真率等光学性能方面有瓶颈。

对塑料和玻璃做折射率实验中,可以发现塑料虽然能实现1.6左右的HRI高折射率,但是阿贝数较低,色差矫正能力较弱,整体玻璃的上限更高。简单来说,就是玻璃折射率更高,色差更低,是更好的镜头材料。

来源:海豚投研整理

由于之前塑料具有易生产和低成本的优势,成为了市场的主流。玻塑混合镜头的出现,在玻璃镜头和塑料镜头中,有望成为像素升级过程中的一个方向。从实现效果上去替代,1片玻璃镜片加5片塑料镜片/2片玻璃镜片加3片塑料镜片,可以替代7P镜头功能。

来源:电子工程专辑,海豚投研

在手机镜头市场,舜宇光学做得怎么样呢?从出货量和技术能力两方面看:

1)出货量:市场第一。根据旭日大数据对主要镜头厂商的出货量统计,舜宇光学的出货量在全球主要手机镜头厂商中处于第一的位置,其占有率已经达到24%。在超越大立光后,进一步拉开了领先优势。

来源:旭日大数据,海豚投研

2)技术能力:多P镜头和玻塑镜头双布局

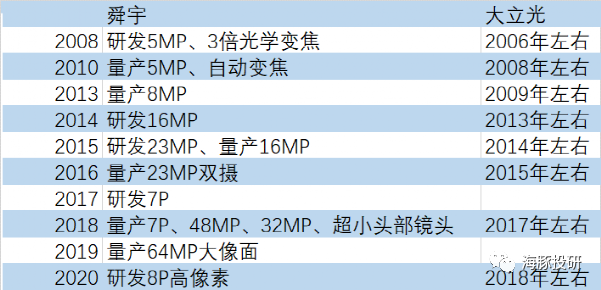

舜宇光学在多P技术方向上持续推进,8P镜头研发完成。公司涉足手机镜头领域后,一直进行光学创新的研究。从300万/500万像素(3-5MP)开始,陆续突破了16MP、32MP、48MP、64MP和1亿像素的摄像头。目前公司最新的8P镜头研发完成,保持行业一流的研发能力,在技术上不断追赶大立光,目前大立光在技术上领先1-2年。

来源:海豚投研整理

公司在高像素趋势下,不仅在多P方向不断研发,并同时继续布局玻塑混合镜头。舜宇光学在10年前已开始对玻塑混合镜头的布局,2012年舜宇成功研发首款玻塑混合前视镜头并完成量产,目前2MP的玻塑混合镜头(主要用于车载)已经研发完成。

2.2 手机摄像模组:

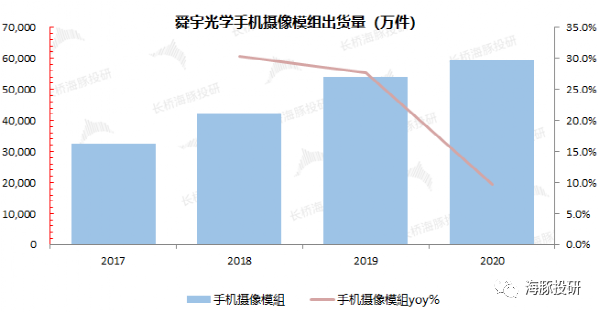

手机端的光学创新,在带动镜头的同时,也加快了模组的出货速度。舜宇光学手机摄像模组出货量从2017年的3.25亿年出货量成长至2020年的5.93亿年出货量,复合增速高达22%,同样高于整体行业增速。

来源:公司公告,海豚投研

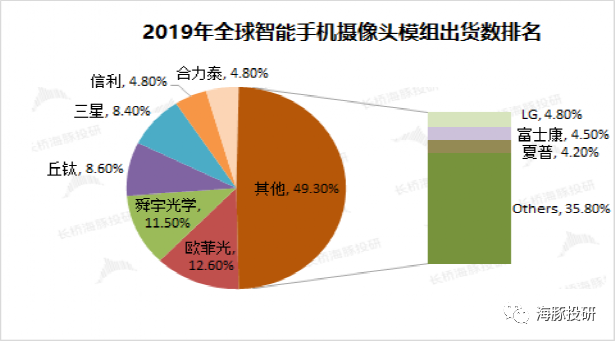

模组市场相对比较分散,主要是由于行业门槛较低、竞争比较激烈。而随着摄像技术的发展,对模组封装的要求也越来越高。技术要求的提升,加剧了市场集中度的提高。

舜宇光学在出货量上排top 2,处于市场第一梯队。

来源:Sigmaintell,海豚投研

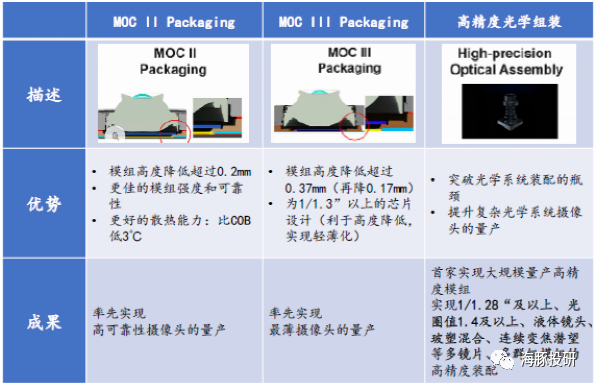

对于摄像头模组封装技术中,目前有CSP、COB、MOB和FC等封装方式。对比各种形式的技术情况:

1)CSP:主要是小厂商采用。优势在于制造设备的成本较低,但弊端也明显在于只适用于2M等低像素产品,且封装成本相对较高;

2)COB:市场主流厂商。和CSP相比的优势在于产品适用面和封装价格,可以封装5M及以上的摄像头,有更大的市场空间。但同时COB封装的制造设备成本比较高,也需要很高的洁净度条件;

3)MOB/MOC:舜宇自研的技术。MOB的技术和COB技术都需要较高的设备投入,同样也能获得较低的封装成本。但MOB技术比COB的优势在于,封装环节所需要的洁净度要求较低,并且还能获得更低的模组厚度;

4)FC:主要用于苹果。FC的优势确实能得到最优质的产品,但同时对生产线有了更高的要求。一般FC的设备投资额比COB高约40%,且由于定制化产线的情况,受客户变化影响很大。

来源:海豚投研整理

舜宇光学凭借自身的技术优势,通过自主研发MOB、MOC技术,缩小厚度和面积、提升稳定性和散热能力。三代MOC技术更是能模组高度再下降,率先实现最薄摄像头的量产。

MOB技术:封装部将电路元件(电容、电阻等)包裹在内,在减少电路器件上粉尘污染的同时,也增加了封装部内部空间,整体减小了模组的宽度。

来源:公司资料,海豚投研

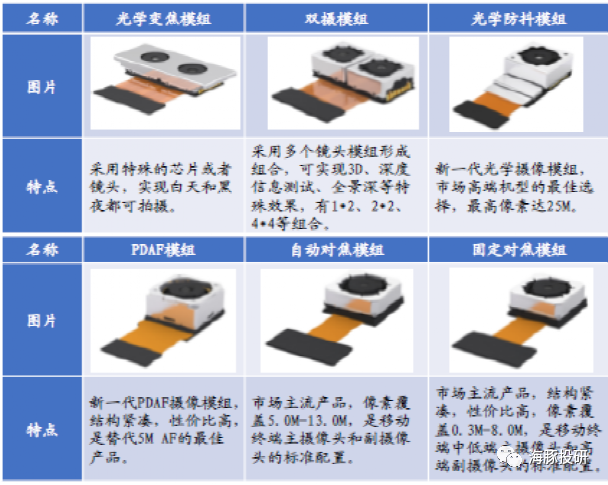

舜宇在摄像头模组领域,除了在封装技术的自研外,还在用途做横向的拓展。目前公司在摄像头模组领域已经布局了光学变焦模组、双摄模组、光学防抖模组、PDAF模组、自动对焦模组和固定对焦模组。2020年舜宇完成了连续变焦、芯片防抖等多种模组技术的研发工作,并实现了利用MOB/MOC II技术实现云台防抖摄像模组的量产。

来源:公司资料,海豚投研

三、汽车:智能化的大趋势下,舜宇的先发优势

舜宇光学的汽车相关产品收入2021年上半年实现收入16.14亿元,同比增速高达72.4%,营收占比从4.96%上升至8.14%。由于汽车业务的高速增长,公司从2021年上半年开始进行单独披露。

来源:公司公告,海豚投研

摄像头作为汽车视觉的输入端口,随着汽车智能化的推进,市场需求增长明显。汽车智能化下的摄像作用,和原有的汽车摄像大为不同。

1)原传统汽车情况:摄像头主要用于行车记录和倒车影响,承担被动安全的作用;

2)汽车智能化下情况:摄像头起主动安全的作用。通过前视、环视、后视、侧视和内置的全方位的布局,以实现安全预警、盲点监测、疲劳提醒等功能。

在汽车智能化的推动下,摄像头的使用数目有了明显的增加。原传统汽车情况下,由于只要实现被动安全的作用,一般摄像头数目在3-5个;而现在汽车智能化的摄像头数目需要10+个数目(例:蔚来有11个,小鹏14个)。从单车摄像头数目上,汽车智能化下有了明显的提升。

资料:公司公告,海豚投研

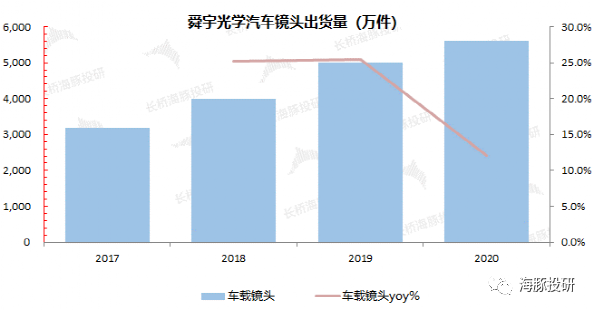

在汽车市场上,舜宇在车载镜头领域已经连续多年占据全球第一的位置,领先的行业地位有望给公司在汽车智能化上带来先发优势。舜宇光学的年汽车镜头出货量从2017年的3100万件增长至2020年的5600万件,复合增速21%。

资料:公司公告,海豚投研

在全球车载镜头市场中,舜宇光学长期占据30%以上份额,遥遥领先于竞争对手。公司的主要客户是奥托立夫、博世、大陆集团等Tier 1厂商,舜宇通过Tier 1厂商成功切入宝马、戴姆勒、大众等国际知名汽车厂商。

资料:ICV Tank,海豚投研

舜宇光学车载业务的布局很广,其产品有后视镜头、红外车载镜头、前视镜头、内视镜头、电子后视镜头和环视镜头等,可以适用于汽车智能化下的多种场景。

2020年公司2MP玻塑混合前视车载镜头研发成功,8MP的全玻前视摄像头实现量产交付。在汽车智能化的推进下,车载摄像头也将向着高像素和高品质演进,公司在份额和技术上的先发优势有望享受汽车智能化的红利。

四、总结

前瞻的行业布局,带来了十年10倍的增长奇迹。90年代布局照相机,21世纪初布局手机,再一个十年布局汽车。每一次行业的兴起,舜宇光学都抓住了时代的机遇,享受到了行业成长的红利,也造就了公司每十年增长10倍的成长奇迹。

手机端的光学创新浪潮中,舜宇证明自身的硬实力。手机对摄像品质要求的追求,掀起了光学创新的浪潮。舜宇光学在大浪潮中,持续进行研发和生产的投入,积累自身的技术实力。在实现7P量产后,又完成了8P的研发工作。2020年舜宇光学的手机镜头出货量达15亿颗,超越大立光成为全球第一。

汽车端的智能化大趋势,舜宇具有明显的先发优势。汽车智能化的推进,使得摄像头在汽车中的功能从被动安全转向主动安全,从而迎来了单车搭载量的大幅度上升。在车载镜头领域,舜宇出货量长期占据全球第一的位置,并遥遥领先于同行。

在主动安全领域,舜宇的产品已经涵盖后视镜头、红外车载镜头、前视镜头、内视镜头、电子后视镜头和环视镜头等领域。先发优势下,舜宇有望再次享受汽车智能化的红利。

下篇海豚君将主要解决下列问题“舜宇光学的成长空间如何看待”以及“舜宇光学的投资价值怎么样?”。

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。