文|壹览商业 木鱼

洗衣液一哥,遇到麻烦了。

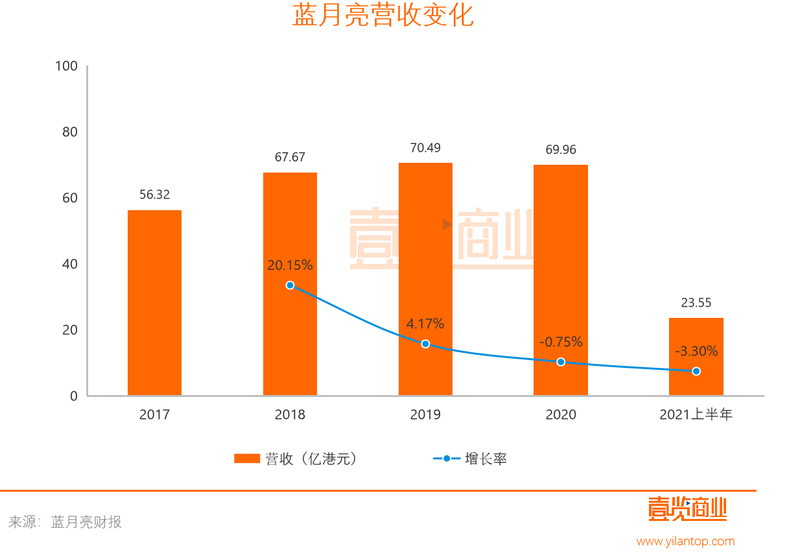

近日,蓝月亮发布财报,上半年蓝月亮营收、毛利、毛利率均出现同比下滑。其中营收下跌约3.3%,毛利下滑约19.2%,毛利率下滑10.5个百分点,亏损4390万港元。

另外,蓝月亮的市值也从最高点的1100亿港元,到如今的438.85亿港元,跌幅超过60%。

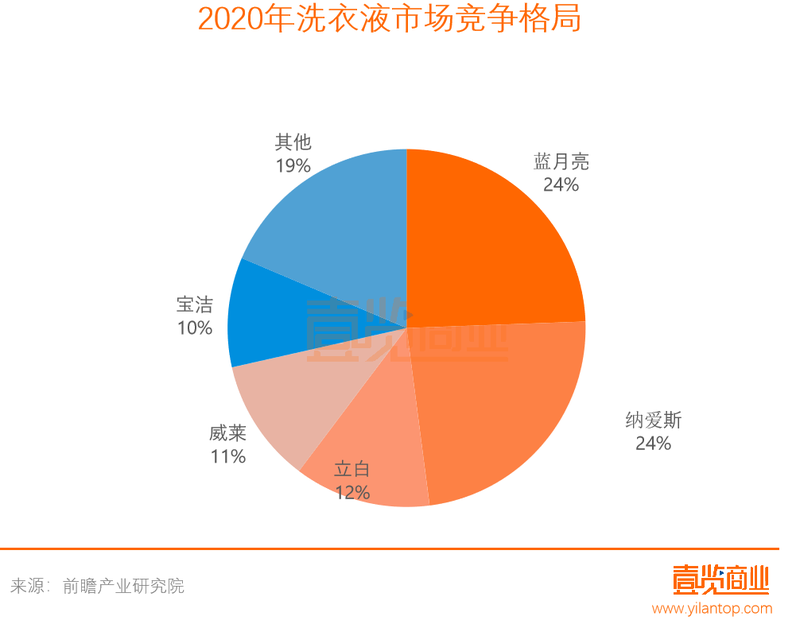

更让人关注的是,蓝月亮洗衣液一哥的位置有可能不保。据弗若斯特沙利文数据,按零售销售价值计算2019年蓝月亮以24.4%的市场份额排名中国洗衣液市场第一,纳爱斯(旗下品牌雕牌、超能等)和立白紧随其后。但紧随其后的纳爱斯集团市场份额也高达23.5%,双方差距并不大。另一方面,尼尔森数据则显示,2019年度洗衣用品市场的“一哥”并不是蓝月亮,而是立白。立白的市场占比约为21.4%、纳爱斯21.2%、蓝月亮则为18.1%,奥妙16.3%、宝洁12%。所以,现在洗衣液一哥到底是谁还未可知。

事实上,除了财报数据和股价表现不佳以外,蓝月亮在经营上也频频失误。作为国内最早踏足洗衣液市场的清洁类品牌,一度被行业寄予厚望,认为是中国宝洁。但随着在渠道、产品、创新等方面的多次失误,蓝月亮距离宝洁越来越远。

事实上,这一切是从2015年蓝月亮与商超决裂就埋下了伏笔,2020年初显端倪。如今,渠道、产品和创新三大困境,正在加速蓝月亮在洗衣液行业的内卷化。

渠道困境

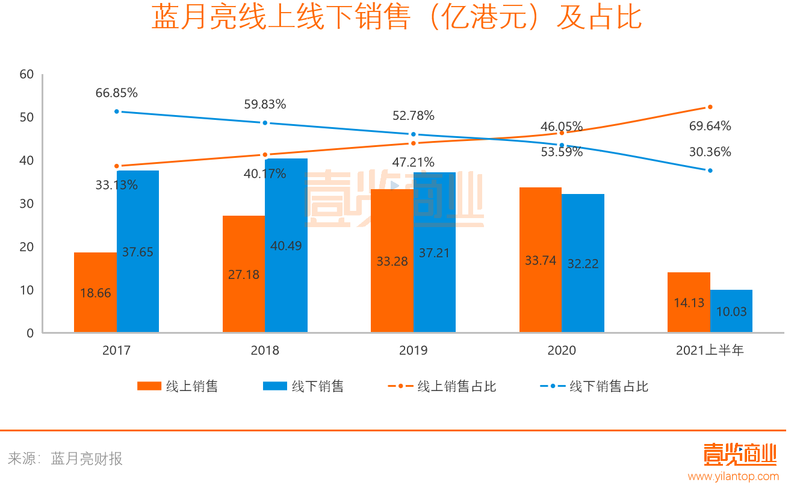

蓝月亮最新财报显示,上半年蓝月亮营收23.55亿港元,同比下跌3.3%。其中,主要产品衣物清洁也就是洗衣液销售19.58亿元,同比增长16.5%。在渠道方面,线上销售16.4亿元,同比增长14.60%,占总销售额的69.64%,线下销售7.15亿元,其中直销1.7亿元,同比下跌9%,分销5.44亿元,同比下跌33.33%。

问题来了。蓝月亮线上销售的占比接近70%,而线下销售占比只有30%,而且还有不断下跌的趋势,这是非常不正常的。作为一家快消品企业,正常情况下,产品的渠道销售虽然有差距,但总体应该保持线上线下大致均衡。否则,过于依赖单一渠道,将会对企业未来产生严重后患。

比如,蓝月亮将上半年亏损的原因归结于,市场上非公司客户的平台出现过剩的较低价产品,导致公司的定价策略及产品在市场上的价格体系受到干扰。也就是说,市场上出现了价格不受蓝月亮控制的产品。

《壹览商业》发现,这些价格不受控制的产品主要出现在线上渠道。如今年的淘宝88会员节,蓝月亮天猫旗舰店促销组合装118.9元/8千克,不到15元/千克;在拼多多蓝月亮家清专卖店,总销量9.4万的蓝月亮洗衣液,领取优惠券之后的拼单价格低至21.9元/2千克,相当于10.95元/千克。在社区团购平台为了争取用户也通过补贴和打折的形式进行促销,而蓝月亮自己无力管控导致这种价格不一致的现象更为常见。

对于快消品龙头来说,对产品在不同渠道的价格无力控制,是一件多么严重的事情,不用再多说。虽然线上价格紊乱不只是蓝月亮一家,但是由于蓝月亮的主要销售渠道在线上,就导致一旦线上出现问题,对他的伤害就比别的品牌大。

对此情况,在财报中蓝月亮的解释是因为集团把握住了线上增长机会,通过直播平台成功拓展了销售,而线下销售减少也是因为市场低价产品供应过量导致其产品受到干扰所致。

固然线下出现了一批低价产品对蓝月亮的销售产生了干扰,但线上就没有低价产品了么?显然这个理由并不那么让人信服。真实情况,我们拉长时间线一看便知。

拉长蓝月亮财报时间线,《壹览商业》发现2017年蓝月亮的线上销售占比还只有33.13%,彼时线下还是蓝月亮的销售主力,然而后面蓝月亮的销售渠道差不多以每年7%的速度向线上转移。到了2020年,蓝月亮的线上销售占比已经超50%,达到53.95%。

造成这个原因,一方面固然是随着电商的普及,在社会消费品零售中,线上的占比正在增强;另一方面,更重要的是因为蓝月亮自己在多年前的骚操作。

2015年,洗衣液类产品大卖场还是主要销售渠道。彼时,蓝月亮因大卖场的高额费用和导购员的高成本,决定退出商超渠道。撤离商超后,蓝月亮便将重心向线上电商渠道及自建渠道月亮小屋转移。

这个决策带来的直接后果就是,蓝月亮从商超渠道空出来的市场快速被立白、奥妙、碧浪等一大批同类洗衣液产品占领。据凯度消费者指数显示,2014年蓝月亮触及1.91亿消费者,家庭渗透率高达46.5%。而到2016年2月,尼尔森统计数据显示,纳爱斯集团旗下超能品牌在洗衣液品类的市场占有率已经达到了32%。欧睿咨询提供的数据则显示,蓝月亮在中国市场份额占有率已从2012年的 23.4%下滑到2016年的20.3%。

更重要的是,自建渠道经过两年发展,效果并不理想。2017年10月,北京商报报道蓝月亮布局线下的自建实体店“月亮小屋”已经纷纷转租,而官方微信平台“月亮小屋”也更名为蓝月亮科学洗衣。标志着蓝月亮自建直营渠道战略失败。

此时,蓝月亮幡然悔悟,又开始尝试与主要商超渠道修复关系。2017年开始,蓝月亮开始重返大卖场,先后从家乐福、欧尚、大润发恢复上架。但因蓝月亮当年从大卖场下架行动表现得太过强势,导致与大卖场的关系一时难以修复。同时,蓝月亮对于线下渠道也缺乏战略层面的重视,公开数据显示,2017-2020年蓝月亮销售人员由10432人缩减至4582人,缩减幅度近60%。

大卖场的不待见,销售人员的缩减,线下渠道的增长乏力就可以理解了。从财报数据看出,从2017年到现在蓝月亮在商超渠道的份额一直不温不火,销售额从来没有超过10亿。线下经销商的销售也是逐年下跌,特别是去年和今年上半年,总体份额还在下降。

是的,蓝月亮陷入了渠道困境中。一方面,线下渠道的修复不是一朝一夕,需要投入大量的人力物力;另一方面,线上渠道的成本也不再低廉,各种平台使用费、推广费已经不比线下便宜,再加上价格的难以管控。

难不成,蓝月亮还要走一趟当年的老路,强硬撤出线上,全部回归线下?显然不可能。因此,蓝月亮的的渠道困境如何解决,将会在今后相当长的一段时间困扰着罗秋萍、潘东夫妇。

产品困境

除了渠道,产品也成为困扰蓝月亮的新问题。

自2008年在中国公司中首先推出第三代洗涤产品洗衣液(第一代洗衣粉、第二代洗衣皂)以后,蓝月亮依靠洗衣液的代际优势迅速抢占市场,获得行业龙头地位。蓝月亮也成为国内洗衣液市场的代名词。但是对于快消品来说,依靠单一的产品爆破是能力,但也是危机。

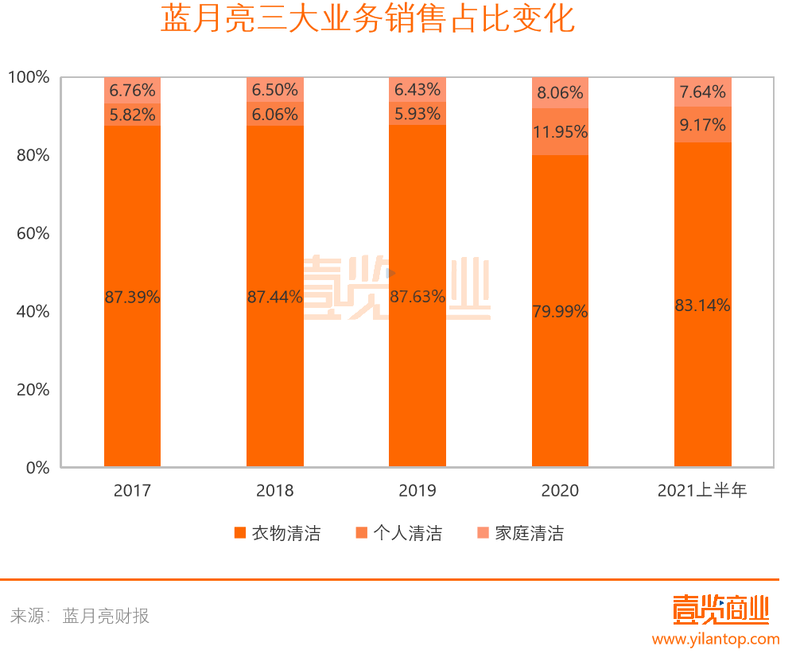

当家产品或许可以帮助一个品牌打开销量,但当行业出现新变动时,就难以抵御风险。在快消品发展史上,多品牌全面发展成为大牌们抵御风险的常用手段,蓝月亮也认识到这个问题。在蓝月亮官网中是这么描述自己的:“目前蓝月亮已建立起涵盖衣物清洁护理、个人清洁护理及家居清洁护理三大品类的多元化产品组合。”

那么,蓝月亮真的靠多元化产品组合为自己打造了护城河了么?

财报数据显示,虽然蓝月亮的业务主要由衣物清洁、个人清洁、家庭清洁三个产品线构成,但是从目前看衣物清洁(洗衣液)还是蓝月亮绝对的主要产品线。从2017年到现在衣物清洁产品的销售占总销售额的占比基本都在80%以上,其他两大类产品销售额最高时刻也才占20%。今年上半年,个人清洁和家居清洁的销售出现了严重下滑,其中个人清洁品类下滑18.49%,家居清洁品类下滑37.72%。

也就是说,个人清洁和家庭清洁类产品目前并没有给蓝月亮带来更多的增量,蓝月亮仍旧是以洗衣液为主的企业。这也没什么,从行业上看,2019年中国洗衣液的市场渗透率仅有44%,市场还有较大的扩充空间,这条赛道的未来潜力还很大,只要蓝月亮能够守住洗衣液的护城河,也还有时间培养多元化产品。

但是,洗衣液是一个门槛较低、同质化严重的产品。当市场大部分的洗护企业都在做洗衣液时,这个市场就变成了红海,成为价格战的阵地,这也是上述线上渠道价格不受蓝月亮控制的原因之一。

因此,正如文章开头所说,蓝月亮洗衣液的阵地也要守不住了。2019年蓝月亮洗衣液的销售收入同比增长仅4%,而当年整个市场的同比增长为8%左右。到了2020年蓝月亮洗衣液销售更是同比下跌了9.4%,面对竞争对手的追赶市场地位岌岌可危。

当竞争者立白很早就发力洗洁精、洗发水、牙膏、化妆品等品类并做的有声有色,纳爱斯也在“皂、粉、液”上齐头并进时,在渠道上多依赖线上、在营收上多依赖于单一的洗衣液产品的蓝月亮管理层是要思考下,如何真正实现产品多元化问题了。

创新踏雷

面对这些问题和危机,蓝月亮似乎也意识到了,在其上市招股书中有这么一段描述:“倘若我们的衣物清洁护理产品不再受青睐且我们无法及时推出替代产品,我们的销售额及利润可能会大幅下降。”

为此,这些年蓝月亮围绕着产品创新和业务创新为自己描述了一个发展方向,做中国家庭清洁解决方案提供商。主要做了两件事:

第一个是品牌创新。蓝月亮在2015年推出了浓缩洗衣液“至尊”和衣物消毒液“卫诺”“天露”餐具和蔬果清洁品牌等。

第二个就是发力洗衣服务。蓝月亮于2012年7月开始在广州的蓝月亮洗涤中心提供洗衣服务。于2016年9月,升级了洗衣服务,建立了至尊洗衣应用程序;2017年6月,蓝月亮亦开始为企业合作伙伴提供洗衣服务。其招股书显示,蓝月亮向约50名企业合作伙伴(主要包括媒体公司、汽车经销商、金融公司、律师行及酒店)提供该等服务。

但是很遗憾,这两项行动似乎都踏入了雷区,至少目前看不到对蓝月亮整体业绩的提升有帮助。

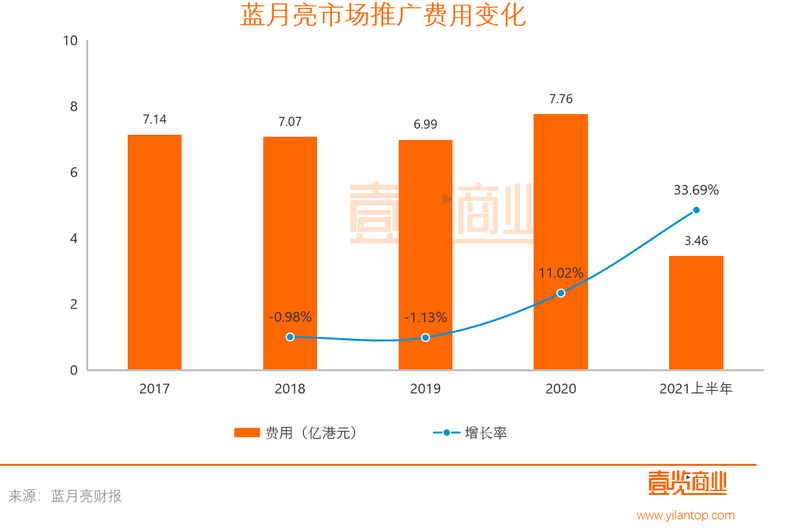

为了推广新品牌,蓝月亮在广告和推广费用上的投入从2019年开始逐年上升,财报显示今年上半年蓝月亮的品牌推广和广告费用同比增加了33.69%,费用的增加对毛利也产生了负面影响。数据显示,上半年蓝月亮毛利率下滑10.5%。

以浓缩洗衣液“至尊”为例,他被是创始人罗秋平押注为下一代洗衣产品。据悉,过去几年罗秋平几乎把所有的精力和重点的业绩都放在浓缩洗衣液“至尊”上。

显然,结果并不是很好,销售数据我们上面已经知晓。浓缩洗衣液“至尊”也因为疫情期间无法销售,导致大面积的客户退货。在半年报中,蓝月亮如此描述:“2020年退回的“至尊”品牌产品与其他产品捆绑销售并以折扣价出售,对2021年上半年的毛利率产生了1%的负面影响。”

值得注意的是,在蓝月亮押注浓缩洗衣液时,洗衣凝珠异军突起。据欧睿国际数据,2019年中国洗衣凝珠市场规模已经超过5亿元,增长率超过110%,预计未来依然将保持35.8%以上的高复合增长率。2020年洗衣凝珠在阿里平台的销售额将近13.7亿元,同比增速超过132%。奥妙、立白等品牌已开始在这个新兴细分领域扎根,而蓝月亮此时针对这个细分品类仍旧无动于衷。

而洗衣业务经营数年,业绩也是乏善可陈。招股书显示,2017至2019年,蓝月亮的洗衣业务在三年间只分别贡献了1100万港元、2300万港元以及2700万港元,只占同期营收的0.2%、0.3%和0.3%。2020年上半年,新冠肺炎疫情下该业务更是只有80万港元营收,甚为惨淡。

蓝月亮计划在中国各地建立多家洗涤中心,为消费者提供大规模专业洗衣服务,计划在广州、天津、重庆及华东地区先开5家洗涤中心,预期2021年上半年开工,2025年上半年竣工,总投资3.123亿港元,预期3-4年达到收支平衡,7-8年收回投资。

但是在刚刚发布的半年报中,没有任何相关信息描述。

写在最后

综上所述,如今蓝月亮如今正处在一个颇为尴尬危险的位置。

渠道陷入不平衡的困境、产品结构单一的现状暂时无法改变、创新业务几乎都踏入雷区。依靠优先发现新一代产品洗衣液成为行业老大的蓝月亮,如今似乎正在被“洗衣液”这三个字束缚,无法绕开。

一般来说,在快消品市场,只要拿到了市场份额第一,往往就能以高毛利率和高价格和高调性形成自己的护城河,低价竞争难以对其产生竞争力。但没想到的是,做到了市场份额第一的蓝月亮,只将这个优势维持了不到10年,就已经颓势尽显,实在让人唏嘘。

参考资料:

1.财经野武士: 半年蒸发600亿,亏4400万,仅领先对手1%,为何蓝月亮很少人买了

2.发现网:蓝月亮上市半年业绩“变脸”股价暴跌 渠道难题或掣肘“洗衣液一哥”

3.前瞻产业研究院:2020年中国衣物清洁行业市场规模及市场份额分析

4.日化最前线:报告|2020年度洗衣液市场状况及趋势洞察

5.北京商报:蓝月亮自建实体店“月亮小屋”折戟

6.资本星球:蓝月亮成了社区团购最大的牺牲品