文|酒讯 朱莉

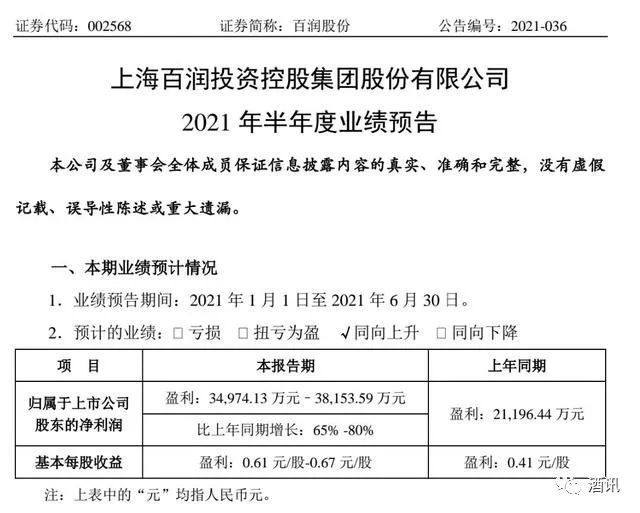

6月29日晚间,百润股份发布上半年业绩预告称,今年上半年,预计公司营业收入、净利润与上年相比将分别增长50%-55%、65%-80%。有意思的是,面对预喜业绩,资本市场仅仅欢呼了一天就冷静了下来,该公司股票于6月30日以9.36%的涨幅庆祝一番后,随后迎来两连跌。

定睛一看,在众人目光追逐白酒在资本市场的舞姿时,百润股份却在角落里默默造富。目前,该公司市盈率(TTM)高达104倍,而被资本喊打喊杀的“高估值”股票里,贵州茅台的估值也才53倍。

从规模来看,坐拥着超过84%鸡尾酒市场份额的百润股份,在众多看涨的声音中,市场份额优势是最主要依据。然而,在见顶的成长空间里,百润股份又该如何解开高增长的估值悖论呢?

01 又回到最初的原点

如果不提醒,你是不是都没有注意到,百润股份的股价已经走到83元/股的境地?截至到7月2日,该公司市值为628.1亿元,用大家熟悉的白酒股来对比,和今世缘(654亿元)一个水平,是燕京啤酒(200亿元)的3倍。

目前,百润股份的市盈率(TTM)高达104倍,用“万众期待”来形容资本热情,也不为过。事实上,百润股份近年来的业绩确实成长不错。数据显示,2016年-2020年,公司的营收从9.254亿元一路涨至19.27亿。

不过,走到近20亿元的规模,百润股份已经足足走了5年时间,而如今,只不过是终于回到了6年前的规模水平。

2014年之前,中国鸡尾酒市场是百加得的天下,该公司旗下的冰锐是中国最畅销的鸡尾酒产品。彼时锐澳虽然算得上对手,但难以撼动冰锐“中国预调鸡尾酒第一品牌”的地位。

2014年,中国鸡尾酒市场规模突破30亿元,也是这一年,香精卖不动的百润股份通过发行股份的方式,收购巴克斯酒业100%的股权,其中,所属巴克斯酒业的锐澳鸡尾酒同时被其收入囊中。

借此一举,百润股份营收从2013年的1.285亿元翻涨783.06%至11.34亿元,并通过广告战拿下鸡尾酒市场40%的份额,一举超过冰锐。但好景不长,随着市场行情下行,最终出现了市场饱和、销售困难、库存积压,“闲杂人等”统统撤退。2015年,黑牛食品拍卖预调酒业务生产线、总裁离职;2016年,百加得旗下冰锐被爆停产、裁员;随后泸州老窖、汾酒、古井贡酒等白酒大佬的预调鸡尾酒项目均已暂停或者收缩。

而锐澳也没能独善其身。百润股份营收规模在2015年达到23.51亿元之后,次年便迅速跌倒了9.254亿元,同比减少60.64%。同时,在与冰锐的广告战让百润股份损失惨重,导致2016年出现了1.47亿元的亏损,而其滞销产能也花了3年时间去库存。

02 难解的高估值悖论

兜兜转转回到最初的原点的,除了规模,还有市值。2015年,百润股份还在和冰锐大战三百回合,一路打杀下来,股价飙涨到了63.49元/股,那一年贵州茅台最高股价也才184.85元/股。但很快,股灾和行业寒冬同时到来,百润股份和贵州茅台都没能幸免,百润股份一度跌到了4.46元/股。

2020年,百润股份股价开始上行,从2020年2月的最低23元/股,一直拉升到2021年2月的最高141.94元/股,增长6倍多。

但资本的疯狂也引来众人对百润股份超百倍市盈率的担忧,毕竟,无论是白酒、啤酒还是其他消费品,再有市场前景的龙头企业,都很难达到这个规模的估值倍数,海天味业79倍,贵州茅台也才53倍。

百润股份的追捧者们认为,作为鸡尾酒行业的龙头企业,公司占据着市场84%的份额,其在市场的话语权以及近年来的高速增长足以支撑它的估值。

但这份支持的热切,却让百润股份走进了逻辑难自圆的尴尬境地。按照百润股份的规模和市占率来计算,整个鸡尾酒市场的规模约为23亿元左右。相较于2014年的超30亿规模已是市场萎缩的状态。在逐渐见顶的成长空间里,百润股份的高增长又能持续多久呢?

需要注意的是,在拿到绝对优势的市场份额后,百润股份的高增长直到2020年才表现出来。酒讯梳理了解到,在行情冷淡的2016年-2019年,百润股份的营收增长并不稳定,分别为-60.64%、26.64%、4.95%、19.39%。过山车般的起伏在2020年终于延续了前两年的正增长,录得31.20%营收增长。

03 尚未成型的多元化

不久前,百润股份董事长刘晓东曾公开表示,“所以(2015年)市值从这么高掉下来,我觉得是非常合理的,确实是我们没有准备好。”走到2021年,百润股份真的准备好了吗?

从主业鸡尾酒市场来看,市场容量的束缚让百润股份继续快速增长遇到了难题。在刘晓东看来,未来百润股份的鸡尾酒增长空间主要有三个层面,第一是年轻人个性化居家饮酒需求的增长,第二是人们对健康的诉求带动了低酒精产品的增长,第三是女性饮酒量呈现两位数增长。

但低度酒相比于高度酒而言并无明显的壁垒可言,尽管锐澳一家独大,但觊觎蛋糕的人并不少。天眼查数据显示,我国目前有800余家状态为在业、存续、迁入、迁出的低度酒相关企业。来自天猫的数据也显示,2021年第一季度,天猫、淘宝销售渠道上,销售额增速在100%及以上的酒类品牌有2449家,其中低度酒品牌多达1415家,占到57.8%。换言之,在锐澳之外的16%的市场中,众多品牌驻扎于此,竞争激烈程度不言而喻。

为此,在鸡尾酒赛道之外,百润股份开启了烈酒和饮料征程。百润股份在2020年年报中表示,除了正在推进的伏特加威士忌工厂建设和烈酒(威士忌)陈酿熟成项目建设,公司还将推出highball等威士忌为基酒的系列产品步伐。另外,还在5月推出气泡水新品。

白酒营销专家肖竹青对酒讯分析表示,资本市场的投资者从其主营鸡尾酒的销售对象是年轻人,会联想到针对年轻人的更多的其他新品研发的想象空间和推广机会。这也是市盈率偏高的原因。百润股份现在布局烈酒和饮料业务,关键在于充分利用其销售服务体系和渠道网络资源的饮料业务和烈酒业务。

酒讯就饮料业务和烈酒业务的生产销售情况等问题致函百润股份。截至发稿日未得到回复。

从现有的竞争格局来看,无论是烈酒业务还是饮料业务,从零开始的百润股份都面临着巨大挑战。

仅2021年第一季度,多家饮品巨头企业推出气泡水产品,包括农夫山泉(09633.HK)的无糖苏打气泡水、可口可乐(CCH.US)的“AH!HA!小宇宙气泡水”、蒙牛(02319.HK)的“乳此汽质”乳酸菌气泡水、娃哈哈的小轻熏苏打气泡水,以及VOSS的高端蛋白肽气泡水等。

烈酒赛道上,劲牌推出子品牌烈酒“劲仕”,洋河与帝亚吉欧联合生产“中仕忌”,青岛啤酒也在今年计划将威士忌、蒸馏水等产品加入经营范围;泸州老窖与Speyside Distillery签订分销协议,保乐力加宣布投资10亿元在峨眉山建立麦芽威士忌酒厂……任何一个都不是好惹的茬。