文|英才杂志 刘超然

在资本市场,提到纺织服装行业,很容易被认为是“夕阳产业”,带来的标签是:进入门槛很低,基本没有行业壁垒,未来没有预期的板块,不可与热门的人工智能、智能制造亦或半导体之类的科技尖端相提并论。因此,基于代表性偏差和铆钉效应,令纺织服装被人低估和忽略。但事实上,A股市场有一家“全球领先的运动鞋专业制造商”市值超千亿、营收超百亿的企业不久前默默的敲钟上市了。

华利集团的商业模式是传统意义上的ODM代工企业。表面来看,公司很难在产业链中占据足够的优势位置,毛利率、净利率都会被强势的上下游客户所压榨,就连高度精密的加工型企业都是如此,更何况是较为传统的运动鞋履的代工厂。

但华利集团却展现出了超强的盈利能力和宽阔的规模护城河。以至于强势的品牌鞋企也要付出更高的成本,才能与之保持持续长久的合作。在一段时间里华利集团的业绩增速,超过了公司最大的客户Nike。

在传统赛道中,华利集团究竟能否支撑超1000亿的市值?

行业景气度被低估,规模效应铸就护城河

从赛道来看,运动鞋履行业的景气度要远高于预期,作为消费必需品,全球鞋履行业的市场规模巨大且维持仍在稳定增长。根据统计显示,2019年全球鞋履市场销售规模达4351.4亿美元,预计到2023年,全球鞋履市场销售规模将增至5127.4亿美元,年均增长率预计为4.2%。

而作为细分领域的运动鞋,随着健康意识增强及运动盛行,运动人群和体育产业规模明显上升,消费者对运动鞋的需求景气度将持续提升,运动鞋市场需求将得到快速增长。数据显示,2018年全球运动鞋履市场规模已达到1465亿美元,近十年来,运动鞋市场规模增速呈现上升,自2016年以来,运动鞋履市场规模复合增长率超过13%。

虽然,受此次新冠疫情影响,2020年全球运动鞋需求量相较2019年的1684.7亿美元有所下降,市场规模降至1608亿美元;但从2021年,全球运动鞋市场需求将稳中回升,保持稳定增长,预期2021-2025年年增长率维持在14%左右,到2025年全球运动鞋市场规模将超过3791亿美元,稳稳超万亿人民币的市场规模。很简单的逻辑就是,人口基数的不断扩张就会带动鞋履市场的规模增长,而华利集团作为行业的头部企业,将一定程度享受规模效应带来的红利。

华利集团的商业模式是ODM,类似商业模式的公司是“立讯精密”

华利集团为品牌方设计制造运动鞋履,核心客户是下游品牌。

首先,当品牌客户提出开发的需求后,开发业务中心首先进行运用鞋的设计开发,然后交给客户方案,进行样品定型。客户如果对样品满意,就可以下量产的订单。获得订单后,华利的采购部向上游的原料供应商,包括纺织、皮革、橡胶等供应商进行原材料的采购。

最后在生产基地进行生产和交付。

2017-2019年公司总收入从100.1亿元增长至151.7亿元,年复合增长率为23.1%。2020年受疫情影响虽然有所下降,仍可以达到139.31亿的营业收入和历史新高净利润18.79亿。

下游市场竞争加剧,单一客户依赖度较高,订单结构面临考验

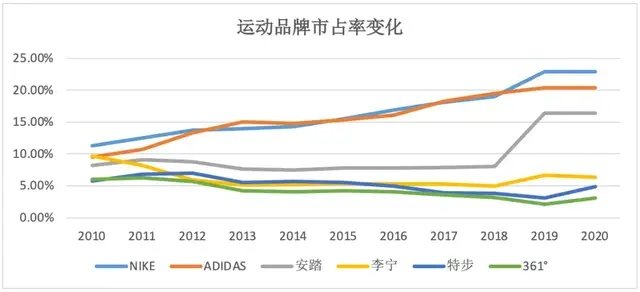

从公司核心客户分析,前几大客户的收入贡献增长迅速。来自第一大客户的Nike的营收从2018年的27亿元,增长到2020年的46亿元以上,占到华利整体收入的三分之一。由此可以推断,公司对国外头部的运动鞋履品牌的依赖度较高。由于目前,运动服饰行业属于热门赛道。导致全球运动品牌的竞争逐渐加剧, 短期来看,Nike和Adidas的市占率仍然领先。

但国内品牌鞋履正在加速追赶国际龙头,例如,国货龙头安踏、李宁运动鞋履品牌等,经过近几年迅猛的发展,从品牌设计、产品质量、营销能力、并购整合能力,都在飞快接近国际一线企业。一旦依赖度较高的品牌公司出现问题,会对公司造成很严重的后果

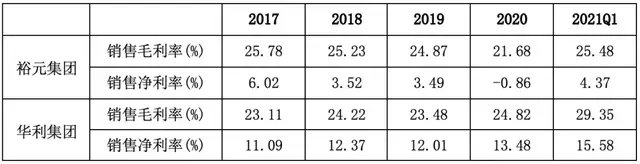

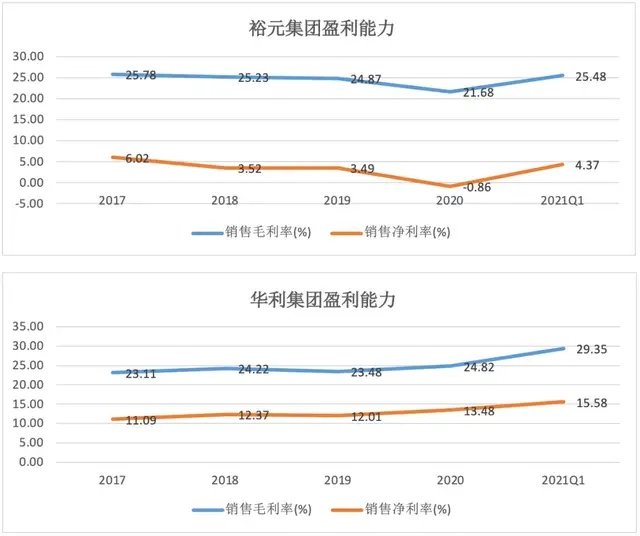

反观中游,在运动服饰ODM行业,目前主要的对手是台企。据统计,从营业规模来看裕元集团是行业龙头,其主营业务收入是华利的4.6倍。

目前行业格局为三足鼎立,裕元、丰泰、华利竞相角逐。

相较之下,华利集团进入行业较晚,直到2012年才成功拿到Nike订单,作为主品牌供应链。但是从成长势头上看,华利近年来的产量增长迅猛,已经弯道超车丰泰,直追裕元。

而裕元具有 “制造+零售”双主业, 当前业务结构约6:4。裕元集团在香港上市,2016年和2017年是公司的高光时刻,这两年的净利最高超过35亿元,对应估值在15-17倍。但从2018年后,裕元集团收入增长停滞,股价表现萎靡,甚至在2020年首次出现了净利润亏损的状况。

对比两家公司的盈利能力变化情况,可以发现:裕元集团的盈利能力在逐渐走下坡路,即使在巅峰的2017年,净利率与华利集团净利率也相差5个百分点。而华利集团的盈利能力逐年走高,而且面对特殊的2020年,基本没有被疫情所影响。可见,当前华利集团在盈利能力上已经超过行业龙头的裕元集团,在营收规模的超越不过是时间问题。

总结来看,代工ODM的商业模式并非没有技术含量,品牌商会紧跟市场变化,随着产品研发更迭,进而提升对代工企业的要求。二者是正相关的同步提升关系。

对标以服装行业的头部代工企业申洲国际,由于对市场及自身的定位,申洲国际通过提升面料研发的能力,逐渐瞄准中高端代工路线,使得公司突破低端服装代工市场,当前已经成长为2000亿元市值级别的行业巨头,当前净利润超过50亿,市场TTM市盈率47倍。

申洲国际目前市值超2000亿,其特点是客户拓展、投入研发、以及扩展产能,这些与华利集团都是不尽相同的。对比申洲国际,当前的华利在确定性和成长性上都是欠缺的。而且目前华利集团的估值已经超过50倍,高于申洲国际。

虽然华利仍处于成长阶段,但其中的风险也不容小觑,单一品类的代工,且单一客户的占比过高。随着同行和下游市场竞争的加剧,全球运动鞋履品牌市占率大概率会重新洗牌,国产品牌逐渐拉近与头部企业的差距。华利集团面临考验。