图片来源:图虫创意

投稿来源:云酒头条

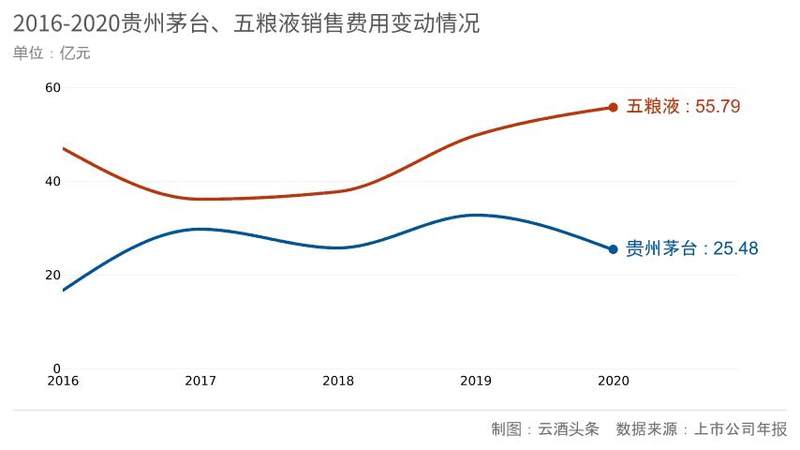

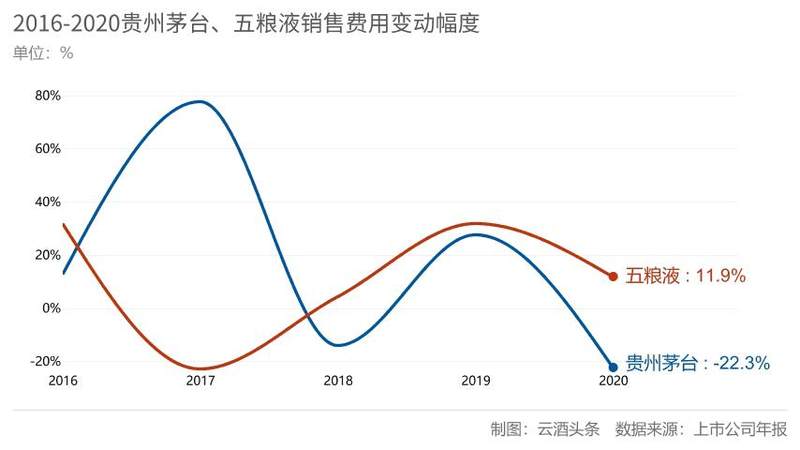

在白酒上市公司的2020年报中,贵州茅台的营收和净利润均拔得头筹,而在光芒另一面,是茅台销售费用的减少:25.48亿元,创下了自2017年以来的销售费用新低,比上年大幅减少22.3%。

更低的费用,更高的业绩,茅台是如何做营销的?这于酒业是否具备“可复制性”?

茅五特质:品牌与品格

2020年,茅台销售费用在营业收入中占比为2.7%,25.48亿元的销售总费用,在白酒上市公司营收前六名当中是最低的。

是否就此可以认为“茅台不做营销”?

今年2月,云酒大数据中心发布《年度最受关注酒类品牌TOP10》,这份榜单以今日头条、百度、微信年度数据为标准,根据三大平台用户关注及趋势综合考量而得出。贵州茅台在其中占据榜首,品牌指数达到1208.70。

事实上,茅台全年均保持着“肉眼可见”的品牌热度与市场热度,关于茅台酒销售的任何一点信息动向,都能引发市场高度关注。茅台销售费用虽低,但收到的实际营销效果,却是极高极热的。

与茅台情况相似的,是五粮液。

2020年,五粮液实现营收573.21亿元,实现净利润199.55亿元,销售费用达到55.79亿元,比上年增长11.90%,在营收总额中占比9.73%。

更具体来看,在五粮液的销售费用中,增幅较大的主要是人工费用,同比增长41.91%,形象宣传费同比增长16.25%,促销费用同比增长9.79%。

在白酒上市公司营收排名前六中,茅台和五粮液是“唯二”销售费用率低于10%者。

茅台和五粮液作为中国白酒的两大领袖企业,品牌力是其最突出的竞争优势,两大高端龙头品牌所附着的销售能量,很难用具体的费用金额加以衡量。或者说,茅五二者的营销逻辑与大多数白酒企业不同,对品牌美誉度、市场健康度的维护与保障,是茅台、五粮液的营销核心动作。就目前来说,这是其他品牌难以复制的。

但也并非无迹可寻、无从借鉴。

一方面,茅台、五粮液的品牌力,很大程度来自公众对其“品质”的认知和认同,长期的品质教育,为品牌筑下了十分牢固的根基。乃至茅台、五粮液今天的品牌动作、销售动作和行业动作,仍把品质作为中心。从品质到品牌的营销路径与逻辑,是值得众多酒企思考和探索的。

同时,茅台、五粮液对媒介、公众,保持着更高的开放度和透明度,这也符合“世界500强”“世界一流”企业的胸怀与格局。从股东大会到经销商大会,从重大战略决策到产能产量计划,茅台、五粮液的信息“披露量”更大。包括在日常,茅台、五粮液的公司高管,有更多对外发声,传递企业与品牌的思想、主张。这类举措既为品牌赢得了巨大的曝光流量,掌握了舆论主动,更是无形的市场信任力和销售力。

龙头的费用“硬刚”:战略竞争与新赛道

洋河、泸州老窖、汾酒,三者2020年的营收差距进一步缩小,从211.01亿元至166.53亿元,再至139.90亿元,40亿和20亿量级的营收差额,已颇具竞争悬念。

而在2019年,这个差值是70亿和40亿量级。

显然,头部名酒之间的竞争度越来越高,在白酒市场加剧集中的确定性趋势下,头部名酒对市场份额特别是高端消费,投入了更大的抢夺力度。

销售费用便是一个直观的写照。

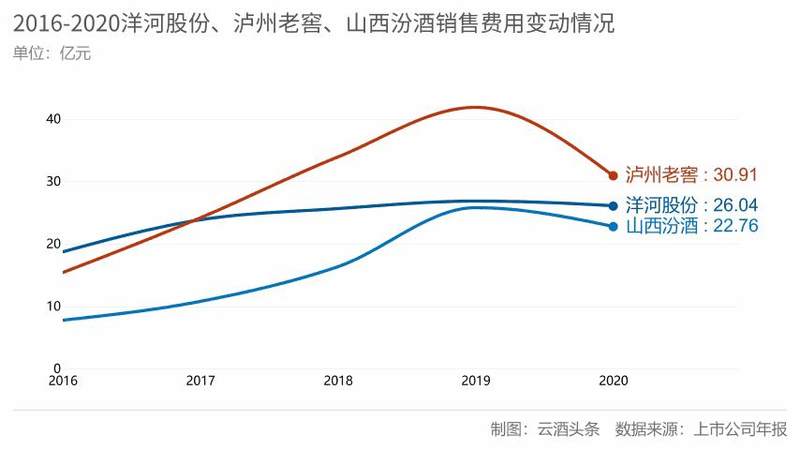

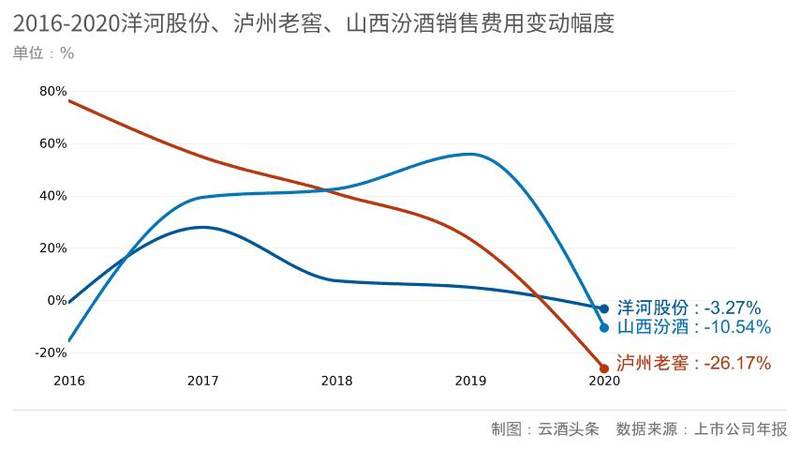

2020年,洋河销售费用达到26.04亿元,比上年减少0.88亿元,在营收中占比12.34%,比上年增加0.7个百分点,也创下了近五年内的最高销售费用比。

在此背后,则是洋河从产品到战略的全面升级,包括梦之蓝“M6+”的市场导入与动销起势、“洋河+双沟”双名酒的全面启动等。自2016年以来的最高销售费用比,对洋河确立后发竞争优势,无疑起到了十分重要的作用。

泸州老窖方面,2020年销售费用降幅更大,比2019年大幅降低26.17%,但金额仍高达30.91亿元,在营收总额中占比达到18.56%。

事实上,泸州老窖近年来在销售费用方面已“低调”很多。

从2017年至2019年,泸州老窖销售费用分别为24.12亿元、33.93亿元、41.86亿元,同比增长54.86%、40.67%、23.37%。

同期,泸州老窖营收增速分别为20.50%、25.60%、21.15%。销售费用增幅和营收增幅不断“贴近”,意味着泸州老窖品牌力的强化和巩固。也正是通过品牌段位的强力提升,国窖1573突破百亿,势头强劲,泸州老窖战略单品多线增长,优势深厚。

2020年,山西汾酒销售费用减少10.54%,共计22.76亿元,占比营收16.27%。从2017至2019年,汾酒销售费用分别为10.80亿元、16.27亿元、25.81亿元,同比增长39.35%、42.75%、55.47%,至2020年才有所减少,但仍处于近年来的高位水平。

由此换来的结果,是汾酒市场的全国化水平大幅提升。

2019年,汾酒在山西省内实现销售收入57.85亿元,占比49.25%,在山西省外实现销售收入59.6亿元,占比50.75%,省外销售收入首次超过省内。

至2020年,山西汾酒的省外市场进一步壮大,全年实现销售收入78.52亿元,同比增长39.37%,销售比重达到57%,2021年一季度,这个比重进一步增至59.69%。

客观来讲,在这一轮白酒上升期之前,汾酒的全国化水平与洋河、泸州老窖不可同日而语。当外部市场机会和内部品牌发育形成双重利好,汾酒毫不犹豫强势出击,以果断的销售投入,赢得了十分有利的竞争站位,这是追赶者、竞争者的“胜负手”。

从目前迹象推测,洋河、泸州老窖、汾酒之间呈现战略竞争态势,各自致力打开新的上升通道:洋河启动“洋河+双沟”双名酒战略;泸州老窖将高光、茗酿纳入战略大单品序列;汾酒发力打造竹叶青、杏花村。围绕投入、产出、竞争、排位的费用“硬刚”,或将在今后数年更趋激烈紧张。

省酒的决胜时刻

相对于龙头名酒们的确定性增长和主动出击,省酒面临的则是一道“攻守”选择题,在销售费用方面的表现,很大程度上表现出省酒品牌们的决胜思路。

一直以业绩稳健著称的口子窖,在2020年出现了营收和利润“双下滑”,实现营收40.11亿元,同比下降14.15%;净利润12.42亿元,同比下降24.83%。

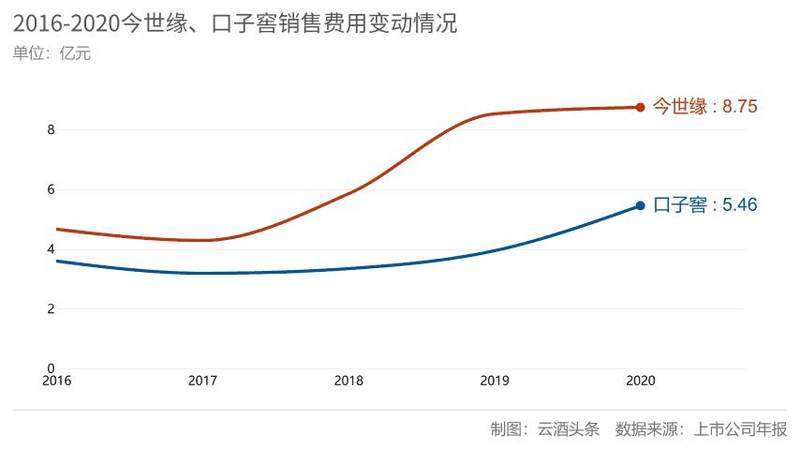

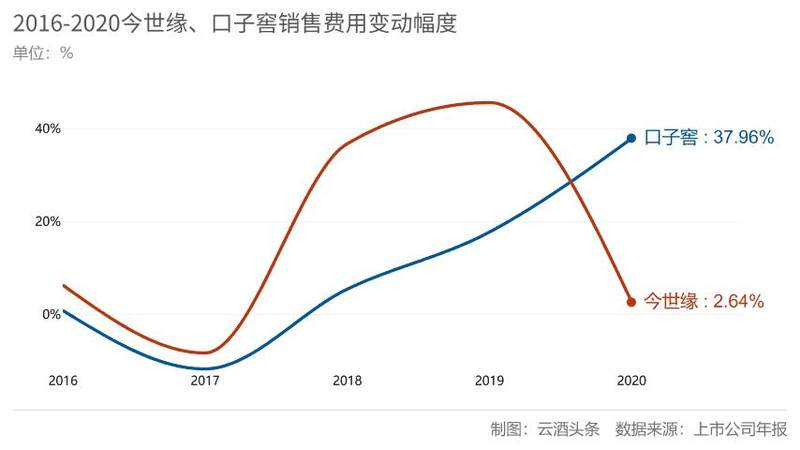

与此同时,口子窖的销售费用却达到了一个高峰值,5.46亿元的销售费用,比上年剧增37.96%,在营收中占比达到13.61%——过去三年,这个数字一直徘徊在8%左右。

在逆境中发力销售,是口子窖的决胜选择。除了在2021年一季度的营收、净利润大幅回升,2020年末接近20%的省外市场销售比例,也为“省酒”口子窖创造了有利的战略纵深空间。

长期在江苏省内市场根基牢固的今世缘,也遭遇了“兵临城下”的决胜考验。51.19亿元的营收总额,比上年微增5.12%;净利润15.58亿元,比上年增长8.3%。

此前两年,今世缘的营收和净利润增幅,均保持在25%以上的水平。

在各大名酒白刃相见、激烈争夺的江苏市场,今世缘能够保持强悍的“省酒”地位,离不开营销支出的力撑。2018年,今世缘销售费用达到5.86亿元,占总营收比例为15.69%,2019年,销售费用攀升至8.53亿元,2020年,今世缘的销售费用再增至8.75亿元,占总营收比例达到17.09%。

更高的销售费用,为今世缘带来了销售结构的良性变化,位于产品结构顶端的“特A+”类增长13%,省会南京市场占有率进一步提高,销售收入增加3.5%,省外市场销售比上年增加6.17%。

从今世缘和口子窖两大省酒“王者”的共性上看,在省酒的决胜时刻,销售费用无疑是极为重要的火力“弹药”,而更重要的靶心,则是高端产品的塑造推广,以及在省外市场的有效布局。

不同的市场站位与竞争形势,决定了白酒上市公司们不同的销售投入策略,如果要总结一些共性,对品牌价值的长期建设性投资,应是合理和必要的选择。