图片来源:图虫创意

投稿来源:酒讯

纵观酒行业发展历史,无论是徽酒老三的迎驾贡酒,还是身处危险边缘的ST通葡,理财都成为了挽救业绩的“救命稻草”。

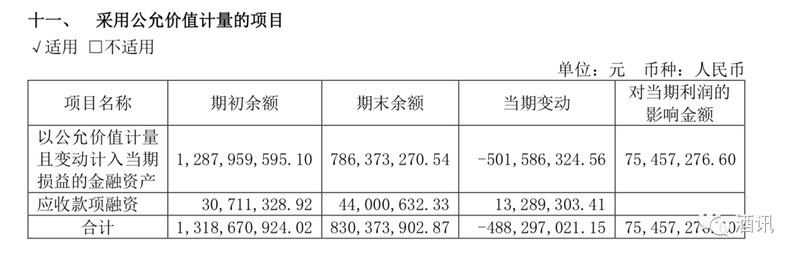

在2020年业绩报告中,迎驾贡酒省内外以及各档白酒均呈现负增长的背景下,长达四页的投资项目最终将对当期利润的影响金额锁定在了7545.73万元,而投资相关期末余额相比之下却高达7.86亿元。

一面用下降的业绩向股民“伸手要钱”,一面却沉迷理财投资无法自拔,迎驾贡酒在这条路上渐行渐远。

01

营收五年首降

2020年对于白酒企业而言并非是最糟糕的一年。在截至目前已发布2020年全年业绩报告的9家白酒企业(除顺鑫农业、ST岩石外)中,6家酒企均呈现营收正增长,仅3家酒企营收出现负增长情况,其中便包括迎驾贡酒。

根据迎驾贡酒全年财报显示,迎驾贡酒2020年实现营业收入34.52亿元,同比下降8.6%;归属于上市公司股东的净利润为9.53亿元,同比提升2.47%;经营活动产生的现金流量净额为7.19亿元,同比下降21.2%。

对于业绩波动原因,酒讯致函迎驾贡酒董秘办,但截至发稿前,并未获得回复。

不是同业太飘了,而是迎驾贡酒已经逐渐提不起“刀”了。

2020年34.52亿元的营业收入,让迎驾贡酒非但没有保住去年的增长优势,反而退回到2018年水平。在面对三年来营收增速放缓的同时,迎驾贡酒也迎来了近五年首次营收负增长。根据公开数据显示,2016年至2020年,迎驾贡酒实现营业收入分别为30.38亿元、31.38亿元、34.89亿元、37.77亿元、34.52亿元,同比提升3.81%、3.29%、11.17%、8.26%以及-8.6%。

牵一发而动全身,总营收的变动是迎驾贡酒主营业务营收波动泛起的涟漪。

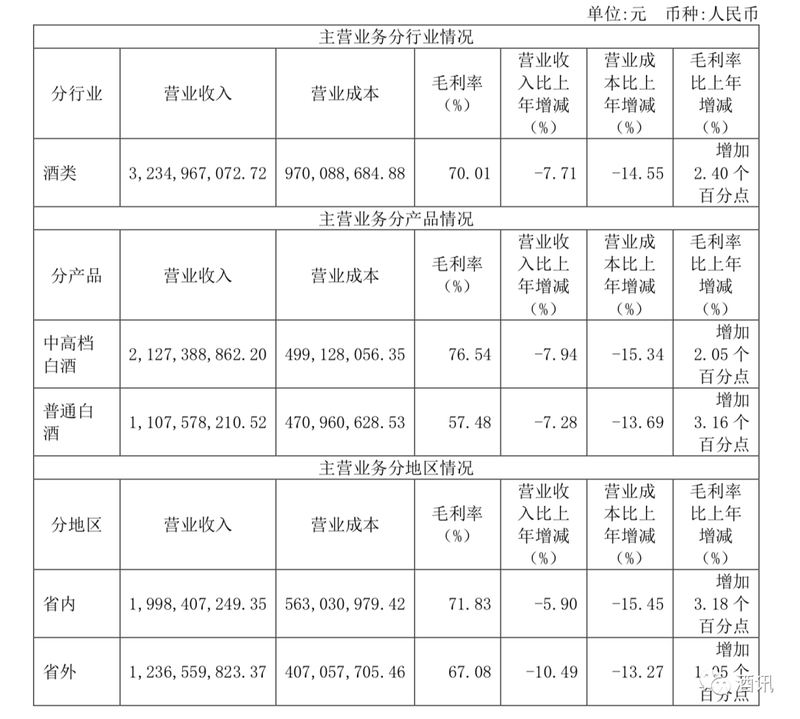

酒讯梳理近年来迎驾贡酒财报发现,2017年至2020年企业酒类业务营收分别为29.01亿元、32.23亿元、35.05亿元、32.35亿元,分别占总营收的92.45%、92.58%、92.8%以及93.71%。

“2020年迎驾贡酒业绩不料想属于预料之中。”对此,中国食品产业分析师朱丹蓬指出,“尽管迎驾贡酒在通过积极布局中高端产品以提升业绩水平,但不可忽视的是,在安徽省内,迎驾贡酒不仅仅要面对同省古井贡酒、口子窖酒的竞争,同样还要面对包括贵州茅台、五粮液以及泸州老窖的竞争。”

02

产品全线崩塌

所有顽疾都有集中爆发的一天。对于迎驾贡酒而言,所谓“顽疾”无外乎便是产品与渠道长期压力的集中释放。

2020年,迎驾贡酒中高端产品以及普通产品“全线崩塌”,从销量到营业收入均无一幸免。其中,中高端产品2020年实现营业收入21.27亿元,同比下降7.28%。

尽管中高端产品营收在总营收的近50%,但对比往年业绩来看,增速萎缩也成为了不争的事实。根据公开资料显示,2016年至2020年,迎驾贡酒中高端产品增速分别为10.65%、12.11%、12.88%、19.87%、-7.94%。

“当所有酒企都在发力中高端市场时,拼的就是产品力以及渠道力。恰巧在这些方面,迎驾贡酒从整个产品结构以及品牌调性层面来看,竞争力略显发力,这成为导致其中高端产品业绩下降的根本原因。”朱丹蓬指出,“同样,作为另一个重要原因,则在于迎驾贡酒在布局中高端市场时的投入不足,导致其业绩没有增长。”

如果说中高端产品因其毛利率相对较高,是酒企业绩的主要贡献者,那么低端产品则是打开下沉市场的抓手。而对于迎驾贡酒而言,这双无形的手正逐渐失去丧失“勇气”。

自2016年至2020年以来,除2018年迎驾贡酒普通白酒呈现正增长外,其他四年中营收均为负增长。五年来,迎驾贡酒普通白酒分别实现营收为12.75亿元、11.93亿元、12.95亿元、11.94亿元、11.08亿元;同比增长-1.74%、-6.4%、8.5%、-7.76%、-7.28%。

普通产品在终端市场逐渐失去竞争力,加之中高端产品的萎缩,对于迎驾贡酒而言无疑是雪上加霜。尤其是在省内市场竞争日渐激烈的当下,失去了产品力的迎驾贡酒,还惨遭省内外双降的连连打击。

03

理财大师难当

当各档位产品营收下降、省内外市场危机不断的迎驾贡酒,疯狂在危险边缘试探,而试探方法便是通过理财来撑起业绩报表。

近年来,迎驾贡酒大额购买理财产品颇受诟病,而这样的趋势并没有改观。

2020年,迎驾贡酒以7.93亿元的投资成本,仅换来了7545.73万元的投资收益。虽然看似杯水车薪,但相较于近三年的投资收益,7545.73万元已算是收获颇丰。

2018年至2029年,迎驾贡酒定增、信托以及货币资金等投资成本分别为1.5亿元、1.28亿元,而投资收益分别为775.39万元、192.4万元。

一面向股民“伸手要钱”,一面却购买着投资和回报不成正比的理财产品,迎驾贡酒所要面临的不仅仅是投资的不利,还有外界的质疑。

“上市公司购买理财产品无可厚非,因为理财产品风险较低,而企业为提高资金运用效率会选择购买理财。但如果企业主营业务增长较慢,而盈收只能靠理财产品收益来维持,那么也从侧面反映出企业主业增长空间有限。”对此,前海开源基金首席经济学家杨德龙向酒讯指出,“事实上,当购买理财量较大时,也反映出企业没有更好的投资机会,那么可以考虑给投资者分红。”

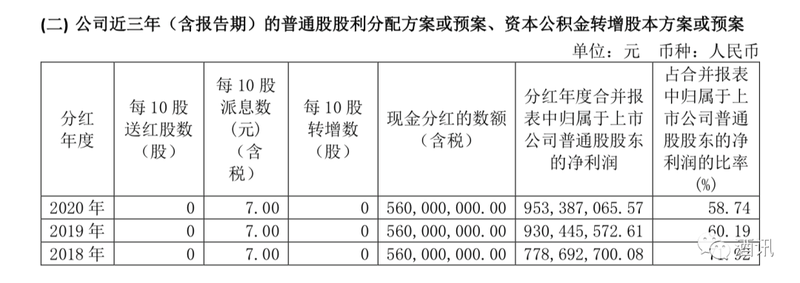

尽管没有更好的投资机会,迎驾贡酒也并没有选择提升分红。根据公开数据显示,2018年至2020年,迎驾贡酒每10股派息数(含税)均为7元,分红占合并报表中归属于上市公司普通股股东的净利润比率分别为71.92%、60.19%以及58.74%。

“对于迎驾贡酒而言,净利润可能存在非经营性收益。并且,从过去三年分红均为每十股派七元的情况来看,分红并不多,迎驾贡酒并没有进行更有效投资,而是买理财创收。”对此,香颂资本执行董事沈萌指出。

事实上,投入大量资金购买理财产品的迎驾贡酒,并没有在资本市场占得任何便宜。

根据历年年报显示,迎驾贡酒投资现金流量净额常年为负。投资现金流量为负时常意味着公司发生了大量的应收款项、公司出现支付困难,要靠举债或扩股来维持支付。或者企业只有现金的投入,没有资金回笼。

事实上,不仅仅是白酒企业,乃至大快消企业均常见利用资金做理财。

对此,业内人士指出,投资理财产品属于非营业收入,这可能提升企业的利润,但关键在于是否成功,若长期投资不成功的话,则会蚕食并脱离上市公司业绩。

2016年至2019年全年分别为-2.83亿元、-4.74亿元、-2.67亿元、-2.44亿元,近2020年稍有扭正达1.49亿元。但这样的态势并没有持续太久,2021年第一季度,迎驾贡酒投资现金流量净额为-7.88亿元。

“对于迎驾贡酒而言,显然投资理财的投入产出比存在一定差距,因此所想要‘投机’以投资的收益提升企业利润的话,那么迎驾贡酒的‘如意算盘’将会落空。”业内人士进一步指出。