就在12月20日上市的当天,禾迈股份(688032.SH)晚间抛出了一份拟用其80%的募资购买保本理财产品。

公告显示,禾迈股份及其子公司在保证不影响募集资金投资项目实施、募集资金安全的前提下,使用最高不超过45亿元(含本数)的暂时闲置募集资金进行现金管理,用于购买安全性高、流动性好、有保本约定的投资产品,使用期限不超过12个月,在前述额度及期限范围内,公司及其子公司可以循环滚动使用。

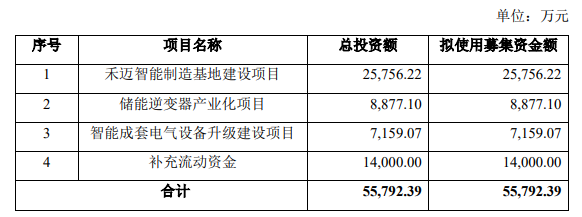

实际上,禾迈股份在申请上市时披露的拟募资额为5.58亿元,而此次IPO公司上市募资总额55.78亿元,扣除费用等,实际募集资金净额约为54.06亿元,募资超了近十倍。于是,也就有了禾迈股份次计划用8成募资款购买理财产品的情况出现。

当初因发行价格较高,禾迈股份一度因为弃购比例较高而刷新了A股纪录。不过,禾迈股份却交出了一份不错的上市“首秀”。12月20日,史上最贵新股禾迈股份盘中以47.72%的涨幅一度触发临停,报824元/股,最终收盘报725.01/股,盘中一签最高赚超13万元。值得一提的是,中信证券包销禾迈股份65.14万股,再加上战略配售的20万股,按最高价824元来算,“接盘侠”中信证券在这单项目上狂赚2.27亿元。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)