投稿来源:英才杂志

2020年11月3日,电容器化学品领域的细分龙头新宙邦(300037.SZ)公告,拟以22亿现金收购上游六氟磷酸锂生产商九九久。

这一交易的卖方延安必康(002411.SZ),是一家借壳上市的医药公司,业绩承诺期满后即“变脸”,两三年的光景,市值从520亿降至90亿。上市5年里,实控人李宗松花式占用上市公司资金并组织财务造假,这也导致截至2020年6月30日,上市公司账上仅有6亿现金,却有47亿短期债务待还。

债务压顶,延安必康开始不得不展开自救,当年被借壳的江苏九九久科技股份有限公司(简称九九久)就成了延安必康的“救命稻草”。延安必康先是拟分拆九九久上市融资,后因实控人被行政处罚而终止,最终找到接盘方新宙邦受让股权。

对新宙邦来说,收购完成后一方面原材料供应得到保障,另一方面或可提升电解液业务毛利率,不过其账上仅9亿现金,收购九九久仍需大额贷款,这一收购到底值不值?

借壳、分拆、出售九九久背后:延安必康图穷匕见

控股股东资金占用、财务造假,关联交易为上市公司埋下祸根。

2015年12月,九九久重组收购陕西必康,后者实现借壳上市,后上市公司更名延安必康,其市值在2018年达到最高点522亿,但好景不长,这两年延安必康的市值一路跌至90亿左右。

一方面原因是延安必康2018年后业绩出现断崖式下滑;另一方面是其存在控股股东资金占用和财务造假的问题。

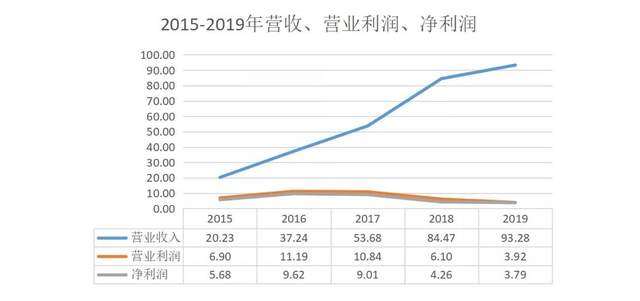

从延安必康2015-2019年的财务数据可以看出端倪。借壳时的业绩承诺是:陕西必康在2015年、2016年及2017年实现的净利润分别不低于5.65亿元、6.30亿元及7.20亿元。业绩承诺期间,上市公司净利润分别为5.68亿元、9.62亿元、9.01亿元,但业绩承诺期满后,上市公司2018年净利润仅实现4.26亿元,不到上年的一半。

而且经营性现金流与净利润变动不匹配,营收质量较差。2015-2019年经营性现金流净额分别为同期净利润的121%、157%、4%、95%、43%。随着业绩考核的结束,公司现金流迅速变差,难免让投资者对其营收、利润真实性产生怀疑。2017年4月,陕西必康以预付工程款方式向C公司转款12.52亿元,由C公司以提供借款形式通过中间方最终转给关联方江苏北松,江苏北松实控人正是李宗松。

同时,2015至2018年延安必康的控股股东及其关联方非经营性占用上市公司资金累计44.97亿元。陕西必康按照李宗松指示向A、B两家公司累计转出43.40亿元,部分资金用于支付A公司销售款项,部分资金用于支付收购款,由B公司在指定区域内搜集符合条件的标的企业,约定达到并购条件后由上市公司予以收购,但约定的收购事项并未实施,且相应转出的款项亦未返还上市公司。

简单来说,实控人先利用上市公司进行股权、债券融资,然后巧立名目将上市公司资金通过层层关联方转出,最后落到自己的口袋里。

可以看到是,在这段时间里延安必康常年有大额“在建工程”挂账,占比达到总资产的30%以上;应收账款占比也是连年上升,从15年的12%到19年的17%。

而且为了掩饰控股股东及实控人占用资金的情况,延安必康在2015-2018年通过虚假财务记账、伪造银行对账单等方式,虚增货币资金超36亿元。

2020年4月,延安必康公告称,2018年发行的7亿元公司债“18必康01”因未能如期兑付,已通过增加增信措施及变更还本付息安排的方式与债券持有人达成一致。事实上,截至2020年6月30日,延安必康账上有货币资金6.32亿元(其中受限资金4.17亿元),但是短期债务(短期借款+一年内到期的非流动负债)高达46.67亿元。

巨大的偿债压力之下,延安必康不得不想尽办法筹资。

2020年3月,延安必康公告拟将其控股子公司九九久分拆至深交所创业板上市,最终因为2020年8月陕西证监局对延安必康的实控人李宗松作出行政处罚,分拆终止。

在筹划分拆上市未能成行后,延安必康为九九久科技找到新买家。2020年11月3日,延安必康发布公告称,公司拟向新宙邦以22.27亿元转让九九久74.24%股权,同时向九九久科技及其法定代表人周新基以3.9亿元转让九九久13%股权。

除了出售九九久,延安必康还将将在建工程嘉安信息中心工程、新沂智慧健康小镇及其所坐落的土地使用权转让给新沂经济开发区建设发展有限公司,转让价格为16.91亿元。

看似出售资产将获得近43亿元的现金,有能力偿还借款了,但是在出售资产的同时,延安必康还在大举并购,这一操作颇为令人疑惑。

2020年9月2日,延安必康公告,将以自有资金人民币14.82亿元收购北盟物流100%股权。

标的北盟物流的实控人正是李宗松,这次收购也是其腾挪上市公司资金的手段之一。

2020年8月收到行政处罚后,李宗松承诺自8月18日起一个月内(即2020年9月17日前)解决资金占用问题,归还16.67亿资金至上市公司全资子公司。

不过,根据延安必康半年报,李宗松质押股份占其持有股票的比例超过99%,并且其直接持有以及通过新沂必康间接持有的股份均处于冻结状态。李宗松无法质押股份获得资金,那么从何处调用资金来归还上市公司呢?如此,延安必康收购北盟物流的原因就很明显了。

对于上市公司来说,收购北盟物流所用的钱最终会由李宗松通过归还“占用资金”的方式流回来,40多亿的短期负债仍有能力偿还。对于李宗松来说,实际并没有拿出真金白银,而是把自己的资产卖给了上市公司。

需要注意的是,标的北盟物流尚处于亏损状态,2019、2020年1-6月分别亏损1.49亿、8063亿,在建项目冷链、物流堆场等均未完工及投入运营。李宗松承诺在未来3年内实现5.5亿的利润,但是这究竟是不是一个大饼,恐怕每个投资者心里有自己的评判。

拐点来临,新宙邦22亿收购上游供应商

六氟磷酸锂涨价在即,提前布局上游控制成本,但要警惕财务压力。

本次九九久的收购方新宙邦,是电容器化学品领域的细分龙头,今年颇受市场关注,其市值从19年11月的110亿元,涨至20年11月的370亿元,涨幅达236%。

新宙邦目前已构建“添加剂-新型锂盐-溶剂-电解液”完整产业链,现有电解液产能约6.5万吨。公司锂电池电解液2019年出货量和市占率为国内第二,并开拓了LG化学、三星SDI、松下、村田等海外客户。

2019年,新宙邦电解液实现营收11.6亿元,出货量约2.8万吨;2020年上半年,新宙邦电解液实现营收5.9亿元,出货量约1.4万吨,毛利率保持在29%左右。

本次收购九九久,对新宙邦有何影响?

九九久主营业务为新能源、新材料及药物中间体板块的研发、生产和销售,主要产品包括六氟磷酸锂、高强高模聚乙烯纤维、三氯吡啶醇钠等。

其中六氟磷酸锂,是锂电池电解液的核心原材料之一,约占到电解液总成本的35%至40%。九九久目前产能为5000吨/年,国内产能占比约12%,是除多氟多(002407.SZ)、天赐材料(002409.SZ)、江苏新泰的国内第四大六氟磷酸锂生产销售企业。

新宙邦2020年电解液产量预计3万吨左右,按照六氟磷酸锂12%质量比计算对应需求约3600吨。若此次收购九九久成功,能够实现六氟磷酸锂完全自给。

至于毛利率能否提升的问题,根据延安必康2020年半年报,公司六氟磷酸锂产品实现营业收入1.15亿元,毛利率为6%,看上去毛利率压缩空间很小,但不可忽视的是六氟磷酸锂正处于周期拐点。

2015年后,伴随新能源汽车投资概念兴起,上游材料六氟磷酸锂价格也出现快速上行。然而,行业产能的加快释放,使得市场供给在2016年前后逐步达到过剩状态,价格也从最高时近40万元/吨,跌至2020年上半年仅7万元/吨左右,降幅超过80%。

近期下游新能源汽车、电解液需求持续增长,2020年下半年六氟磷酸锂价格出现明显回暖,在此背景下,新宙邦提前布局上游企业可以有效控制成本上涨的风险,时机选择是比较恰当的。

但是需要注意的是,截至2020年9月30日,新宙邦账上货币资金余额仅为9.35亿,如果要拿出22亿现金恐怕会有压力。从目前披露的信息来看,新宙邦已向银行贷款4亿,期限不超过3年;计划转让或减持所持科创板上市公司天奈科技(688116.SH)股票不超过687万股,对应市值约3亿。

总之,本次收购预计会给新宙邦带来一定的财务负担,负债率也将会大幅提升。