文|半导体产业纵横

中国激光雷达制造商处于领先地位,在所有车型中占据了全球80%以上的市场份额。

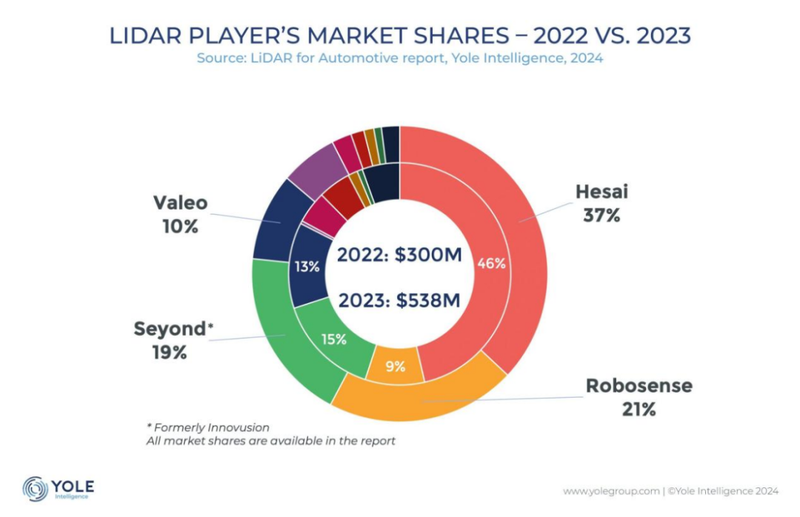

Yole Group报告称,根据2024 年汽车激光雷达报告,2023 年乘用车上安装了超过 760,000 个激光雷达系统,其中近 90% 的市场由四大领先公司主导:禾赛科技、Seyond(前身为 Innovusion)、速腾聚创和法雷奥。

Yole Group 认为通过确定前四家公司,我们对领先的 LiDAR 技术有了全面的了解。禾赛科技和 Valeo 专注于 1D 扫描技术,Seyond 开发了 2D 扫描 LiDAR,而速腾聚创则提供基于 2D MEMS 技术的系统。

每家公司的技术选择都带来不同的技术考虑因素,包括系统尺寸和重量、组件选择、材料和设计。然而,所有这些设备都采用相同的飞行时间 (ToF) 原理运行。此外,它们在使用方面也有一些相似之处:

红外激光源至脉冲激光束

透镜、棱镜、镜子等光学元件,甚至光纤,用于控制系统内部的光路

机械装置将发射的红外激光束引导至特定目的地(角度位置、水平/垂直)以接收反射光

红外光电探测器用于感应接收到的红外激光束并将光信号转换为电信号

以及用于计算数据的处理器

理想汽车L9的禾赛AT128激光雷达一览

直到 2022 年,激光雷达市场还由自动驾驶出租车主导,而现在,乘用车已成为主导市场,这反映出对自动驾驶技术的需求不断增长。根据 Yole Group 最新的《2024 年汽车激光雷达》报告,乘用车激光雷达市场规模估计在 2023 年将是自动驾驶出租车的三倍,预计到 2029 年将达到近 30 亿美元,复合年增长率为 39%。

2023-2029在中国 OEM 创造的这一令人印象深刻的势头中,中国激光雷达制造商处于领先地位,在所有车型中占据了全球 80% 以上的市场份额,其中禾赛科技、速腾聚创和 Seyond(原 Innovusion)位居榜首。

激光雷达于 2018 年首次应用于 F 级车型,随着技术的成熟和产量的增加,该技术逐渐扩展到 E 级和 D 级车型。去年发布的广汽 Aion V 成为首款配备激光雷达的 C 级车型,预计从高端到主流车型将有更多车型采用该技术。

短短十年间,禾赛科技已成为激光雷达领域的全球领导者,这得益于 2021 年与理想汽车的合作。该公司凭借其 AT128 1D 扫描镜激光雷达脱颖而出,在成本和性能上均超越了 Seyond 基于光纤激光器的系统,并且比 RoboSense 基于 MEMS 的产品更可靠。

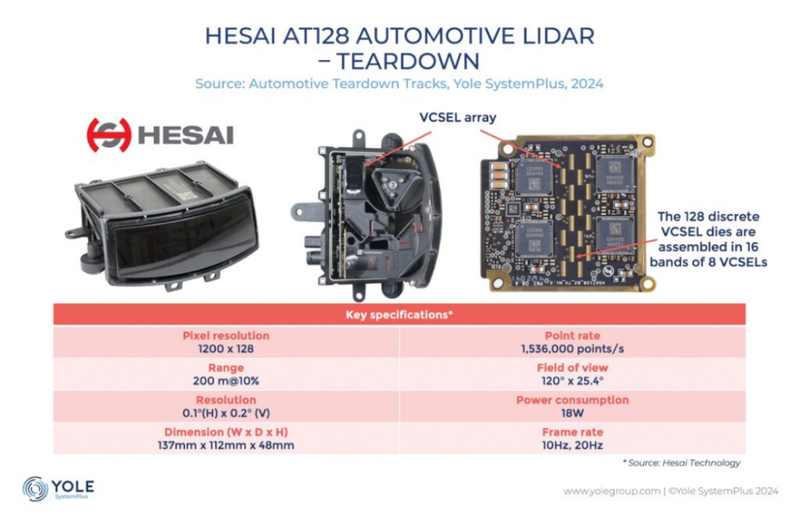

AT128 属于混合固态 LiDAR 类别。它位于车顶,探测范围可达 200 米。第一层拆解展示了该系统的整体架构,包括一个旋转镜和多个专用于电源管理、处理、光发射和光接收的电路板。

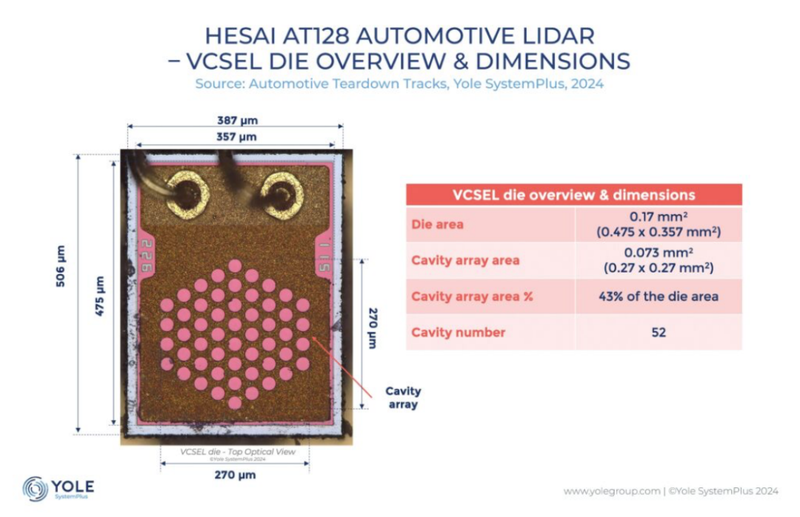

AT128 是首款采用 VCSEL 的长距离激光雷达,集成了 Lumentum 尖端的多结 VCSEL 技术。这款新一代 VCSEL 芯片具有五结有源层和五个发射区,与前几代产品相比,每台激光器的功率显著提升。总共 128 台激光器,每台激光器的体积仅为 0.17 mm²,排列成 16 个波段,每个波段有 8 个 VCSEL,实现了每秒 150 万点的惊人数据速率。与传统的边发射半导体激光器相比,顶部表面的垂直光发射简化了 PCB 组装。此外,集成小型激光器芯片简化了整体光学系统架构,有助于降低激光雷达的成本。

Yole Group 估计,Lumentum 和 Hesai 可能需要数年的合作才能掌握该工艺并在汽车级系统中获得这项新技术的认证。

EBOM 分析

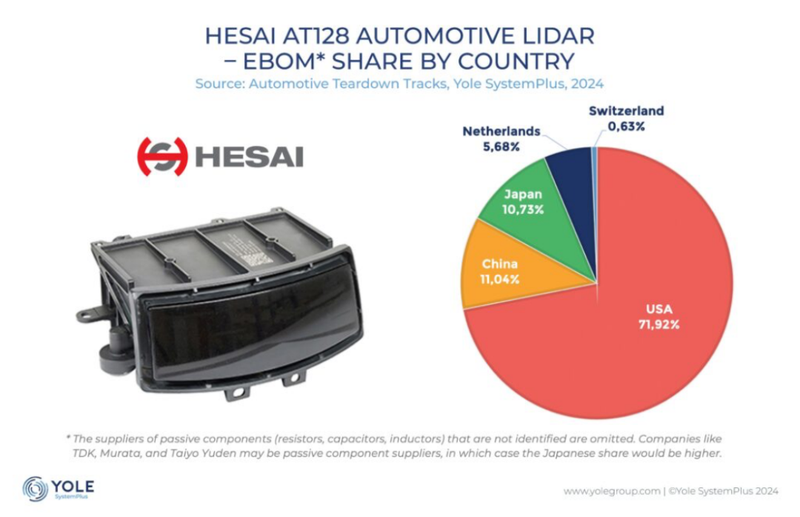

大部分组件由美国供应(占 72%),主要归功于 Lumentum 和德州仪器。中国紧随其后,占 11%,主要归功于禾赛的 20 款 ASIC。在成本分摊方面,赛灵思以其单一组件处理器的成本分摊率(占 33%)领先,而禾赛占系统所用 ASIC 的 21%。

预计未来十年中国供应商的份额将大幅增加。与禾赛一样,一级供应商可能会在内部生产更多增值组件。例如,RoboSense 和 Seyond 计划为其下一代 LiDAR 开发自己的处理芯片。此外,随着 Monolithic Power Systems (MPS) 等本土公司获得必要的技能和产量,目前主要由德州仪器和 ADI 公司供应的逻辑、模拟和电源 IC 将逐渐被中国组件取代。

AT128 的前景十分光明,预计将被理想汽车、小米和长安汽车等 11 家中国领先汽车制造商销售数百万台。禾赛采用经典策略,提供各种类型的激光雷达,以满足汽车制造商对车内范围和位置的要求。去年 11 月在斯图加特成立欧洲办事处进一步表明了这家中国公司加速全球业务扩张的意图。

*声明:本文系原作者创作。文章内容系其个人观点,我方转载仅为分享与讨论,不代表我方赞成或认同,如有异议,请联系后台。