作者/未来迹FBeauty 向婷婷

编辑/吴思馨

2024过半,全球美妆市场似乎遭遇了集体困境。

从国内看,国家统计局公布的数据显示,2024年1-7月,化妆品类消费零售总额为2410亿元,同比微增0.3%。其中7月份消费零售额为245亿元,同比下滑幅度达6.1%。单月和累计月销售额均未跑赢消费大盘。

从国外看,美妆“一哥”欧莱雅罕见下调了全球美妆市场增长预期,LVMH、开云集团等奢侈品集团集体下滑,雅诗兰黛、拜尔斯道夫等又集体“喊难”高端美妆。

那么,全球美妆市场到底难在哪里?这些巨头们又是如何应对的?

13+公司正增长,日妆涨幅最高?

聚焦美妆业务,虽然今年的国际美妆市场持续动荡,但得益于各公司们开年以来的积极调整,最终呈现的“成绩单”也以增长为主。不过不同于以往大面积的双位数增长,2024上半年以个位数增长为主。

据《FBeauty未来迹》统计,2024上半年在总计共15家全球美妆集团中,欧莱雅、雅诗兰黛、高露洁、LVMH、科蒂、花王等13家公司均实现了正向增长。其中花王、高丝两大日系美妆公司的涨幅最大,分别达到10.3%、11.6%;欧莱雅、联合利华、拜尔斯道夫、高露洁等9家公司均为个位数增幅。此外,爱茉莉太平洋集团以及强生旗下消费品公司KENVUE科赴,上半年销售额呈负增长,分别下滑了2.3%、4.5%。

1、欧莱雅“断层”第一,TOP10公司“梯队分层”明显。

具体来看,欧莱雅集团以1733亿的销售额、7.3%的增长速度再次登顶,其销售额是排名第二位的高露洁的三倍之多,成为当之无愧的“美妆一哥”。高露洁超过雅诗兰黛成为第二名,营收同比增长7.3%达到563.8亿。雅诗兰黛、宝洁、联合利华分别位列第三到第五,且销量均在500亿级别以上。

接下来便是“300亿梯队”,仅有拜尔斯道夫和LVMH两家公司在列。其中拜尔斯道夫今年的销售额已经超过去年的一半,若保持这一增长态势,预计能在2024全年迎来业绩新高。

“200亿级”仅有资生堂一家公司。上半年录得销售额247.83亿元,同比上涨2.9%,但其同期净利润同比下滑幅度达31.3%,为9.46亿元。此外,排名第九和第十的科蒂、Natura&Co的销售额均在百亿规模。

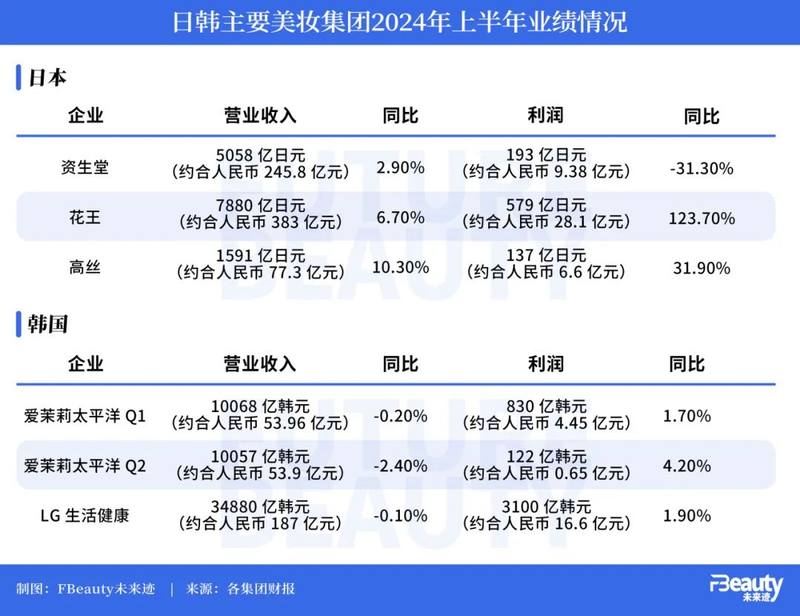

2、日妆“大涨”,韩系依旧“难顶”。

出乎意料的是,在2024上半年全球美妆公司的业绩中,增长最大的是花王、高丝两个日系美妆公司,营收和利润双双“暴涨”。

花王2024年上半年的财报显示,共录得净销售额7880亿日元(约合人民币383亿元),同比增长6.7%;经营利润达579亿日元(约合人民币28.1亿元),大涨123.7%。值得一提的是,集团净利润更是同比暴涨152.8%至448亿日元(约合人民币21.86亿元)。

高丝的业绩同样表现突出。财报显示,2024年上半年高丝集团的销售额同比增长10.3%至1591亿日元(约合人民币77.3亿),营业利润同比增长31.9%至137亿日元(约合人民币6.6亿)。其中,美容部门上半年净销售额同比增长幅度达19.1%,营业利润更是暴增238.2%。

事实上,花王、高丝、资生堂三大日妆集团在上半年都实现了增长。资生堂营收同比增长2.9%,但净利润同比下滑达31.1%。

相较而言,韩妆仍处于下滑状态中,LG生活健康、爱茉莉太平洋的美妆业务营收均未到达百亿规模,市场份额的争夺赛中仍不够强势。

高端美妆“难啃”,欧莱雅们集体“喊难”中国市场

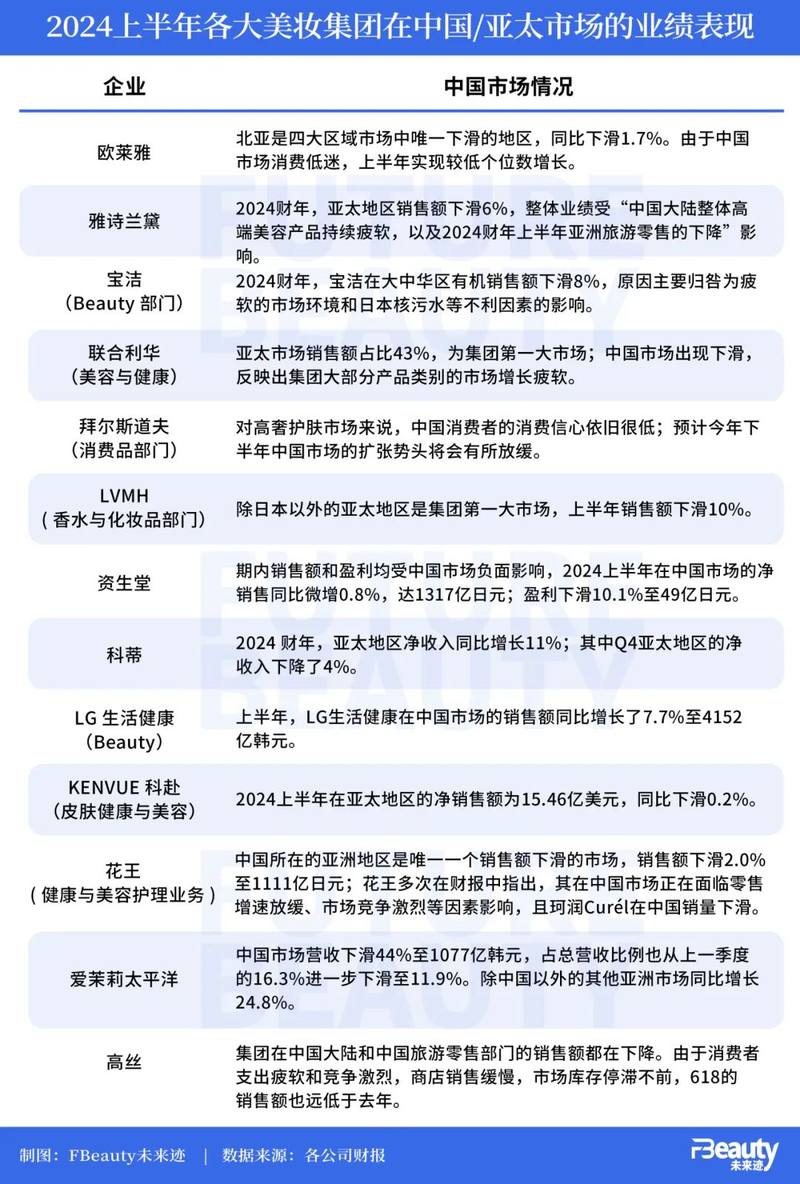

总体来看,全球美妆公司的数据不错、涨幅一片,但若将目光集中于中国市场,又是一副截然不同的景象。

2024上半年,全球美妆巨头们在中国市场可谓是“负声一片”。欧莱雅、雅诗兰黛、宝洁、联合利华、LVMH、资生堂等均有不同程度的下滑。而中国市场的业绩疲软也是集团总体业务放缓的主要原因。

雅诗兰黛集团2024财年在亚太区的销售额下滑6%,整体业绩受中国大陆高端美容产品持续疲软,以及2024财年上半年亚洲旅游零售下降的影响。爱茉莉太平洋在大中华区的营收仍在持续下滑,Q2下滑幅度甚至达到44%。

此外,资生堂也表示,上半年的销售额和盈利均受中国市场负面影响,若撇开中国市场和旅游零售渠道,资生堂集团在日本、亚太、美国区域市场,大多都获得了双位数增长。

究其原因,全球美妆巨头们在中国市场正面临着共同的问题——高端美妆下滑。

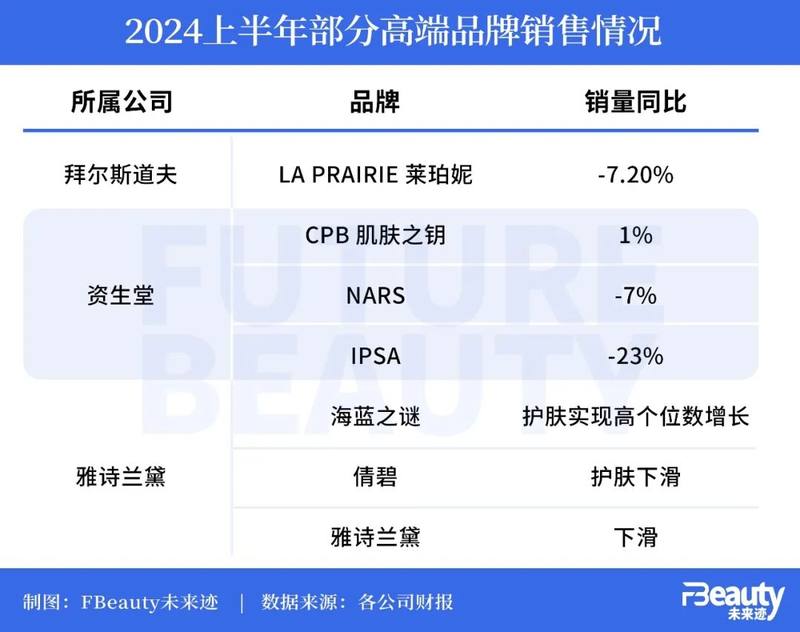

从财报上看,各大公司旗下的大众品牌普遍贡献增长,而以往表现出色的高端美妆反而成为“拖后腿”的存在。

例如拜尔斯道夫旗下的核心品牌妮维雅,上半年卖了29.56亿欧元(约231.6亿人民币),实现了11.1%的有机增长,但高奢护肤品牌莱珀妮La Prairie却遭遇下滑,上半年销售额同比下降7.2%至2.72亿欧元(约21.3亿人民币)。

宝洁财报中也指出,除去SK-II,美妆事业部Q4的生意增长达到6%,全财年营收增长7%。个护品类涨势良好,海飞丝、潘婷、Herbal Essence都获得高个位数增长甚至是双位数增长。此外,资生堂旗下IPSA、NARS均有不同程度的下滑,CPB也仅实现了1%的微小增幅。

而对于中国高端美妆市场未来,巨头们的市场预期也并不乐观。

拜尔斯道夫认为“中国消费者的消费信心依旧很低”,并预计今年下半年中国市场的扩张势头将会有所放缓。

雅诗兰黛集团预测2025财年的全球高端美妆市场的增长率将在2%至3%之间,低于过去两年的中个位数增长,全球高端美妆行业将在2026财年重新企稳,恢复至中个位数的增长水平,前提是中国高端美妆市场趋稳并恢复增长。

在中国,理性消费趋势下“质价比”的消费理念深入人心,契合这一趋势的中国本土美妆品牌正在疯狂占领市场份额。根据第三方数据平台,上半年抖音、淘系平台美妆销量TOP20的品牌中,国货品牌数量占比接近一半。

与此同时,即便定位高端的外资品牌又不得不加入电商平台的“低价竞争”。资生堂中国总裁兼CEO梅津利信就在财报会期间表示,无论是在线上还是线下,“中国消费者都在寻找最低价格购买产品的渠道”。

也就是说,目前中国大众市场几乎已经被国货品牌占领,并且是当前的“主流美妆市场”;而受消费低迷的影响,处于外资“统治区”的高端美妆市场持续增长乏力。

“增长是第一要义”

面向激荡变化的美妆市场,美妆巨头们显然把发展重心转向了增长本身并为此积极做出调整改变。

一是“降本增效”。

在进入2024财年之时,雅诗兰黛开始实施利润恢复计划(Profit Recovery Plan),旨在恢复更强劲、可持续的盈利能力,提速未来业绩增长。在最新财报中,雅诗兰黛将这一战略计划重新命名为“利润恢复和增长计划”(Profit Recovery and Growth Plan,PRGP),将加速销售增长和利润率恢复提升到战略的高度。

为此,雅诗兰黛进行了一系列裁员、人事调整政策,以最大程度提高公司的运营效率和盈利能力。

在业绩压力下,上半年各大公司官网和社媒平台都相继曝光雅诗兰黛、资生堂、联合利华、丝芙兰等正在或者即将要“大裁员”的消息。可见,降本增效仍然是各大集团恢复盈利能力的主要举措。

二是重要岗位变动和重要地区调整。

今年上半年,雅诗兰黛和资生堂集团都宣布将迎来新的全球CEO。

7月底,资生堂宣布于2025年1月1日变更资生堂首席执行官的职务,现任资生堂集团董事、社长、COO的藤原宪太郎将担任集团董事、社长、总裁兼CEO。这位有着丰富“中国经验”和国际化视野的“一把手”接下来的对于这家百年日企的战略革新令业界颇为期待。无独有偶,8月19日,雅诗兰黛集团在公布最新业绩时,还宣布操盘雅诗兰黛集团16年的现任总裁兼首席执行官傅懿德(Fabrizio Freda)计划于2025财年末退休。

伴随着“老将退场”和“新帅上任”,这两家公司也将被注入新的活力。

除了全球CEO的更替,还有关于中国市场“一把手”的岗位变动。

在LVMH最新公布的业绩报告中,丝芙兰在业绩、部门贡献、产品增长等各方面都“再创新高”,但对于丝芙兰在中国市场的情况,LVMH却“只字不提”,显然面临着增长压力。为此,丝芙兰在今年针对中国区展开了一系列重大调整。

今年4月,丝芙兰正式任命丁霞为丝芙兰大中华区总经理,将领导丝芙兰中国内地及香港特别行政区近350家门店、两大电商平台和数字生态全渠道业务。

丁霞曾在美国时尚零售企业HanesBrands Inc.供职长达20年,后又在全球知名研究机构尼尔森Nielsen担任零售研究副总裁一职。之后,她还担任过京东商城时尚生活事业群总裁、耐克Nike亚太及拉美地区电子商务副总裁,拥有丰富的线上线下零售、数字化转型等“中国经验”。

丝芙兰大中华区总经理 丁霞

同样的,联合利华中国也迎来新的“一把手”,以期实现中国市场业务的转机。

曾担任荷兰皇家菲仕兰中国区总裁的陈戈已经接棒瞿巍,成为联合利华中国区总裁、 美妆与健康事业部中国区总经理,直接向联合利华美妆与健康全球总裁Priya Nair汇报。

这位新总裁在消费品行业打下了不少胜仗。接下来,她若继续发挥这种主动型的管理风格,整合资源,在中国美妆市场做好排兵布阵,有望给联合利华带来全新气象。

联合利华中国区总裁、美妆与健康事业部中国区总经理

总结来看,面对动荡的全球市场新周期,无论是在组织架构、人员变动还是战略方面的新调整,跨国美妆公司们正集体来到了“做好生意、稳中求进”的阶段。而在保持原有优势的同时提高市场灵活性,它们才有可能在中国市场这个关键战场中,重新找到生态位和主动权。