文| 半导体产业纵横

近期,有消息传出,联发科最新的5G旗舰手机SoC天玑9400要涨价。

看参数,天玑9400的AI效能、能耗、NPU算力等均有所提升,将与高通骁龙8 Gen4竞争,首发机种为vivo X200系列产品。联发科对天玑9400寄予很高期望,该公司在法说会上提到,今年,天玑9300系列已应用于多款5G AI手机,下一代旗舰芯片天玑9400预计10月上市,采用3nm制程生产,搭配全大核架构,将带来性能和能耗上的显著提升。

天玑9400要涨价,一个很重要的原因是采用了3nm制程,制造成本提高,售价自然跟着涨。另外,还有一个原因,那就是下半年是传统手机旺季,再加上全球电子半导体产业复苏迹象越来越明显,给了手机SoC大厂提价的信心。

01 芯片市场的复苏和增长轨迹

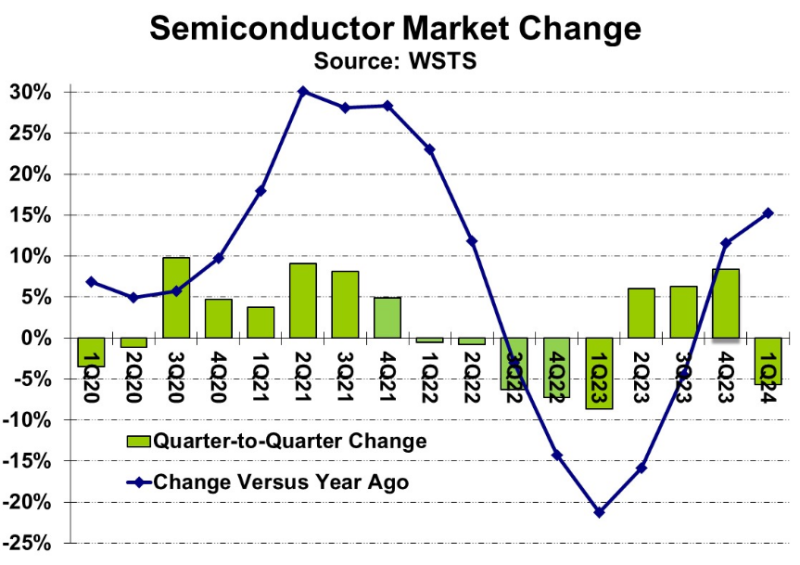

8月初,美国半导体行业协会(SIA)发布了一份报告,2024年第二季度,全球半导体行业销售额总计1499亿美元,与2023年第二季度相比增长了18.3%,比2024年第一季度增长6.5%。2024年6月的销售额为500亿美元,与2024年5月的491亿美元相比增长1.7%。

SIA总裁兼首席执行官John Neuffer表示:“全球半导体市场在2024年第二季度增长强劲,季度销售额自2023年第四季度以来首次出现增长。6月份的销售额环比和同比都有所增长,与2023年6月相比,美洲市场以42.8%的增长处于领先地位。”

从地区来看,除了美洲的同比增长外,中国(21.6%)和亚太地区(12.7%)的销售额都有明显增长,但日本(-5.0%)和欧洲(-11.2%)的销售额有所下降。美洲(6.3%)、日本(1.8%)和中国(0.8%)6月份的月度销售额有所增长,但欧洲(-1.0%)和亚太地区(-1.4%)的月度销售额有所下降。

据WSTS统计,2024年第一季度,全球半导体市场规模为1377亿美元,比2023年第四季度下降5.7%,比去年同期增长15.2%。

从2023年第四季度到2024年第一季度,各大芯片公司的收入也呈现出明显变化,例如,存储芯片大厂美光科技增长了23%,意法半导体则下降了19%,英伟达增长最为显眼,收入达到260亿美元。总体来看,存储芯片厂商增长了12%,非存储厂商下降了2%。

IDC全球季度个人计算设备跟踪的初步结果显示,2024年第二季度,全球个人计算设备出货量同比增长3%,达到6490万台。IDC表示,除商用市场更新周期外,面向消费者的品牌和渠道的促销活动也推动了消费领域的发展,市场已经摆脱了去年因库存过剩而带来的低价,这表明由于配置多样化和折扣减少,平均销售价格也将有所增长。

PC方面,2024年第二季度,联想电脑出货量为1470万台,同比增长3.52%,惠普电脑出货量同比增长2.24%,达到1370万台,戴尔电脑出货量同比下降1.94%至1010万台,苹果电脑出货量同比增长21.28%,达到570万台,宏碁电脑出货量同比增长12.82%,达到440万台。

手机方面,多家机构公布的数据显示,2024年第二季度,全球智能手机市场继续显示出回暖迹象。IDC发布的报告显示,第二季度,全球智能手机出货量达到2.854亿部,较去年同期增长6.5%,连续4个季度出货量上升,Counterpoint智能手机月度追踪报告的初步数据也显示,全球智能手机销量同比增长6%,创3年来最高的同比增长率,Canalys的数据显示,2024年第二季度全球智能手机市场连续3个季度增长,出货量同比增长12%。

基于PC和手机这两大消费类电子产品市场的明显回暖,带动相关芯片元器件市场升温。

从芯片交期来看,6月,全球芯片交期进一步缩减,车规级芯片和功率器件改善尤为明显。从 6 月各芯片供应商情况来看,模拟芯片、传感器交期和价格趋稳,但模拟芯片产品价格倒挂现象仍很明显;分立器件交期进一步缩减,价格波动减小;汽车MCU交期持续缩减,价格趋稳;消费类MCU价格有小幅波动;存储芯片和高端无源器件价格持续回升。

6月,消费类芯片订单缓慢增长,库存稳定,汽车芯片库存较高,订单稳定,工业类订单有所改善,库存降幅明显,通信类芯片订单及库存未见改善,AI芯片订单需求强劲。

从6月的情况来看,有行情不好的,但总体稳中有升,表现最优秀的是AI芯片,特别是高性能AI处理器和存储器。

英伟达发布了全新的H200 GPU和GH200(采用CPU+GPU架构),H200首次搭载最新一代的高带宽内存HBM3e。HBM的高带宽让数据可以快速流通,面对AI大模型千亿、万亿级别的参数,服务器中负责计算的GPU必须搭载HBM。在处理 Meta 的大语言模型 Llama2(700亿参数)时,H200的推理速度比H100提高了两倍,处理高性能计算的应用程序时有 20%以上的提升,采用HBM3e,可实现1.4倍内存带宽和1.8倍内存容量的提升。

展望第三季度,AI依然是最大驱动力。众多企业持续投资服务器建设,将继续推动存储器市场增长,特别是DRAM,不止AI,通用型服务器需求在复苏,加上DRAM供应商的HBM生产比重进一步拉高,涨价难以避免,第三季度,DRAM均价将持续上涨,涨幅有望达到8%~13%。SSD方面,AI应用订单会继续增长,但消费类电子需求相对较少,加上原厂下半年会加大增产幅度,使得第三季度NAND Flash均价涨幅会收窄至季增5%~10%。

就全年来看,来自闪存市场的数据显示,预计2024年存储市场规模将比去年提升42%以上,产能方面,预计DRAM比去年增长15%,将达到2370亿Gb当量,NAND Flash增长20%,将超过8000亿Gb当量。回顾2019~2023年这一轮周期,经历了供过于求、疫情、缺货、库存、超跌,最终以原厂主动减产结束,截止到2023年第四季度,原厂获利都有非常可观的改善,到2024年第一季度,经历再次大涨之后,预计大部分公司的利润率都会全面扭转,今年下半年的存储器价格将保持平稳向上的趋势。

在应用端,2024年,PC和智能手机等关键终端市场会出现稳健的增长,不过,一些在过去几年增长的市场,如汽车和工业,正在降温。

从芯片品类看,WSTS预计,2024年增速最快的前三名是存储、逻辑芯片和处理器,分别增长44.8%、9.6%和7.0%。其它品类中,光电子产品增速约1.7%,模拟芯片受去库存和需求低迷影响,增速约为3.7%。总的来看,存储产品将成为2024年全球半导体市场复苏的关键,销售额有望恢复到2022年的水平。

02 晶圆代工有喜有忧

以上介绍的是各种芯片及其应用市场情况,下面看一下产业链中上游的晶圆代工。

随着电子产品销售的增长、库存的稳定和晶圆厂产能的增加,2024年第一季度,全球半导体制造业显示出改善的迹象。摩根大通(小摩)证券在其研究报告中指出,晶圆代工厂去库存将结束,产业活力将在2024下半年恢复,并于2025年进一步增强。

据小摩研究主管哈戈谷(Gokul Hariharan)分析,AI需求持续上升,非AI需求也逐渐恢复,更重要的是急单开始出现,包括大尺寸面板驱动IC(LDDIC)、电源管理IC(PMIC)、WiFi 5和WiFi 6芯片等,都显示出晶圆代工产业已经触底反弹,转向复苏。

值得注意的是,中国大陆晶圆代工厂产能利用率恢复速度较快,主要是因为中国IC设计公司较早开始调整库存,经过6个季度去库存后,正逐渐正常化。

非AI需求方面,3C领域的消费、通信、计算等细分应用也在今年第一季度触底,不过,汽车、工业需求可能要等到2024年底、2025年初恢复。

SEMI坦言,总体来看,晶圆厂产能利用率仍偏低,特别是成熟制程,仍然令人担忧,2024上半年没有复苏的迹象。

03 封测订单持续增加

2024上半年,封测行业订单持续改善,先进封装供不应求,一直在扩产。行业龙头日月光预计,下半年,全球半导体市场将加速增长,该公司要扩建高雄K28厂先进封测产能。台积电表示,先进封测产能供不应求,报价最高涨幅达到20%。今年6月,长电科技的产能利用率约为70%~80%,下半年增长预期乐观,同期,通富微电的产能利用率达到70%~80%,今年一季度以来,订单呈现改善态势。

今年一季度以来,市场对AI服务器的需求不断增长,加上英伟达GPU的火爆,使得台积电的CoWoS封装成为热门话题。英伟达、博通、谷歌、亚马逊、AMD等公司已广泛采用CoWoS技术产品,台积电表示,因为AI需求增加,有很多订单来到台积电,且都需要先进封装,这个需求远大于现在的产能。

根据头部封测企业2023年第三、第四季度的报告,可以发现各公司营收都有环比改善,归母净利润环比改善或跌幅收窄,整体呈现缓慢复苏态势。2024年第一季度营收受周期性淡季影响,环比下降,但下降幅度比2023年第一季度收窄了,同比营收与归母净利润有所上升。

04 半导体设备要破纪录

下面看一下半导体产业链上游的设备市场表现。

SEMI指出,今年,半导体设备全球总销售额有望达到1090亿美元,同比增长3.4%,将创下新的纪录。

在2023年实现960亿美元销售额后,包括晶圆加工、晶圆厂设施和掩模版设备在内的半导体前端设备销售额在今年将比先前预测的930亿美元有所增加,2024年有望迎来2.8%的增长,达到980亿美元。

报告指出,后端设备市场在经历了两年的萎缩后,有望在2024下半年开始复苏。预计2024年半导体测试设备的销售额将增长7.4%,达到67亿美元,封装设备销售额将增长10.0%,达到44亿美元。此外,后端细分市场增长预计将在2025年加速,测试设备销售额将激增30.3%,封装设备销售额将激增34.9%。高性能计算(HPC)用半导体器件复杂性不断增加,以及汽车、工业和消费类电子终端市场需求复苏,支撑这些细分市场增长。此外,随着新晶圆厂产线的增加,后端设备需求也将随之增加。

SEMI指出,由于成熟制程市场疲软,以及2023年先进制程销售额高于预期,2024年,预计用于逻辑芯片制造的半导体设备销售额将同比收缩2.9%至572亿美元。由于对先进技术需求增加、新设备架构引入以及产能扩张,预计2025年该细分市场将增长10.3%,达到630亿美元。

报告称,预计与存储芯片相关的半导体设备资本支出将在2024年出现显著增长,并在2025年继续增长。随着供需正常化,预计NAND Flash芯片制造设备销售额在2024年将增长1.5%,达到93.5亿美元,并于2025年增长55.5%至146亿美元。DRAM,特别是HBM制造设备销售额将在2024年增长24.1%。

05 结语

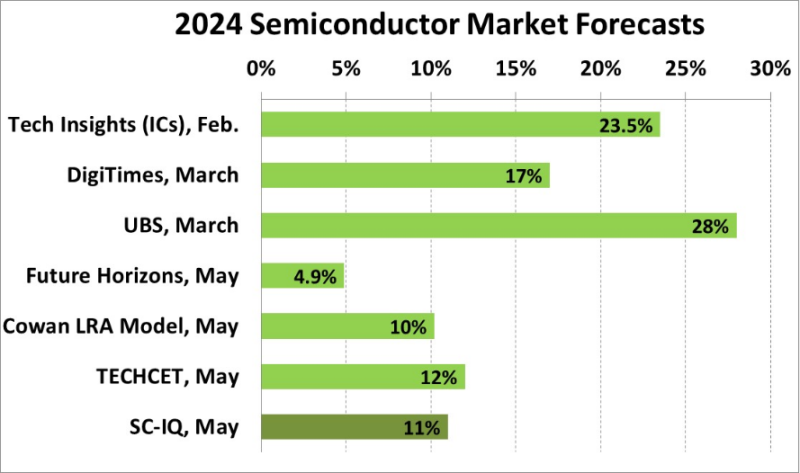

业内多家机构都比较看好2024年的半导体行情。WSTS表示,因生成式AI普及,带动相关半导体产品需求急增,且存储器需求将大幅复苏,因此,2024年全球半导体销售额将增长 13.1%,金额达到5,883.64亿美元,创历史新高。IDC认为,2024年全球半导体销售额将达到6328亿美元,同比增长20.20%。Gartner认为,2024年全球半导体销售额增长幅度将达到16.80%。

在不同时间,多家机构的增长率预测值有所调整。根据2024年第一季度WSTS的数据,Future Horizons将2024年的预测从1月份的16%下调至5月份的4.9%,Semiconductor Intelligence将预期增长率从2月份的18%下调至5月份的11%。

2024上半年波动,下半年除了少数应用(如汽车和工业)还有待观察之外,其它多数应用市场都将呈现出不同程度的增长态势,从而带动半导体产业链各环节回暖。