文|氨基观察

研发出全球第一款获批上市的RNAi药物,验证了RNAi技术路线;手握5款上市的RNAi药物,销售额持续攀升;股价一路高歌猛进,市值接近300亿美元,成功完成阶级跃迁。

这是RNAi赛道领头羊Alnylam,过去几年的故事。

然而,作为RNAi赛道的老二,Arrowhead的发展可谓时运不济,成立时间最长,至今却没有一个管线走向商业化。

尤其是当整个赛道经历高开低走,再度爆发之际,Arrowhead的处境却不容乐观。

账上资金捉襟见肘,在今年4月份低价融资之前,只能维持一年的运营;

股价持续低迷,即使核心管线之一临床成功,申报上市在即……

技术没有问题,但Arrowhead却得不到市场的认可。表面看,是因为其腰包里的钱撑不起伟大的梦想。

究其根本,则揭示了Arrowhead在战略层面上的“失误”。自2019年以来,公司转变资本策略,不再向市场融资,而是靠BD来维持运营;身处逆境、寒冬,公司依旧选择扩张。

比起研发失败的风险,在市场眼中,这种“失误”可能更为致命。这也再次提醒我们,技术的进步与创新固然重要,但同样关键的是,如何在复杂多变的市场环境中制定并执行稳健的资本策略,以应对各种不确定性。

/ 01/ 有梦想的野心家

RNAi的好处很多,首先机理研究明确,从上游着手降解mRNA,并且有类似催化的效应;其次根据碱基互保配对原则,RNAi药品开发类似编程,相比小分子开发成功率高;再次修饰后的RNA降解时间长,降低依从性。

RNAi技术原理清晰且获得过诺贝尔奖,在早期收获了众多公司的看好与押注,可惜由于递送、稳定性等问题长期不能成药,大多数公司都选择了放弃。

在行业艰难之际,Arrowhead通过收购罗氏、诺华的siRNA资产,获得关键专利技术储备,为其日后发展奠定了基础。

同时,Arrowhead通过绕过Alnylam的专利限制,形成了专属的TRiM平台。在RNAi领域,递送问题是决胜关键。目前在RNAi领域常用的递送技术是Alnylam公司开发的GalNAc,但由于无法靶向肝脏以外的组织,限制了RNAi疗法的应用。

Arrowhead的TRiM平台的肝外递送能力则已经被初步验证,显示出应用于多个组织的潜力,如肺、肌肉、中枢神经系统等。基于此,Arrowhead打造了肝病、心血管疾病及靶向肺部、肌肉、神经系统的研发管线,目前拥有16款在研管线,其中3款已进入临床III期:ARO-APOC3(Plozasiran)、ARO-ANG3、Fazirsiran。

在RNAi领域,一个共性就在于,由于药物呈现出平台化的特点。就像ADC、mRNA技术平台那样,经过验证后,能够源源不断孵化新的管线。

在Arrowhead公司CEO看来,只做一款药物是在赌博,要运用RNAi平台优势,多做药物,争取突破。

所以,不管是Alnylam还是Arrowhead,管线都是10个起步。前者提出了“p5×25”战略,计划在2025年前拥有超过20个临床项目,Arrowhead则提出了“20 in 25”发展战略,计划在2025年将有20种合作或全资拥有的药物进入临床试验或上市。

大家都是有梦想的野心家。而不同于Alnylam,已经手握5款获批上市的RNAi药物,Arrowhead还在证明自己的路上。

/ 02/ 战略性“失误”

对于管线丰富的biotech来说,梦想极其昂贵。

技术固然重要,但更重要的是,根据技术平台选择合适的适应症并高效推进临床,才有可能获得一线生机。这一切的前提是,钱。

每开启一项临床试验,就是开启一台烧钱机器。因此,支撑biotech临床开展,以及最终跃迁成为biopharma需要大量的资金支撑。

而在这个过程中,Arrowhead却犯了一个战略性“错误”。

在发展过程中,Arrowhead经历过两次危机,第一次是2011年的全行业危机,第二次是2016年乙肝管线ARC-520的II期临床,因安全性问题被FDA叫停。

这样的危机使得Arrowhead喊出“活下去”,裁员1/3、回归研发。此前,Arrowhead最频繁的动作一是剥离资产,二是融资。而经历危机,自2019年开始,Arrowhead便舍弃了原有股权融资的方式,开启靠BD维持企业运营的时期,合作企业包括强生、GSK、安进、武田等MNC。

过去两年,Arrowhead每年都能获得将近2亿美元的首付款。2023年财报显示,全年收入2.41亿美元,其中绝大部分收入来自于大药企的合作收入。

这样稳定的“现金流”,对于一般的biotech来说或许足够,因为它们往往主攻1-2款核心管线,但对于野心家Arrowhead并不够。

过去两年,Arrowhead的经营开支都在4亿美元以上。截至2023财年,账上现金只有4亿美元,尽管公司在财报中表示,总资产支撑接下来12个月的运营绰绰有余。

但在迎来真正的商业化成功之前,这样岌岌可危的财务储备,显然难以获得市场认可,股价一直徘徊在30美元左右。

尽管CEO对于公司自2019年开始就没有融资的事情,颇为自豪,但事实上,对于biotech来说,在真正上岸之前,这并不是值得吹嘘的事情,反而是战略性失误。

因为药品上市需要时间,而药品上市以后还需要很多年销售爬坡才能盈亏平衡。参考吉利德、安进、福泰制药等企业,迎来首款商业化药物可能需要10年时间,而要想实现稳定的盈利,可能需要20年之久。

这期间必须保证源源不断的资本活水,来维持高额的研发投入,否则Biopharma的梦想将是天方夜谭。换句话说,所有biotech都应该在实现自我造血之前,积极搞钱、储备粮草。

/ 03/ 逆势扩张需谨慎

与Arrowhead形成鲜明对比的是Alnylam。尽管自2018年开始,后者实现了几乎每年一款新药获批上市,且5款产品销售额增长迅速,正往盈亏平衡的方向发展。但融资、合作、授权,凡是能搞钱的途径,Alnylam都不放过。

在2020年医药市场最火爆,融资最容易的时候,Alnylam表示要开始明确的规划未来收支平衡时间表,开始盈利。

这种积极搞钱的态度与“保守”的规划,使得在技术退潮期,Alnylam现金流仍然充足,2022年底账上现金接近22亿美元;2023年底,这一数字超过24亿美元。

这种经营战略层面的迥异,或许也是产品、商业化因素之外,Alnylam拉开与Arrowhead市值差距的关键因素之一。目前,Alnylam市值接近300亿美元,Arrowhead则为35亿美元。

过去两年来,Arrowhead股价一直徘徊在低位。尽管公司给出了一系列催化剂,但股价依旧低迷。

今年6月,其核心管线之一Plozasiran如期公布了三期研究的顶线结果。这是一款针对APOC3基因的RNAi药物,用于治疗家族性乳糜泻综合症(FCS)。

结果显示,在第10个月,Plozasiran在统计学上显著地实现了甘油三酯中位数下降高达80%,APOC3的平均降幅高达94%;且与安慰剂相比,显著降低了急性胰腺炎的发病率;安全性表现也良好,Arrowhead计划四季度递交上市申请。

这样的消息并未提振Arrowhead股价,一方面FCS作为超罕见的遗传疾病,市场规模小,Plozasiran真正看点在于后续高甘油三酯血症等适应症的扩张;另一方面,薄弱的财务储备,对应铺得极大的管线与公司的逆势扩张,也影响着市场信心。

今年2月份,Betaville发布的一份“不成熟”信息显示,Arrowhead拒绝了每股45美元左右的初步收购报价,彼时其股价在30美元左右。

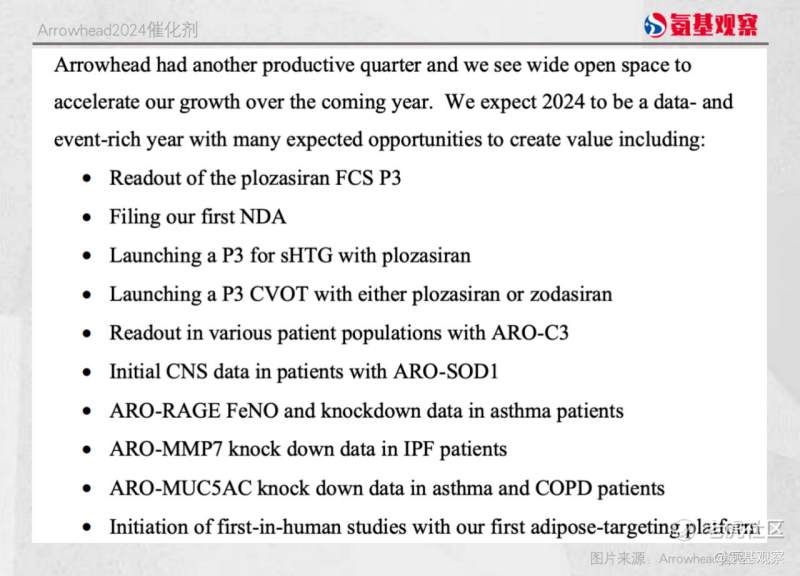

在逆势中,Arrowhead依旧不愿放弃自己的野心。毕竟,公司的技术没有问题。在2023年财报中,其更是喊出了“20 in 25”的战略,要继续推进越来越多的临床项目;与此同时,公司还要扩建试验室,建立生产基地。

这意味着,与大多数创新药企积极降本增效的选择不同,Arrowhead仍在逆势扩张。当所有人都在简衣缩食,代表着行业深陷逆境,想办法“活下去”才能迎来下一轮繁荣。

逆势下,扩张必须谨慎。而上一家走通技术后,开始疯狂拓管线的是Moderna和BioNTech,它们的共同点在于,子弹充足,账上躺着百亿美元现金。

无论Moderna还是BioNTech,发展轨迹都难以复制。而绝大多数biotech的核心生存之道,就是在能融资的时候融资,多多益善,而不是需要钱的时候才想起来融资。因为当你需要钱的时候可能没有融资窗口,或者只能被迫低价融资:

4月份,Arrowhead宣布完成了一轮4.5亿美元的增发融资,增发价28.5美元/股。