文|新财域

在东易日盛暴雷之后,又一家家装龙头也被顶上风口浪尖。

6月17日,深交所对深圳洪涛集团股份有限公司(简称*ST洪涛)下发关注函,七大问题直指*ST洪涛经营乃至新的股权交易所存在的重大不确定性。

连续4年亏损,涉及大量诉讼等问题,本伤不及*ST洪涛的根本。但反向规划的资本图谋,已然让投资者失去了信心,这是讲再多故事,都拉不回来的事实。

01、股权交易与监管问询同至

股权交易公告和交易所的关注函同时发布,这在A股历史上也是少见。

6月17日,在*ST洪涛刚刚披露股权交易事项之后,深交所的七大问题就追上来问。在深交所看来,无论是*ST洪涛还是此次的交易对象赢古能源科技(浙江)有限公司(简称:赢古能源),都不是特别“靠谱”。

尤其是在控股股东质押比例已经高达96.55%的情况下,由于刘年新未能按照约定购回股份,国信证券已处置了部分股票,后续可能对剩余质押股票进行处置,还存在被平仓的风险。若是刘年新的股票被强制平仓或强制执行,计划中进行股权转让的股份将大幅减少,赢古能源是否能取得*ST洪涛的控制权存在重大不确定性。

关注函还提及,*ST洪涛与赢古能源签署合作协议的目的之一为做大做强公司建筑装饰主业。而*ST洪涛存在重大经营风险、财务风险、资金风险,人员流失风险交织,内控混乱的情况下,赢古能源如何协助*ST洪涛做大做强建筑装饰主业存在重大不确定性。

洪涛集团,成立于1985年,主要从事剧院会场、图书馆、酒店、写字楼、医院、体育场馆等高端公共装饰工程的设计及施工。曾承接奥运会、世博会等场馆、上海大剧院、广州歌剧院、华为、阿里巴巴、腾讯等企业办公大楼的建筑装饰工程,被业界称为“大堂王”。

2009年,洪涛集团在深交所上市,始终保持较好的经营能力。但到了2018年,手里有钱的*ST洪涛,开始将目光聚焦于新的业务:职业教育。从此之后,*ST洪涛的业绩一年不如一年。财报数据显示,2020年-2023年,*ST洪涛连续4年亏损,归母净利润分别为-3.5亿、-2.2亿、-7.1亿以及-14亿元。此外,截止2023年末,*ST洪涛的银行借款约17亿元,其中逾期15.23亿元,可自由支配的现金及现金等价物仅1112万元。

对于亏损的原因,*ST洪涛解释主要受到疫情影响招投标和施工进程,应收账款回收减缓,同时公司采取审慎的经营策略导致营收减少,新签订单数量减少等。这样的经营情况,也导致*ST洪涛麻烦不断。

大量债务逾期无法偿还,并涉及多起诉讼,导致多个银行账户被冻结、房产被查封、部分子公司股权被冻结。同时*ST洪涛也出现大量员工离职情况,部分子公司公章、财务章、法人章交接不清晰,导致工作交接流程发生控制缺陷。

因此在2023年的年报中,审计机构出具了无法表示意见的审计报告和否定意见的内部控制报告,连独立董事也无法保证年报的真实准确完整。于是*ST洪涛熟练祭出重组故事:将实控人刘年新所持18.31%股票的表决权,转让给赢古能源,交易一旦完成,*ST洪涛的实控人将由刘年新变更为陈秀花、唐碧琦。

在下发关注函的同时,深交所还对*ST洪涛下发监管函,监管函直指*ST洪涛的违规信批问题。深交所指出,*ST洪涛在2024年5月27日向深交所提交了公司董事、总裁候春伟的《股份减持计划告知函》。函中提及候春伟拟减持*ST洪涛股份19,696,911股。然而早在5月13日,*ST洪涛就已经收到候春伟的书面辞职报告,并一直延后至6月17日才披露相关辞职公告。

也就是说,*ST洪涛在知悉侯春伟已辞去董事及高管职务,其依法在离职后六个月内不得减持的情况下,仍刻意隐瞒相关情况,向深交所提交其股份减持申请。这一行为违反了《股票上市规则(2024年修订)》第2.1.1条的规定,属信披违规,对此深交所给与*ST洪涛警示。

02、董事长“濒临倾家荡产”

这已经是*ST洪涛近期第二次因信披违规被监管层关注。就在深交所下发监管函前的两天,洪涛集团董事长刘年新的一封公开信,不仅引起市场关注,还让深圳证监局直接下场处理。

在公开信中,刘年新称自2024年开春以来,洪涛集团的危机不断升级,遭遇主力资金恶意做空,面临市值退市风险以及潜在的其他风险等等,“近期市场对洪涛集团产生了一些误解和疑虑,因此想通过公开信的方式与大家坦诚沟通。”刘年新在信中表示,近五年金融机构对洪涛抽压断贷10余亿元,进一步恶化了公司的现金流,致使公司难以维持正常业务经营。为了满足公司发展的资金需求及融资需要,他和他的家人为公司多次提供财务资助5亿元左右,提供了超过10亿元的担保,为洪涛集团提供财务资助的资金大部分来自股票质押及房产抵押。

“为洪涛,我已濒临倾家荡产。”刘年新表示,他资助洪涛集团质押在国信证券的股票,由于洪涛集团无法及时还款,致使他不能按照股票质押式回购业务交易协议约定购回股票,质权人国信证券按照协议约定对他违约部分股票进行了强制平仓;另外,他为洪涛购买深圳市方大置业发展有限公司房产的付款义务做了保证担保,后因洪涛无法按约支付,面临法院强制执行质押在国信证券的4893万股股票。同时他还表示,无法接受2023年度审计报告的“无法保留意见”。

他表示,*ST洪涛经营40年,上市14年,他做到了“五个没有”:没有大股东资金占用,反而长期借款5亿给公司纾困;没有一分钱的违规担保;没有内幕交易;上市十四年来,实控人个人持股没有套现一分钱;没有财务造假。对于未来的发展,刘年新认为能够克服当前困难:公司品牌价值在、公司账面净资产超15亿元,在深圳、天津等地拥有45万平方米产业用地,在深圳罗湖、福田、南山等地拥有70多处物业,由于购入时间长,资产重估价值极高。

在公开信最后,刘年新还写了一副书法“信心比黄金还贵”,来向投资者传达信心。

公开信的效果,可谓立竿见影,当日*ST洪涛上演天地板,最后以跌停收场。

紧随其后,深圳证监局发布对*ST洪涛采取责令改正措施的决定。深圳证监局认为,*ST洪涛在公众微信号发布未公开信息,违反了《上市公司信息披露管理办法》第八条第一款、第三款的规定。要求*ST洪涛立即删除上述未公开信息,并自查是否存在信息披露违法、泄露内幕信息、内幕交易、操纵市场等违法违规行为。

03、是恶意退市还是保壳之策?

在公开信中,刘新年着重提及了企业的新机遇:引入外部产业投资者。

根据《公开信》以6月17日*ST洪涛发布的公告来看,刘年新在2024年6月8日就表决权委托和购入上市公司股份事项与赢古能源签订了《表决权委托协议》,协议包括表决权委托、购入上市公司股份等安排。赢古能源拥有*ST洪涛表决权的比例将不低于18.31%,这意味着*ST洪涛的控股股东将由刘年新变更为赢古能源,实控人也将变更为陈秀花、唐碧琦(两人系母子关系,为一致行动人)。

在*ST洪涛看来,赢古能源主营新能源上下游产业,包括风电、太阳能、光伏发电和储能相关业务。其关联或控制公司拥有已建成的风电场,将在新能源方面与*ST洪涛产生战略协同,为ST洪涛的主营业务赋能,提高其持续经营能力。然而细看这个能救ST洪涛于水火的赢古,自身的实力却有待商榷。

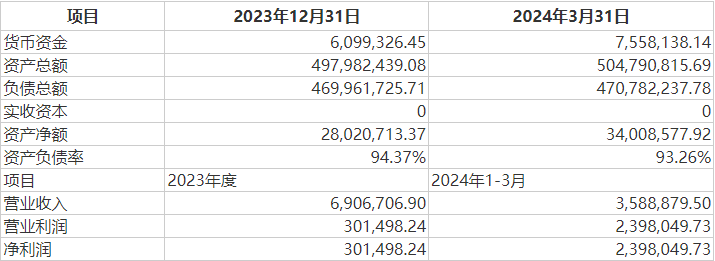

数据显示,成立于2023年的赢古能源,注册资本为6000万元,截止2024年3月31日,赢古能源的货币资金仅755.81万元,资产净值未3400.85万元,负债总额为4.71亿元,资产负债率高达93.26%。2023年度,赢古能源的营业收入仅690.67万元,净利润为30.15万元。货币资金较少,资产负债率较高,这就是接盘者赢古能源的真实写照。

这样一家年赚30万的公司,去“拯救”一个账面净资产超15亿元的上市公司,着实听着有些离谱。而且在本次控制权转让赢古能源并未支付对价,其是否具备足够的资金实力完成本次控制权收购,还是一个打问号的事。

关键是,在保壳的背景下,*ST洪涛的原总裁在减持,实控人所控制的新疆日月也在减持,目前持股比例从4.87%降低到0.94%。这些反常操作加上之前的种种事端,让*ST洪涛遭受“恶意退市”的猜忌。

今年1月,*ST洪涛发布公告称,因未能按时支付债权人惠州市中和建筑装饰材料有限公司货款和损失91万元,被债权人申请重整及预重整。该公告导致*ST洪涛股价连续多日大跌。

刚刚止跌后,*ST洪涛又发布公告称,控股股东刘年新于2024年1月31日与深圳市招金金属网络交易有限公司(简称“深圳招金”)、海南东方招金矿业有限公司(简称 “海南招金”)及*ST洪涛签署了《股份转让框架协议》,深圳招金与海南招金拟合计受让刘年新持有的 8041万股*ST洪涛的股份,占*ST洪涛总股本的4.58%。同时双方确认在完成股份交割后,刘年新将剩余持有的*ST洪涛表决权全部委托给受让方行使。

若此交易完成,*ST洪涛将易主,深圳招金与海南招金的共同实际控制人欧阳勇将成为*ST洪涛的实际控制人。

两个国资背景公司加持,换来的却是连续4天的跌停。此后深交所也多次发出关注函,对于股权转让交易的真实性提出疑问,要求*ST洪涛说明是否为了避免退市而炒作股价。至此,*ST洪涛的股价也随之进入下行趋势,并在5月10日进入“1元区”。

对于恶意退市的猜忌和指责,刘年新表示自己不存在恶意导致公司退市的故意和行为,而是有个别主力资金恶意做空。

但无论怎么解释,目前*ST洪涛新的股权交易,同样缺乏带公司走出困境的实质能力,在公众号上披露信息虽引得市场一时关注,对股价提升也无太大意义。

如果只是一场资本图谋,这次刘年新,可能真的会失望了。