文|市值榜 相青

编辑|赵元

近期,主要互联网公司相继披露最新财报,增长工场整理12家互联网公司的广告收入,我们可以从中找到今年Q1品牌营销的新趋势。

《2024中国数字营销趋势报告》显示,中国市场企业整体营销预期费用(含传统及数字)平均增长率为11%,仍为增长态势,但较往年,预期增长幅度大幅下降,为近7年最低。

对于广告主来说,降本增效依旧是主旋律,广告愈加趋于存量市场。根据CTR媒介智讯的数据显示,2024年一季度广告市场整体实现5.5%的同比增长。

仅少数互联网公司广告收入增长明显——5家公司广告收入增速超过20%,它们分别是拼多多(56%)、美团(33.1%)、B站(31%)、快手(27.4%)、腾讯(26%),其中拼多多位列首位,且已连续多个季度保持高速增长。

而阿里巴巴(5%)、百度(3%)、京东(1.2%)、爱奇艺(6%)的广告收入增速仅为个位数,传统社区网站微博(-5%)、知乎(-15%)等均陷入下滑。

从财报来看,2024年Q1还有哪些营销趋势变化?我们一起看看吧。

一、搜索广告更迭加速,百度继续掉队

今年Q1一个重要变化是,京东广告收入超过百度,而快手几乎与百度持平。

财报显示,快手Q1在线营销服务收入为167亿元,同比增长27.4%;百度在线营销收入仅170亿元,同比增长仅3%。

快手即将超过百度,意味着作为传统搜索广告领域霸主的百度,正面临严峻的挑战。

互联网广告有三个重要模式,搜索广告、电商广告、信息流广告,而百度几乎是全面败退。

2016年,淘宝广告收入超越百度;2019年,字节广告收入超越百度。这是电商广告和信息流广告对搜索广告的胜利。

现在,即使在自己大本营搜索广告领域,百度也面临极大压力,中国搜索市场格局正呈现出百花齐放的状态。

无论是抖音、快手、微信、小红书,都在大力发展搜索,并加速推进搜索商业化。

快手财报显示,月均使用快手搜索的用户同比增长超15%,单日搜索次数峰值近8亿次。在搜索场景的商业化变现方面,搜索营销服务收入于2024年一季度同比增长超50%。

“遇事不决问小红书”。小红书方面曾透露,小红书有将近70%的月活用户有搜索行为,1/3的月活用户打开小红书的第一件事就是直奔搜索。

抖音《2023巨量引擎搜索价值》报告显示,2023年月活跃搜索用户渗透率(月活跃搜索用户/抖音总体月活用户)比例始终保持在92%以上。另外,2023年,抖音生活服务搜索GMV增长254%,商品搜索GMV增长143.8%,

搜索广告更迭加速,百度如果不改变,其在搜索广告市场也将面临市场份额的挤压。

二、短剧营销依旧火爆,但效果或已打折扣

快手广告收入增长快,原因之一在于短剧营销的火爆。

其财报显示,2024年第一季度,外循环营销服务收入同比增长强劲,其中传媒信息中的付费短剧营销,自建链路不断优化,供给和需求提升,2024年第一季度短剧日均付费消耗同比增长超4倍。

快手是较早进入短剧的平台。快手磁力引擎营销业务副总经理王思洵曾透露,快手目前商业化短剧数量已近100部,2023年Q3快手星芒短剧招商收入环比提升超10倍,同时商业化短剧复购率高达38%。

短剧用户其实是广告主比较喜欢的目标消费者。QuestMobile报告指出,短剧受到更多三线及以下城市、30-50岁中青年用户的青睐,该群体拥有着相对不错的线上消费能力。

也因此,越来越多的品牌将营销预算转向短剧,尤其是美妆品牌。去年最值得关注的案例是,韩束靠短剧营销翻身,在抖音2023年美妆销量断层第一。

不过,今年韩束创始人吕义雄在朋友圈直言:“当全国很多美妆品牌学习韩束而挤进短剧赛道,短剧增加了20倍供应链,价格翻了一倍,而观众是恒量的,即短剧效果下滑了40倍,所以去年8月进去做短剧的所有品牌都是去做韭菜的,无一成功案例,2023年11月之后,韩束基本不做短剧了。”

过去两年,短剧营销因品牌植入方式灵活、转化链路短等优势,赢得了品牌青睐,但随着越来越多的品牌挤入短剧营销,成本不断上升,效果或已大打折扣。

三、视频号,广告市场新蓝海

流量稀缺的当下,视频号让广告主看到了新的蓝海市场。做视频号,几乎是2024年所有商家的共识。

腾讯财报显示,视频号总用户使用时长同比增长超80%。机构电话会上,腾讯相关高管透露,一季度微信视频号广告收入同比增长超过100%。

今年以来,腾讯在视频号的投入主要分为两方面。

一是打通视频号和微信生态,比如支持朋友圈推广视频号直播,用户点击素材就能一键跳转至直播间和橱窗列表;上线直跳视频号小店广告链路,视频号、朋友圈、公众号及小程序广告可直跳视频号小店商品页。

二是丰富视频号电商生态,比如上线视频号橱窗达人成长等级体系;将视频号直播电商团队并入到微信开放平台(小程序、公众号等)团队等。

无论是,视频号广告与微信生态的打通,还是丰富电商生态,都意味着未来视频号广告收入有望进一步提升。

腾讯曾在Q3财报电话会议中表示,目前视频号的广告加载率不到3%,国内同行的广告加载率普遍超过10%,未来变现空间广阔。

而对于广告主来说,视频号的优势在于社交属性。与其他短视频平台不同,视频号并不完全由算法主导内容分发,也有社交推荐机制,比如你的好友点赞收藏互动的某个短视频,也将会优先推荐给你,这意味着品牌能有更多机会,通过社交裂变实现营销破圈。

四、本地生活硝烟四起,但美团守住了

本地生活已成为兵家必争之地。

目前,抖音和快手是与美团竞争的主力。据海通国际研报数据,抖音2023年本地生活服务的GTV(核销后总交易额)已经达到2000亿元。据快手披露,2023年快手本地生活用户和GMV规模分别同比增长23倍和25倍。

今年,本地生活领域又迎来新的强劲对手,竞争更加激烈——视频号逐渐开放了本地生活商家入驻权限。

尽管各个巨头都想在本地生活市场分一杯羹,但从Q1来看,美团守住了这块核心业务。

财报显示,美团Q1核心本地商业在线营销服务营收为 103.07 亿元,同比增速33.1%,远超配送、佣金服务收入增速。而在之前的几个季度,美团在线营销收入增速曾低于配送、佣金收入增速。

营销收入的增长离不开美团对直播心智的抢夺。

去年,美团孵化神枪手、爆团团两大 IP,分别服务于餐饮外卖场景和到店场景。美团财报指出,今年Q1,在线营销活跃商家数量及其平均收入均增加,此外,通过神枪手,美团推出了更多连锁餐饮的热销餐品,并改善了在线营销策略。

在线营销收入恢复较高增速,也侧面说明美团抢回了部分本地生活商家的广告预算。

五、AIGC,加速营销产业变革

艾瑞咨询报告显示,2023年,已有约半数广告主企业在线上营销活动中应用AIGC技术,其中超9成用于内容及创意场景。

今年Q1,AIGC在广告营销方面的应用进一步深入。

首先是内容生成方面。目前,头部互联网公司均推出了应用于自身生态的创意生成工具。

腾讯今年年初发布了一站式AI广告创意平台——“腾讯广告妙思”,能提供文生图、图生图等不同场景的创意生成。

快手推出了自研文生图大模型“可图”。快手财报显示,2024年第一季度,AIGC 营销素材的单日消耗峰值突破1000万元。

阿里则针对淘宝和电商达人,推出了可以一键生成图文的AIGC智能创作平台——绘蛙,通过生成营销文案、训练专属AI模特等功能,大幅提升创作效率。

抖音则有AI创作平台即创,可以快速生成商品卡图片、优质图文内容等。此外,今年2月,张楠放下抖音CEO的位置,聚焦剪映,要奔赴AIGC视频新风口。

此外,互联网公司在自动化投放方面也多有布局。腾讯广告拥有应用智投ADA;快手有Universal Auto X (UAX)产品和全站推广产品;抖音巨量引擎则推出自动化投放产品——UBMax。

对于广告主来说,伴随AIGC发展,一方面素材生成更加简单、迅速,另一方面广告投放越来越智能化,不用再忙于盯盘,但这也意味着广告投放将越来越卷。

六、8成营销开支增速低于20%,降本增效依然是主旋律

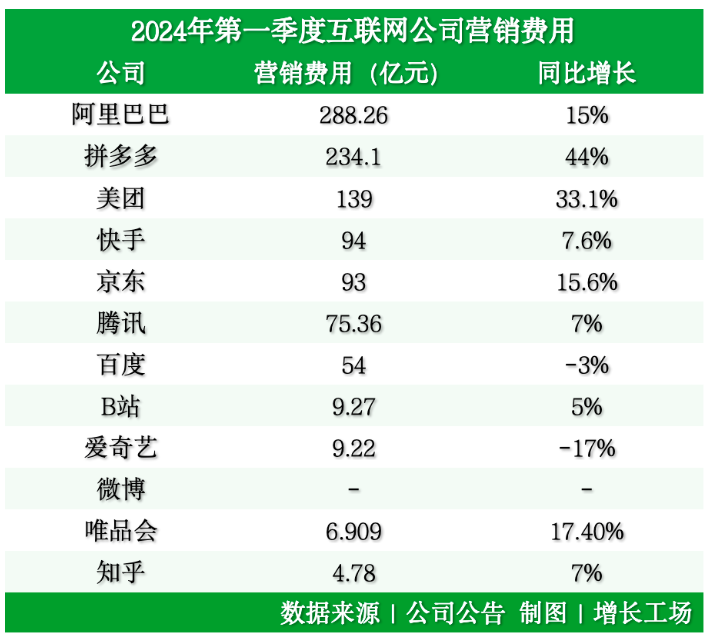

从各大互联网公司营销开支来看,有10家公司营销开支增速均在20%以下,仅拼多多(44%)、美团(33.1%)有较大幅度增长。

拼多多是为拓展市场,今年2月,拼多多旗下电商平台Temu再次豪掷数千万美元,在“美国春晚”超级碗投放了广告。

目前,Temu在美国市场一定程度上超越了eBay。据彭博社报道,Omnisend 最近进行的一项调查显示,34%的受访者表示每月至少在Temu购物一次,超过了eBay的29%。

而且,尽管拼多多营销开支增速较高,但营销费用占收入比例降低了,今年Q1仅为26%,而去年同期是42%。

美团则是为了守住本地生活市场。正如上文所说,本地生活市场竞争加剧,近几个季度美团营销费用都有较大幅度增长。

2024年一季度,美团整体的销售及营销开支为139亿元,同比增长33.1%。但此数据低于市场预期的164亿元。而且,营销费用增速已有所减缓,这也进一步说明了美团守住了本地生活市场。

其他互联网公司,营销费用增速均在较低水平,尤其快手(7.6%)、腾讯(7%)、B站(5%)均在个位数,而爱奇艺则下降了17%。

因此,整体来看,降本增效依旧是互联网公司的主旋律。