文|不二研究院 牧牧

号称“高端零食第一股”的良品铺子(603719.SH),正遭遇部分股东的“用脚投票”。

5月17日晚间,良品铺子连发两份减持公告,其控股股东宁波汉意创业投资合伙企业、持股5%以上股东达永有限公司,两者均计划减持。

其中,宁波汉意由良品铺子的创始团队杨红春、杨银芬控制,也即良品铺子的合伙人公司;此次减持也是良品铺子上市以来,创始团队的首次减持。

良品铺子在2006年成立于湖北武汉,创始团队有三人,分别为杨红春、杨银芬和张国强。2023年11月,杨银芬重新出任良品铺子的总经理及董事长,而杨红春则仅担任董事。

减持或有迹可循,良品铺子上个月公布的2023年报,并没有向市场传递乐观信号:2023年,良品铺子营收80.46亿元,同比下降14.76%;净利1.8亿元,同比下降46.26%;扣非净利0.65亿元,同比下跌68.82%。

这是良品铺子上市后首次出现营收负增长,且净利、扣非净利润也是近6年最低谷。

良品铺子解释称,营收下降是受市场及平台变化影响,来自线上渠道的营收下降。2023年,良品铺子线上业务的营收31.67亿元,当期主营业务占比39.83%;较去年同比下降32.58%。

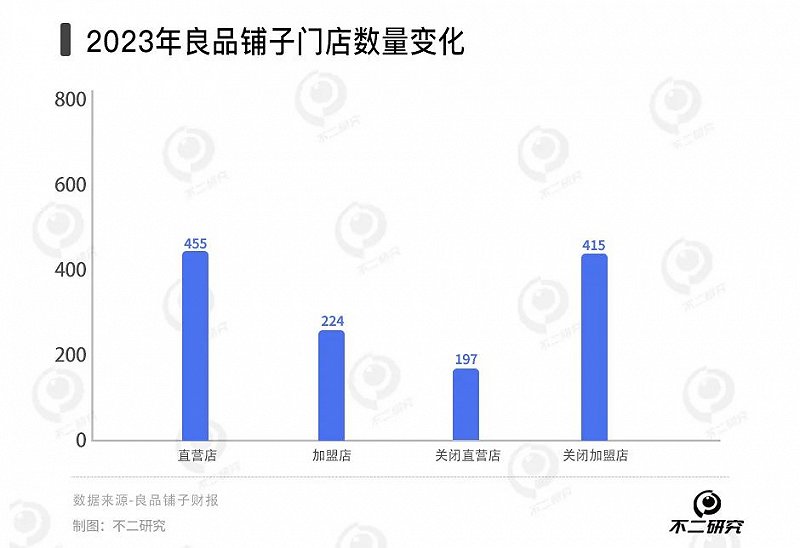

在线下门店数量上,良品铺子去年新开了679家门店,包括455家直营店和224家加盟店;与此同时,关闭了612家门店,包括197家直营店和415家加盟店。

截至2023年年底,良品铺子拥有3293家门店,包括1256家直营店和2037家加盟店。

为什么良品铺子卖不动了?

据中商产业研究院数据,线下渠道仍占休闲食品流通份额的85%以上,而电商平台增长则逐步放缓。

在零食连锁经营的浪潮中,良品铺子曾以高端零食为卖点切入市场,从低端零食中杀出重围;最终以“高端零食第一股”登陆资本市场。

新消费浪潮下,零食业态的迭代时间也在缩短;近一两年,主打性价比的零食量贩店模式迅速崛起,裹挟着资本力量,零食折扣量贩店猛烈冲击着“良品铺子”们。

后来者的进攻来势汹汹,良品铺子也被迫卷入零食折扣赛道。2022年,良品铺子推出零食量贩连锁新品牌“零食顽家”。

据方正证券研报,截至2023年10月,零食顽家湖北省门店数超300家,已覆盖湖北省全域。

此前,良品铺子也曾投资零食量贩品牌“赵一鸣零食”,但在“赵一鸣零食”与“零食很忙”合并之后,良品铺子退出“赵一鸣零食”的股东序列。

“17岁的良品,面临着创业以来最艰难的挑战”。去年末,杨银芬回归良品铺子总经理一职后,第一个大动作就是发公开信,向市场宣告大幅降价。

同时,良品铺子也明确对旗下量贩零食品牌零食顽家的开店计划,规划2024年新开店500家。

但是,良品铺子在去年的大规模降价,并没有带来薄利多销;其试图通过全品类布局SKU持续扩充来拉动营收,也收效甚微。

量贩折扣零食攻城略地,已经攻入良品铺子们的“腹地”。挑战正在加剧,市场留给杨银芬和良品铺子的时间,已经不多了。

本文部分参考资料:

1.《上市后首次负增长、资本跑步离场,良品铺子如何破局? 》,蓝鲸财经

2.《降价也拉不动良品铺子》,界面新闻