文|松果智能Hub Danil Sereda

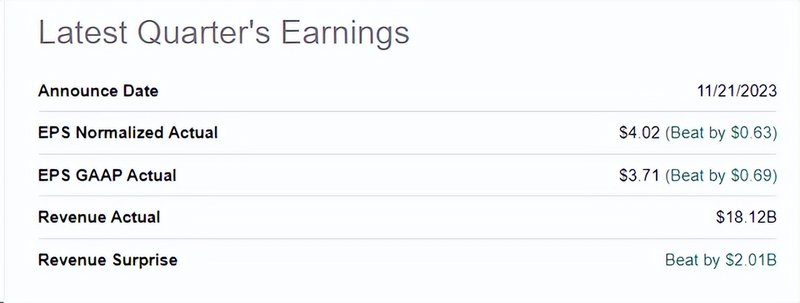

英伟达(NASDAQ:NVDA )公布了强劲的 2024 财年第三季度收益。该季度 GAAP 摊薄后每股收益为 3.71 美元,较去年同期增长逾 12 倍,非 GAAP 摊薄每股收益为 4.02 美元,较去年同期增长近 6 倍。每股收益 4.02 美元(超出预期 0.63 美元)。该公司实现创纪录的 181.2 亿美元营收(超出市场预期 20.1 亿美元),较上年大幅增长 206%,环比增长 34%。

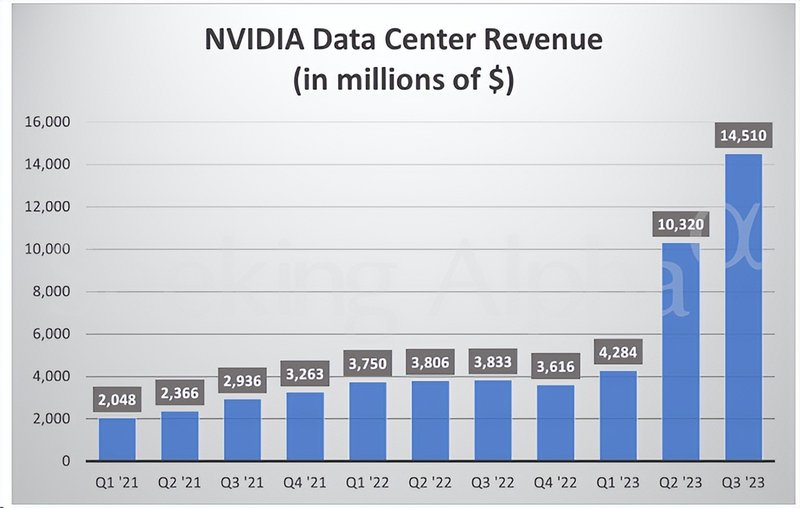

值得注意的是,数据中心部门对整体业绩做出了重大贡献,收入达到创纪录的 145.1 亿美元,环比增长 41%,同比增长 279%。英伟达创始人兼首席执行官黄仁勋将这一令人印象深刻的增长归功于该行业向加速计算和生成式人工智能的转型。他强调了大型语言模型初创公司、消费互联网公司和全球云服务提供商作为早期采用者的参与,并具有进一步增长的潜力。

黄还提到,国家和地区云服务提供商对人工智能云的投资不断增加,企业软件公司对人工智能副驾驶和助手的整合,以及企业开发定制人工智能解决方案以实现大型行业的自动化。

英伟达于 2023 年 3 月举办了非常成功的 GPU 技术大会 (GTC),巩固了其在快速发展的生成式 AI 领域的领导地位。在 GTC 2023 及后续活动中,该公司推出了一系列新产品和升级产品,其中最新的是 DGX H200,迄今为止最快的 GPU 计算设备。这些产品包括一系列硬件组件,例如 GPU、CPU、集群和超级计算机,以及多种新软件产品、推理平台、加速库和云服务。英伟达全面的产品组合反映了其对推进人工智能开发和扩大其普及性的承诺。随着 ChatGPT 和 Google Bard 等平台的兴起,英伟达 在竞争激烈的人工智能市场中脱颖而出,利用其在该领域的强大立足点,迅速攀升排名,成为全球领先的半导体公司(按收入计算),增幅显着两年前勉强进入前十名。

很难否认该公司是快速增长的利基市场的领导者 - 这就是为什么我给它“持有”评级(直到 9 月份),尽管在报道开始时它的估值已经很高。但所有美好的事物都有其局限性——包括每个人都在谈论、投资者寄予最大希望的股价上涨。

尽管第三季度报告强劲,盈利多次增长,但该股并未做出积极反应。相反,自发布以来股价已下跌 6.33%:

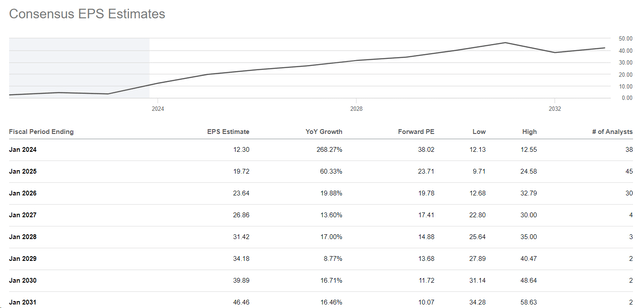

花旗分析师 Atif Malik 指出,由于同比比较具有挑战性,特别是在数据中心领域,该股可能会“区间波动”。这种说法听起来很合乎逻辑,因为在公司经营指标强劲增长后,将很难再出现类似的同比和环比势头。然而,对我来说似乎显而易见的事情对于华尔街的共识来说似乎并非如此,华尔街的共识预计 2025 财年每股收益将实现 60.33% 的惊人增长,并且在未来 7 年 [2025-2031 财年] 的复合年增长率约为 13%。

这些预测使我相信市场预计该公司将在未来 8-10 年内实现稳定的 EBITDA 和利润率,这对于其所在行业来说通常是不典型的。

英伟达不仅仅是一家半导体公司,它更关注人工智能的未来。但已经有迹象表明,未来的收入和利润增长可能会比目前定价的放缓幅度更大。

越来越多的分析师在查看英伟达的财务数据时提出逻辑问题。例如,销售额增长85.5%(9个月数据),“销售、一般和管理费用”只增长了7%——销售人员的佣金与销售额增长不匹配,这很奇怪。此外,与 SG&A 相关的股权激励费用增加了 27%,这引发了关于销售团队如何获得报酬的问题。

此外,应收账款同比猛增 69.3% 至 83 亿美元,表明客户支付产品费用存在潜在问题。尽管收入和未来订单大幅增长,但库存并未显着增加(年初至今实际下降了约 7%),这引发了人们对报告数据一致性的怀疑。

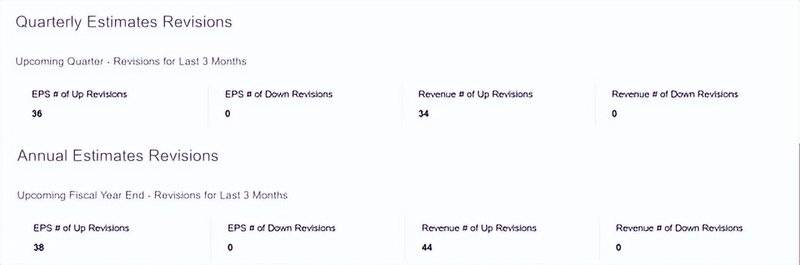

我并不是说英伟达对其财务报告做了什么特别的事情 -只是上述因素让我怀疑今天不断上涨的EPS 估计的合理性:

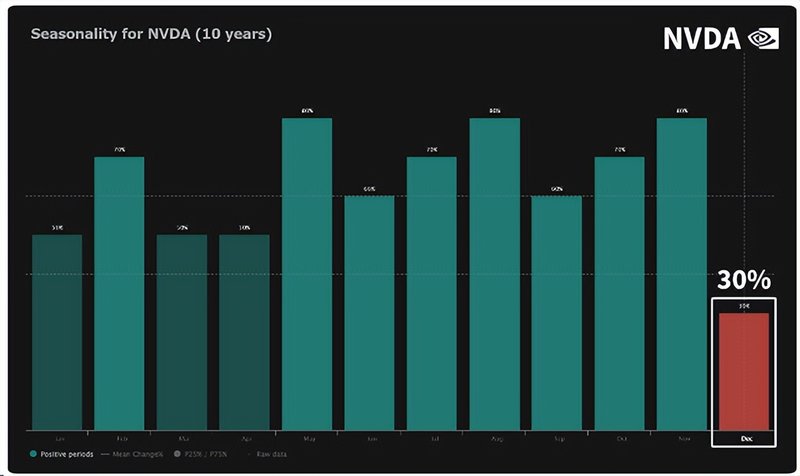

因此,我今天无法将英伟达股票升级为“买入”甚至“持有”——特别是考虑到季节性因素可能会打断英伟达看似不可阻挡的年初至今的涨势。

根据 TrendSpider的数据,尽管 11 月份英伟达的涨幅高达 14.7%,令人印象深刻,但 12 月份英伟达仍面临历史性挑战,通常被认为是表现最差的月份。在过去十年中,英伟达的股票在 12 月份有 70% 的时间出现下跌,平均回报率为 -2.43%。

迄今为止,该公司的高估值是由高增长率推动的——我们预计 2025 财年和 2026 财年的隐含市盈率分别降至 24 倍和 20 倍以下。但如果 NVDA 的每股收益预期突然下调,其股价会发生什么变化呢?在我看来,最有可能的答案是多重收缩导致股价大幅下跌。