文|估值之家

杭州和泰机电股份有限公司(以下简称“发行人或公司”)拟在深交所主板上市,主承销商为民生证券,审计机构为天健,实际控制人为徐青,拟募集资金7.44亿元,折合每股发行价格为46.02元,市值为29.76亿元,发行市盈率为14.43倍。

发行人主营业务为物料输送设备的研发、设计、制造和销售,目前下游客户以水泥行业为主。

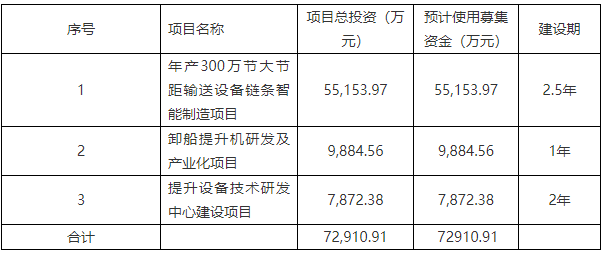

本次募集资金扣除发行费用后,拟投资以下项目:

一、发行人毛利率、净利润率持续维持高位,两项费用率持续下降

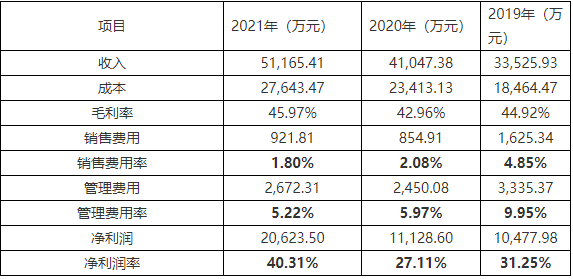

发行人关键财务指标详见下表:

1、发行人毛利率持续维持高位,最近一期存在翘尾现象

从上表数据可以看出,发行人毛利率报告期一直持续维持高位运行,在如此高位情况下,2021年存在翘尾现象,即发行人冲击上市前,2021年度毛利率同比多出3.01个百分点,达45.97%,收入也同比增长24.65%。

根据对同行业可比公司创力集团、浙矿股份、大宏立、运机集团的研究,2020年他们的平均毛利率为38.02%,最低为大宏立30.02%,最高为创力集团47.44%,发行人高于同行业平均毛利率4.94个百分点;2019年同行业平均毛利率为37.81%,最低为运机集团27.27%,最高为浙矿集团44.42%,发行人高于同行业平均毛利率7.11个百分点。

发行人毛利率高于同行业是否与其实际控制人、高管以及关联方持有众多水泥公司股份有关?发行人报告期第三大客户红狮集团,实际控制人的关联方及公司高管均持有其股份,令人不得不怀疑发行人为了上市,在背后操控销售价格,从而推高毛利率的企图。亦有可能通过股份互换,代持等方式,抱团取暖,推高公司毛利率及最终净利润,待上市成功后,通过股份减持的形式取得补偿。

2、两项费用率持续下降

1)销售费用率

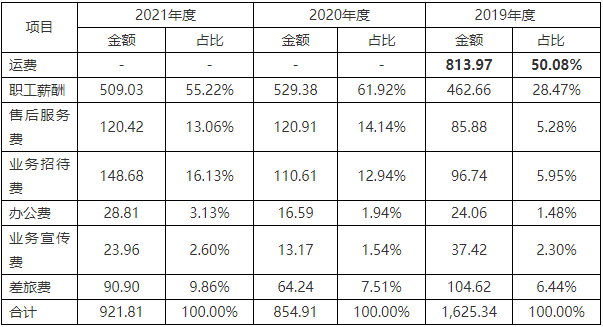

报告期内,公司销售费用明细如下:单位:万元

从上表销售明细中可以看出,公司2019年运费为813.97万元,2020年和2021年度此项费假设按照销售收入金额同比例增长并且不考虑通货膨胀的话,2020年、2021年运费金额分别为996.58万元和1,242.23万元。虽是记入成本,但毛利率也未见降低。我们把2019年销售费用运费金额813.97万元按可比原则调入成本,则2019年销售费用率变为2.42%,毛利率变为42.50%。

调整后,公司报告期三年毛利率分别为42.50%,42.96%和45.97%,呈现出明显的高位运行而且每年都在增长的趋势。调整后,公司报告期三年销售费用率分别为2.42%,2.08%和1.80%,呈现出明显的低位运行而且每年都在减少的趋势。2021年的职工薪酬相比2020年度还下降了,可是收入却是同比增长24.65%,难道是裁员了,然后用更少的人实现了更多的收入?

我们还观察到,公司销售费用率报告期持续下降,从2019年的4.85%下降至2021年的1.80%,两年时间下降3.05个百分点,在收入大增52.61%的情况下,2021年的销售费用金额竟然比2019年下降703.53万元,下降比率为43.29%,难道销售增长不是销售部门推动的?是客户主动来购买公司产品?这好像不符合当下国内异常残酷的市场竞争环境和现实。

同行业2020年的平均销售费用率为8.51%,最低为运机集团3.10%,最高为创力集团14.68%。公司低于同行业平均销售费用率6.43个百分点;2019年同行业平均销售费用率为10.07%,最低为运机集团4.72%,最高为创力集团17.00%,公司低于同行业平均销售率5.22个百分点。

公司销售费用主要为运费、职工薪酬和售后服务费,比同行业低这么多,是职工薪酬开的低?产品质量过硬,售后服务少?还是运费低?联想到公司实际控制人、关联方及公司高管持有众多水泥公司股份,是否由上述人员通过自己作为股东的影响力取得订单,但没有给予其销售提成,或自掏腰包,故这些并没有算到销售费用里来,从而虚减了公司销售费用,最终使公司净利润率大增?

2)管理费用率

管理费用率表现出和销售费用率趋同的走向,也是三年持续下降。尤其是2020年同比2019年下降了3.98个百分点,2021年同比下降0.75个百分点。2020年在收入同比增长7,521.45万元,增长率达22.43%的情况下,管理费用竟然同比下降885.29万元,下降幅度高达26.54%。制造业奉行的普遍常识是产能的扩张一定带来收入的增长,费用率略低于收入增长率,但费用金额一定会高于扩张前。但公司就是出现了不寻常的现象:在收入金额大增的情况下,管理费用金额却大降。这种现象诡异的无法用任何理由解释。

3、净利润率超高运行

公司2021年的净利润率竟然高达40.31%,让人瞠目结舌。这里面包括营业外利润3,854.36万元,资产处置收益2,871.77万元,投资收益545.54万元,上述非经常性收益合计7,271.67万元,公司报告期扣非净利润分别为7,367.73万元、9,978.99万元和14,354.48万元,扣非后净利润率分别为21.98%,24.31%和28.06%。我们看同行业浙矿股份、大宏立和创力集团2019年、2020年平均扣非后净利润率分别为16.69%和16.37%,公司2019年、2020年扣非净利润比同行业平均扣非净利润率分别高5.29个百分点和7.94个百分点。2021年估计更多。

贵州茅台2020年的净利润率为49.20%,2019年的为48.23%,毛利率分别为91.68%和91.64%,贵州茅台应该是大家熟知的毛利率和净利润率双高的企业,公司2021年的净利润率相比贵州茅台近两年的平均净利润率48.72%仅仅相差8.41个百分点,但茅台超高的净利润率是由其更高的毛利率做为基础的,但公司的毛利率毕竟报告期只有44%左右,大约是贵州茅台的一半,但公司2021年毛利扣除四项费用(三项费用加研发费用)及所得税后净利润仍然还有40.31%,这不禁让人感叹,公司为了上市成功,估计是使出了洪荒之力,把上市最近一期的净利率推高至巅峰状态,堪与茅台媲美,后继如何保持并略有增长呢?上市之后呢?便是无穷无尽的下跌?

二、实际控制人的一致行动人曾涉3起受贿案

公司实际控制人是徐青,徐青直接持股1.05%,通过海泰精华间接持股3.82%,通过和泰控股间接持股41.01%,直接间接合计持有公司股份45.88%;徐英,实际控制人的姐姐,直接持有公司股份1.01%,通过海泰精华间接持有公司股份3.67%,直接间接持有公司股份合计4.68%;冯以琳,徐英的女儿,通过和泰控股间接持有公司股份39.40%,徐青与徐英、冯以琳三人签订一致行动人协议,公司实际控制人为徐青。

徐英在2003-2014年期间涉及朱先良、高妙荣、赵静涧三起受贿案。2010-2014年期间,被告人朱先良利用其职务便利,为徐英及其经营企业在土地征用、企业拆迁补偿及上市等事项上提供帮助,并索取、收受徐英钱款共计1,120万元;2003-2014年期间,高妙荣利用职务便利在土地调剂、征迁的过程中为发行人谋取利益,非法收受徐英所送现金共计50万元;赵静涧于2012年6月利用职务之便,非法收受徐英23万元,并为其在协调设备款及介绍供应商等事项上提供帮助,上述案件均已审理终结。

监管机构担心的是,行贿用的钱款是否实际是公司所出?如果是,那就牵扯到公司了,因为毕竟徐英行贿是为公司土地征用、企业拆迁补偿、上市以及接受供应商等事项而做出的这种行为,另外徐英还是公司实际控制人的一致行动人,假设这些事项没有清理干净,或在上市过程中牵扯到别的事情,有可能徐英就要受到法律的处罚,就会影响公司实际控制人的地位,如果实际控制人发生变更,根据相关规定,公司在三年内不能上市。还隐含一种担忧:未来是否还会再次发生这种行贿情况?是否还有已经发生行贿等违法行为至今没有发现?这是否是公司内控的一种缺陷?

我们看A股华宝股份和港股华宝国际,实际控制人均为朱林瑶,但2022年2月,先是朱林瑶爆出受贿案,接着其儿子林嘉宇也被爆受贿案,其母子先后被监视居住,消息出来当天,华宝国际股价大跌超70%,华宝股份也跌停。他们也是在为公司的销售过程中而行贿。从这个案子中我们可以看出,公司实际控制人如果出现涉嫌行贿等犯罪行为,对公司股价的伤害是巨大的,实际控制人身价缩水,人身自由受到限制,另外也使大量中小股东深受其害,股票被套牢,损失惨重,苦不堪言。华宝国际和华宝股份就是给上市公司实际控制人一个警告:要做到洁身自好,决不能走行贿等违法犯罪的道路。

三、报告期内实际控制人及其近亲属参股众多水泥企业

1、公司实际控制人、股东、关联方均在红狮集团持有股份

报告期内,公司监事会主席倪慧娟、关联方冯建平(为徐英的配偶)分别在红狮集团中拥有 0.12%、1.97%的权益。此外,冯建平通过其投资企业兰溪弘鑫投资合伙企业 (有限合伙)在红狮集团子公司浙江红狮环保股份有限公司中间接持股 1.43%。公司监事会主席倪慧娟还持有公司持股平台海泰精华的1.17%的股份。

报告期内,公司向红狮集团销售额分别为 1,414.15 万元、2,075.25 万元和 2,335.71 万元,系公司 2019 年度、2020 年度和 2021 年度前五大客户中的第三名,上述销售额占公司当期销售收入的比率分别为4.29%,5.14%和4.68%。红狮集团在报告期持续平稳的成为公司第三大销售客户,是否跟公司实际控制人的关联方持有红狮集团股份有关?价格是否也可以调控?

2、公司实际控制人的一致行动人徐英持有福建金牛股份

公司报告期内对福建金牛销售金额分别为151.36万元、184.36万元和100.27万元,分别占当期销售收入的比率为0.46%,0.46%和0.20%。公司向福建金牛销售的主要是提升机和配件。

贵州锦屏和泰水泥有限公司向公司采购配件;哈巴河县阿山水泥有限公司亦与公司存在交易往来。

以上是报告期公司和众多参股水泥公司的业务往来。这些销售订单的获取,是否与公司股东或关联方持有水泥厂股份有关?公司持股平台海泰精华33个自然人里面是否存在为水泥厂各关键人物代持股份,以获得下游客户订单?

公司实际控制人、一致行动人及关联方、关键管理人员多有持股下游行业即水泥公司股份,上表中公示的即有8家,亲属持有或代持的估计还会有。关键管理人员个人持有下游水泥客户的股份,在IPO上市过程期间,无形中对公司的销售形成促进和有利的影响,但这不是市场行为。这是典型的关系行为。当下确实为公司销售拓展了门路,但长此以往,会形成过度依赖,而失去对市场的洞察,在同行的竞争中败下阵来,上述水泥公司,都是中小水泥厂,在现如今环保政策的严厉环境下,是否能够生存下来,也是一个问题。再加上房住不炒的房地产政策,房地产行业将持续下行,也会影响水泥公司的收益增长。根据国外的经验,水泥公司未来将兼并收购,形成巨头公司,类似于海螺水泥这种行业巨无霸,全国水泥公司,也就差不多能够留存几十家,小的水泥公司,要么被兼并,要么被收购,没有第三条路径可走。另外,水泥公司由于产品的特殊属性,存在运输半径的局限和限制,一般水泥厂也就是辐射周边500公里,再距离远些,因为运输成本的增加,就会导致销售的不畅,所以就地设点,综合均衡、合理布置,形成宏观整体把控,最终只能由水泥巨头通过资本运转来完成,这就不是中小水泥公司能左右的。

而且我们注意到这是个人私下持有水泥股份,而不是公司持有下游水泥客户的股份。这就容易造成上市前抱团取暖,为提升公司订单,加大销售,从实控人到各关联人,都会使出浑身解数,以达到上市的目的。但假设上市通过,会不会通过影响下游水泥客户对订单的数量增减、毛利率高低等行为,造成股价的波动?会不会拿回扣?

总之,如果公司实控人及其关联人拟与下游中小水泥公司通过交叉持股的形式合纵连横,获取订单,不利于公司的长久发展与持续经营。

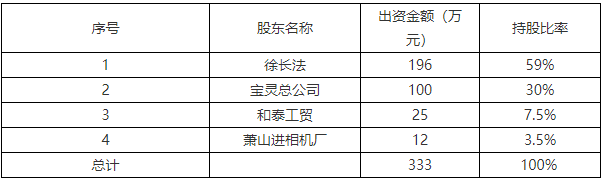

四、公司历史沿革及股权演进中最早期曾有两家集体所有制企业是早期股东

1、公司1995年6月成立时称“和泰有限”,和泰有限由四个股东组成,明细如下:

上述股东,徐长法是徐青和徐英的父亲,宝灵总公司和萧山进相机厂是当地的集体所有制企业。和泰工贸系江浩、徐长法、徐英、裘凤彩(徐青、徐英之母)投资设立的有限责任公司。1997年6月徐长法和徐勇(徐长法之子)联手竞标获得萧山进相机厂集体所有制产权,其中徐长法出资149万元,徐勇出资100万元。1997年8月10日,和泰有限股东会通过决议,同意萧山进相机厂、和泰工贸分别将12.00万元、25.00万元出资额以1元/出资额转让给徐长法并签署《股权转让协议书》。转让完成后由徐长法持有公司70%股权,宝灵总公司持有30%股权。1997年9月23日,萧山进相机厂完成注销。2002年1月8日,和泰有限股东会决议同意宝灵有限将其持有的100万元出资额转让给朱爱泉,转让价格为1元/出资额。朱爱泉为徐青、徐英之母。此时的宝灵有限已经由集体所有制企业改制为有限公司,其中朱爱泉持有宝灵有限的90%股份,沈志仁持有10%股权。

2017年9月,和泰有限第二次增资,增资金额为2,992万元,其中850万元计入注册资本,2,142万元计入资本公积,本次增资后和泰有限注册资本增至4,850万元。但本次增资后公司没有立即验资,而是一直拖到2020年12月25日,才由杭州萧永会计师事务所有限公司出具编号为“杭萧永变验[2020]012号”的《验资报告》,确认截至2017年8月31日,公司已收到海泰精英以货币方式缴纳的新增注册资本850万元。为何在增资后没有验资?出资款是否足额到位?

通过对上述公司历史沿革演进过程整理时我们发现,1995年6月成立的和泰有限,两年之后的1997年8月,集体所有制企业萧山进相机厂以平价12万元的价格将股权转让给徐长法;六年半之后的2002年1月,另一家集体所有制企业宝灵有限以平价100万元的价格将股权转让给朱爱泉。2017年9月,第二次增资的时候,就已经到了3.52元每股。集体所有制企业的股权为何在多年之后以平价转让股权?按道理,经过公司多年的发展之后,应该会有积累,无论是行业经验还是留存收益,怎么样也得溢价出售股权。但两家集体所有制企业从公司退出,都是平价,而且接手方都是徐青家族。这给未来上市留下隐患。

五、公司是一个家族控制的公司,财务内控制度存在瑕疵

1、签一致行动人的是徐青、徐英姐妹两个以及徐英的女儿冯以琳;

2、公司实际控制人徐青在2019年7月至2020年10月期间没有担任公司董事长,而由其表兄、公司董事、财务负责人童建恩担任董事长。童建恩自2014年6月以来一直任发行人财务负责人;这影响了公司的财务独立性。

公司文件、合同、报销等一般都是由财务负责人签字、主管副总或总经理签字,然后由董事长签字。如果公司的董事长和财务负责人是同一个人,这就会影响公司决策可信度和透明度。

3、公司持股平台海泰精华由徐青家族控制

海泰精华是公司持股平台,共有33个自然人,共持有公司17.53%的股份。徐青、徐英系海泰精华的有限合伙人,分别持有其21.77%、20.91%出资额。

此外,海泰精华的有限合伙人刘雪峰、童建恩、田美华、倪慧娟、谭涛、李兵系公司的董事、监事或高级管理人员,林上发、贺炎玲、朱献波系公司核心技术人员,童建恩系徐青、徐英的表兄弟,徐军系徐青、徐英的堂侄。这些人基本上都为徐青、徐英姐妹两个所控制。

综上,公司是一个家族控制的公司,以血缘关系为纽带打造、组建发展并壮大成今天这个规模。在发展的初期,靠信任关系,亲姐们打天下,但拼到最后,还是要靠人才,技术和市场。