文|表外表里 张怡 陈成 周霄(高级研究员)

编辑|付晓玲

运动服饰行业Q4的财报梳理下来,我们发现了两种截然相反的共性表现。

一方面,运服行业接下来似乎不太好赚钱了。比如,李宁、安踏等都在调低2022年的业绩预期。

据安踏业绩交流会议要:安踏主品牌的流水指引为,后面增速保守规划都是18-25%(据财报,其2021年流水增速为38.9%)。

据李宁投资者电话会议:2022年保持谨慎,目标是达到中高至低双位数增长,净利率在百分之十几左右。

但另一方面,品牌又在张罗着大手笔撒钱。

例如,据特步2021Q4财报:未来创新研发投入会加大,有一套非常强的团队,对科技的研究,对产品未来规划的方向,重点还是会聚焦在跑步中。

挣得不多却花得不少,很多人直呼“看不懂”——降低预期,难道是国潮风口过了?但为什么突然开始涌进研发了呢?

而我们在复盘李宁近来的表现中,发现了“真相轨迹”。下面,本文将从风险性和确定性两方面,进行详细分析。

一、国潮消费趋于理性,时尚的风险敞口暴露

在《穿透安踏“高增长”假象》一文中我们曾论述过,这一轮运服行业国潮热下,李宁凭借“时尚潮流”,吃到了最大红利。

可以看到,2018-2021年,其运动时尚品类占比持续增长,2021年达到41%,成为销量贡献最大的板块。

然而业绩上明明“端着”国潮饭碗,行动上却要和国潮撇清关系。

在去年底的李宁经销商电话会上,其高管层曾表示:中国李宁比较大的压力是没有太多运动属性,更多偏潮流,从我们来说有一定压力。

到了今年,更是对“国潮”避之不及。比如,有网友在社交平台吐槽,其在与李宁合作时,原本将李宁定位为“国潮之光”,却被要求:

那么,李宁为何突然如此“精分”?

答案或许在消费端对国潮的态度转变里:

以前只要是国货,消费者就买单。如下图,国风潮里,消费者购买服饰首要考虑因素为“是否是国货”。

但现在,纯粹为爱发电不灵了。比如,国产品牌都爱推的、简单粗暴印着“China中国”字样,所谓国风衣服,销量都很惨淡。

也就是说,消费者对国潮消费,确实逐渐趋于理性。而如此一来,李宁在国潮风口上塑造的时尚基底,风险敞口暴露。

之所以这么说是因为,时尚的核心竞争力在于快反速度——一方面,是对市场风向的反应,另一方面,是企业运营效率是否能跟上。

就时尚风向而言,社会事项、消费水平甚至国际关系变化等,都能左右时尚风潮,企业很难精准踩点。

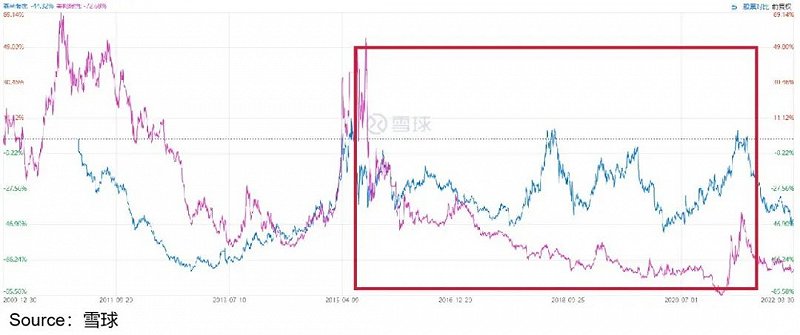

举例来说,曾经韩流在国内大行其道时,追风韩版服饰的品牌森马、美特斯邦威等,在消费端广受追捧,品牌借此纷纷叩开了资本的大门,在2010年前后相继上市。

但国际关系复杂化,一纸“限韩令”下发,韩流消费被骤然遏制。森马等不得不改变方向,追新的风潮,但似乎始终没再找准定位,股价此后一路低迷。

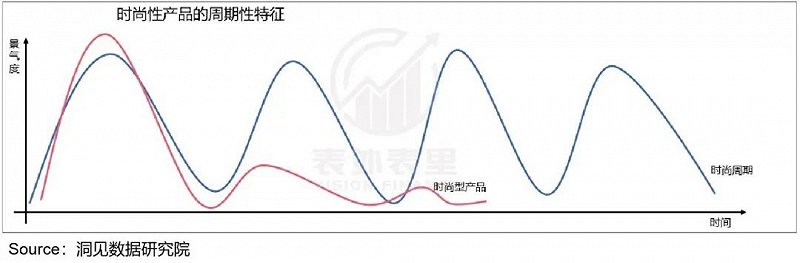

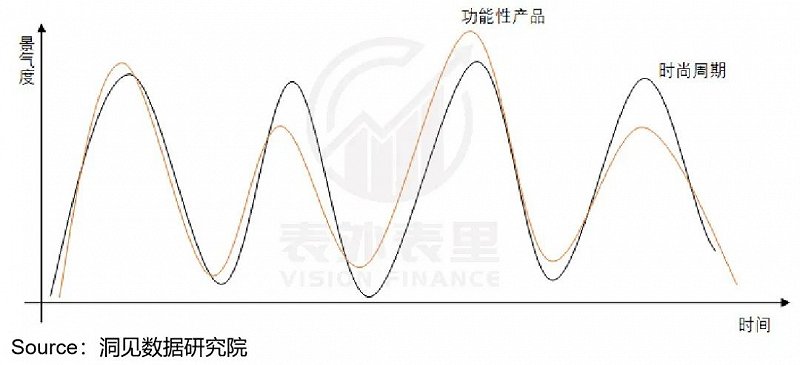

由此,也可以看出,时尚性产品在行业周期波动的过程中,伴随着时尚的转向,会很快衰减。

回到李宁,其时尚品类踩准了国潮风,吃到了红利,但国潮风已然降温,那么李宁的“高光”还能持续多久呢?下一个时尚风口,其还能把控吗?

至于企业运营效率方面,则是说身处风潮时,也不代表高枕无忧。

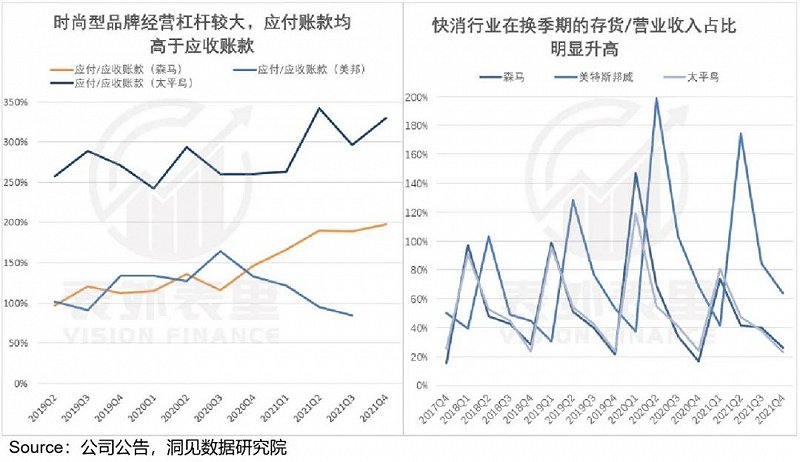

为了承接风口,保证运营快速收割红利,成本端会最先承受压力——企业往往会加大经营杠杆。也因此,行业的应付账款普遍大于应收账款。

但如果没有及时出清,到了换季期,存货占收入的比重升高,打折清仓,收入端同样承压。相当于赚了个辛苦钱。

上述说过,风潮是不断变化,而一旦下一次抓错风潮,对收入的打击就更不用说了。如此一来,反馈在数据上就是时尚类企业的盈利稳定性较差。

除自身经营的持续性波动较大之外,时尚快消品类由于门槛较低,相互之间替代性很强,还面临被抄袭、竞争的冲击。

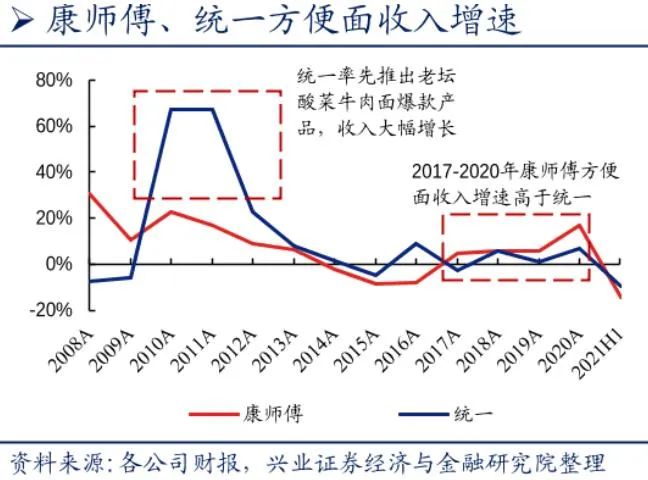

比如说,食品快消领域就有类似的情况,冰红茶、绿茶、鲜橙多以及老坛酸菜牛肉面这些,事实上都是统一创新研发,先推出的品类。然而,康师傅这个跟在后面的,却占尽了好处。

如下图,2017-2020年康师傅方便面的收入增速,已明显高于统一。

李宁目前也在经历这样的“烦恼”——其时尚品类,正在遭到上下夹击。

一方面,白牌对销量产生了威胁。

比如,中国李宁主打的国潮T恤,各类潮流品牌都有类似款。样式区别不大,而它们的价格是中国李宁的一半,性价比下,这些白牌的销量是中国李宁的一倍多。

另一方面,逐渐回归的国际品牌,似乎也想在国潮增量市场分一杯羹。

比如,今年1月,耐克在北京推出的RISE概念店正式营业,主打城市限定潮流DIY服务。

据官方披露,产品上(比如帽衫)DIY的图案,不仅有北京地图、国家体育场等城市元素,还有糖葫芦、涮锅等中国风卡通图案。用国潮讨好消费者的用意,可见一斑。

据3月底的行业调研显示,北京、上海、广州三家潮流店,连续创下耐克全球开店销售新高。

上有巨头“降维打击”,下有白牌挑衅,在变小的国潮蛋糕里,李宁还能吃到的增量可想而知。

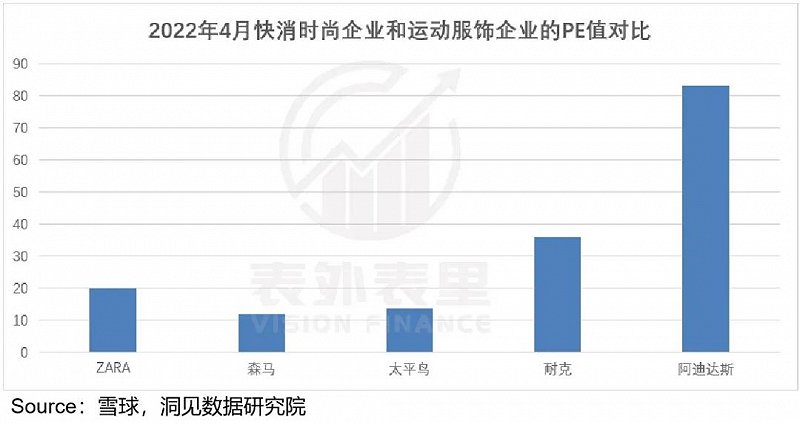

综上,时尚快消类企业,由于产品经营波动性大,盈利稳定性不佳,叠加强替代性等风险特性,市场往往估值很谨慎。可以看到,ZARA、森马、太平鸟等快消品牌的PE值普遍偏低。

由此来推,当下因时尚品类占比过大,有着同样风险敞口的李宁,如若继续大力追风,“夯实”时尚的底色,不仅收入增长会遇到问题,估值可能也会受到影响。

这也就不难理解,李宁为何极力和国潮撇清关系,同时把今年的业绩增长预期调低。

当然,感受到压力,李宁已经开始“补救”。去年底的投资者电话会议上,管理层表示:此前产品在定价水平上,定的太高了。

今年3月底的小范围交流会,则说道:我们也要有足够强的产品力的支持, (beng)科技的功能性加成,可以提升我们中低端产品的生意。

简单理解就是,李宁要通过变相降价,以及把高功能性技术,加到中低端产品里,用其官方的话说:“重回低线市场”,来维持收入的可持续性。

这种对收入端的结构性调整,确实存在可行性。但仍未脱离追风思维,并不能化解时尚化造成的估值危机。

那么,到底如何才能解除这个危机呢?

二、运服消费回归功能本质,李宁的兑现确定性如何?

事实上,当消费者趋于理性,不再为“国潮”情怀买单后,大家对运服产品的需求属性自然回归本质——运动功能性。

而投资逻辑也同样。比如,有投资人表示:“国潮只是它们品牌的一个特点,一种调性。回归投资,我们要看的还是他所在的品类,以及它自身的商业模式和潜力。”

那么,运动功能性是否就是破题的关键呢?我们拆解运动功能性的核心竞争力来看看。

功能性品牌的核心竞争力同样有两方面:一、刚性需求;二、技术能力。

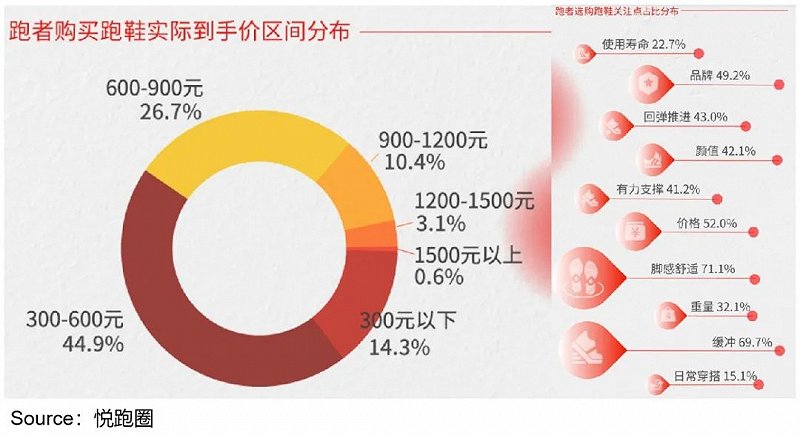

就刚性需求来说,用户对运动服饰安全、健康的考虑,永远排在第一位。如下图,跑者选购跑鞋,最在意的是舒适度和缓冲力等。

而抗打的技术,即是匹配该诉求。

比如,2017年,耐克发布革命性创新的碳板跑鞋Vaporfly,席卷了跑步界。

以日本箱根驿传马拉松接力赛为例,2017年,赛事上耐克穿着率仅17%,而vaporfly推出后,在该赛事上,耐克的穿着率持续上升,2021年达到97%。

备注:箱根驿传是日本国民赛事,21年收视率高达41.8%,参赛选手均为日本大学校队合资格精英选手,具有代表性。

如此,搭载核心技术塑造起品牌认知,可建立品牌和某一运动的强挂钩。比如,现在提到瑜伽,你可能会马上想到Lululemon。

而基于这样的忠诚度,一方面,产品本身很难被平替,毕竟山寨工厂不具备相应的技术水平;另一方面,企业搭载核心技术,却可以“一鱼多吃”,甚至割消费者“韭菜”。

比如,阿迪达斯2013年推出的boost科技,起初用于ultraboost、椰子等明星鞋款上。之后该技术下放,目前从跑鞋到拖鞋,价位从500—2000都有boost科技相应的布局,从销量看,很多都卖得不错。

其中,ultraboost系列里,同一款型,搭载技术和设计相同,只是换了颜色,就卖出相差400的售价,真是牢牢拿捏了用户。

综上,刚需消费无关风潮,搭载技术的产品力抗打,经营效率经济。这让功能性产品随着时间的推移,有着穿越风潮周期的特性。

而能诠释这种逻辑的最富盛名的案例,莫过于耐克1982年后持续推出的AJ系列。

就AJ来说,其推出时,将Air Sole缓震技术和理念引入传统运动鞋行业,恰好迎合了民众追求运动「舒适性」的诉求。由此,一炮而红。

之后的Air Jordan系列,也一直在将Air Sole技术不断深化——比如,AJ3将Air Sole技术部位扩大到前掌与后掌,在脚感与弹跳力上大幅提升;AJ8则内置承托盘,进一步补充底盘的控制与支撑。

功能刚需加技术迭代,AJ的生命力穿越周期,一直持续到现在,且有着较大的市场话语权。

如下图,截至去年6月,得物平台篮球鞋销量top10榜单中,耐克AJ系列仍然占据着8个席位。

其中,一款延续AJ1的品类AJ1 OG倒钩与明星合作,只是把商标反放,甚至都没有搭载Air Sole技术,行情价被炒到了AJ1的10倍多,赤裸裸的割韭菜,居然也有6.5万+的人购买。

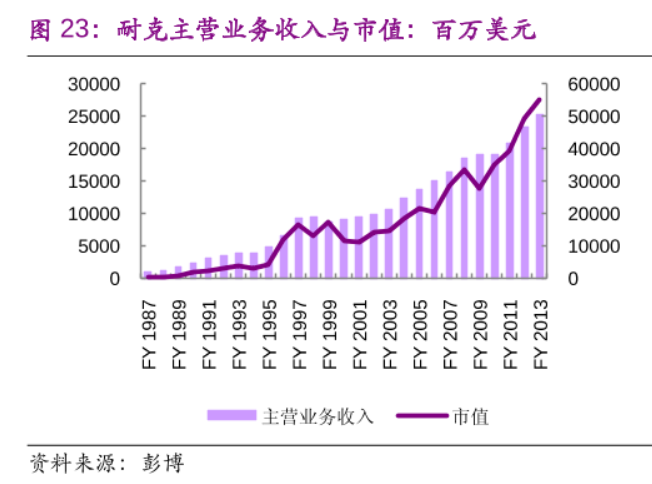

借此,耐克的业绩,持续稳定增长。这传导到资本市场上,就是1987年之后耐克的市值一路飙升,不断创新高。

综上来看,功能性业绩兑现稳定,确实能够提升估值。这也解释开头特步为什么提到了今年要增加研发支出。

实际上,国内运服品牌对产品力的布局,从去年三季度就开始。

比如,2021年9月,特步发布新五年战略,建立覆盖精英跑者、大众跑者、潜在跑者的差异化产品矩阵。

而安踏表示,计划在未来五年内投入40亿元研发费用,在中国、日本、韩国、意大利、美国开设研发设计中心。

那么,李宁在这一块的确定性如何呢?

如下图,与同业相比,近几年李宁的研发投入占收入比并不高,且从2019开始,连续两年下降,到2021占比是几家中最低的。

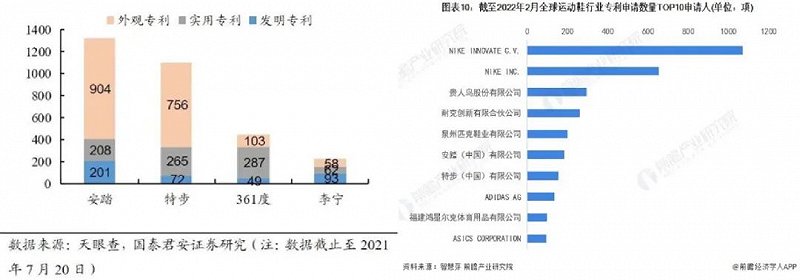

投入力度不同,产出回报自然也不同。如下图,截至2021年7月,安踏的专利数量遥遥领先,特步的专利转化效率也较高,李宁的专利数垫底。

而截至2022年2月,在全球运动鞋行业专利申请数量上,李宁已经不在top10行列了。

研发上投入力度不足,专利护城河不够重视,这无疑让李宁接下来核心技术的持续推出,蒙上了一层阴影。

而功能性产品输出存在不确定性,短期内仍要倚重时尚类产品,可时尚风向眼看也变了,这一定程度或会影响李宁的估值逻辑。

小结

因着“追时尚一时爽,但潮水褪去时,难免出现裸泳示人”的情况,时尚类品牌的估值中枢普遍偏低。

原本这和李宁没什么关系,但它在这两年快消式追风国潮中,时尚品类占比骤增,特性难免有向时尚靠拢之嫌。如果国潮风持续,不断增长的业绩仍然能抵消这种底色。然而国潮消费渐趋理性,高增长无法再维持。

目前,李宁在致力于通过变相降价等,重回低线市场,来提振业绩。但实际上,别人都在加码,而李宁不够重视的技术,才是破题的关键。