文|真探Alpha

过去一年,新消费赛道遭遇冰火两重天。

上半年这个赛道投融资还异常火热,高估值项目一个接一个、甚至还会传出数个投资人争抢项目的情况;去年下半年至今,这个赛道却接连被爆出问题——有的高估值知名项目被爆出收缩和裁员;一些中小创业项目融不到钱,资金链条面临断裂;越来越多的新消费投资人不再看好这一赛道,将目光转到硬科技、web3.0、碳中和等更有前景的领域。

有的知名项目甚至主动下调估值。今年3月知名咖啡品牌TIMS中国宣布再获1.945亿美元融资,并表示“TIMS中国的合并前估值从16.88亿美元调整至14 亿美元”。TIMS中国成为2022年第一个公开降低估值的消费独角兽。

消费赛道不行了吗?

乍一看似乎是这样,但这个结论的得出未免草率。消费赛道关乎国计民生,从普通人的衣食住行,到激活经济、促进发展,它永远都是一个值得关注的赛道。所以问题不在于它没有前景;而在于它需要冷静。

新消费在过去一年里野蛮生长,“劣币”也不断出现:有的项目不计成本做广告投放、挤进头部直播间,却不注重打磨产品和服务;有的项目只因创业者背景优秀就能拿到钱,产品是否能经过验证也未可知.......劣币们涌现市场,问题也渐渐开始显现。

新消费赛道需要冷静、转向,然后走得更加长远。

梳理2022年一季度的新消费投融资情况,最为显而易见的趋势是:相比于去年,消费行业整体投融资都更加冷清。根据IT桔子的数据,截至3月31日,2021年已经过去了四分之一,但这一季度餐饮行业的融资总金额仅为去年全年的不到10%;食品饮料赛道的融资项目数量仅为去年全年的10%,融资金额不到去年全年的10%;美妆护肤赛道的融资项目数量约为去年全年的15%。

尽管投融资数量和金额有所减少,但总体来看,餐饮、食品饮料和美妆护肤,依然是一季度新消费领域中最热门的三个细分赛道。此外,服装、体育运动、宠物、家居、线下零售、母婴等细分领域,亦有资本入场。

新式餐饮,最热赛道

尽管这两年新冠疫情对实体行业影响很大,但餐饮行业在一二级市场非常活跃。去年下半年到今年一季度,有十余家餐饮企业传出即将上市的消息,部分企业已经提交招股书,而「绿茶餐厅」据报道已经通过港交所聆讯,或有望成为2022年首个上市的餐饮企业。

寻求上市的餐饮企业的共性在于,成立时间长、连锁化程度高、基本实现盈利、重视供应链能力,通过拥抱资本可以进一步提高抗风险能力、实现规模化。

而在成熟餐企的背后,接连有新的餐饮创业项目获得融资,餐饮赛道的潜力不断被一级市场发掘。

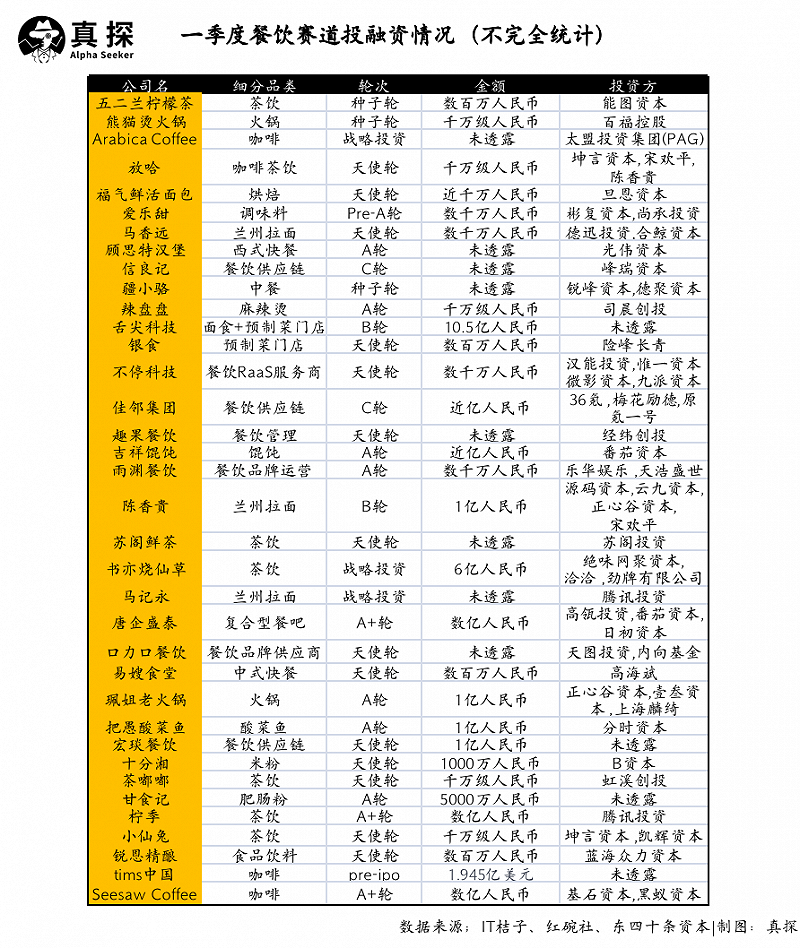

结合IT桔子、红碗社、东四十条资本的信息,一季度餐饮赛道共有36 起融资,即平均不到三天就有一个新项目获得融资。纵观获得融资的餐饮项目,可以发现资本“不挑食”,投资范围覆盖面食、火锅、麻辣烫、米粉、肥肠粉、馄饨、酸菜鱼、咖啡、茶饮、中餐和西餐领域。

其中,不少老项目持续获得资本热捧,比如书亦烧仙草、陈香贵、马记永、TIMS中国、Seesaw咖啡、柠季等,这些项目的融资金额基本都达到数亿元(下文如无特指,单位均为人民币)。

同时,从已经公开的数据来看,陆正耀的新创业项目「舌尖科技」可能是一季度餐饮行业最热门的融资项目,它在今年一季度获得10.5亿元融资。

据猎云网报道,「舌尖科技」的基础团队由原神州租车团队和瑞幸咖啡团队组成,旗下包括餐饮品牌趣巴渝(曾称“趣小面”)、以及预制菜品牌舌尖英雄。据多家媒体报道,舌尖英雄项目自今年1月份正式启动以来,仅一个半月的时间,加盟门店意向签约数就达到6000家;但大众点评显示,另一个品牌趣巴渝在北京、重庆等多地的门店已经处于“暂停营业”或“歇业关闭”的状态。

此外,不仅许多新餐饮项目获得种子轮/天使轮融资,资本更是渗透到餐饮供应链及数字化、RaaS服务商等领域。

IT桔子数据显示,一季度餐饮供应链企业信良记、宏琰餐饮、佳邻集团获得融资。其中,信良记食品科技(北京)有限公司成立于2016年,是由新辣道餐饮集团孵化的餐饮供应链品牌,其主要产品包括冷冻小龙虾、巴沙鱼、鱼头等冷冻水产品,并通过自建供应链,为餐饮企业提供冷冻产品。

宏琰国际集团则是一家酒店餐饮及供应链服务商,在全球拥有超过1800家酒店及餐饮连锁门店。另一深耕餐饮供应链及数字化的企业佳邻集团聚焦下沉市场,其业务范围涵盖餐饮零售、生鲜食品供应链、数字化零售服务等。

目前,国内餐饮供应链发展相比于发达国家而言尚不成熟,这使得国内餐饮规模化水平低于美国、日本等国家。但越来越多的企业正在进入这一蓝海领域,头部餐饮企业也在发力餐饮供应链。

在餐饮RaaS领域,「不停科技」在一季度完成数千万元天使轮融资,该公司以“硬件+内容”切入餐饮领域,可以提高出餐效率,并通过分析餐饮门店运营数据,为客户提供口味整体解决方案。

美食机器人是餐饮行业发展的另一趋势。随着越来越多的餐饮企业规模化扩张,传统餐饮模式的效率难以支撑餐饮企业的扩张速度。美食机器人一方面可以提高出餐效率、也可以满足餐饮门店需要“新鲜”“现炒”等需求。餐饮机器人对日本餐饮业已经产生重大影响,30年前的日本饮食市场,正是有了寿司机器人,才推动了平价寿司/回转寿司在日本普及,乃至走向全球,现在寿司机器人的普及率已达到90%。

向食品饮料要健康

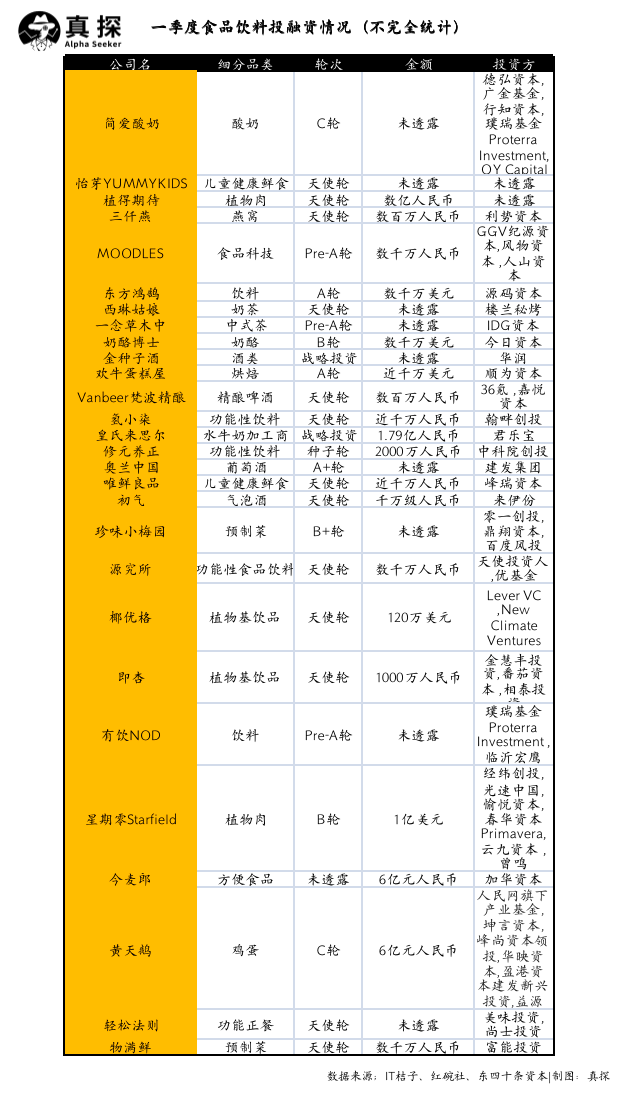

结合IT桔子、红碗社、东四十条资本的信息,一季度食品饮料赛道共有28起融资事件,仅次于餐饮赛道。

这其中,简爱酸奶、植物肉品牌星期零、预制菜品牌珍味小梅园、奶酪品牌奶酪博士、可生食鸡蛋品牌黄天鹅都是持续获得资本青睐的热门项目。在已公开融资金额的项目中,星期零融资金额最高,为6亿美元,轮次为B轮。

在食品饮料赛道,植物肉所属的替代蛋白领域市场广阔,非常受到资本关注。根据Markets and Markets报告预测,全球植物性人造肉的市场规模到2025年将达到279亿美元。星期零的最大机构投资人之一经纬创投就认为,替代蛋白是一个改变人类蛋白质供给和生产方式的跨越,经纬创投坚定看好替代蛋白的市场机遇。

星期零的业务主要是基于植物蛋白技术,持续推出植物性绿色食品,传递可持续的生活方式。前年10月,星期零和德克士全国近2600家门店推出的“绿仙仙植物鸡肉汉堡”;去年7月,与瑞幸咖啡合作,在全国近5200家门店推出“植场早餐”新品系列。此外,从2020年开始,星期零与全家便利店也合作推出数十款产品;也与喜茶持续合作,推出多款餐品,上线全国配备烤箱的门店。

同时,星期零的首家自建工厂也在今年落地,这有助于公司控制上下游,提高产品迭代能力等。除星期零以外,国内另一家植物肉品牌「植得期待」在天使轮就融资数亿元,该公司的自建工厂也于去年11月落地。

另外,属于“替代蛋白”领域的椰子酸奶品牌椰优格、植物杏仁奶品牌即杏也在今年一季度获得天使轮融资。

纵观食品饮料赛道,“健康”是一季度这些获投项目的关键词。据「深响」不完全统计,在28个融资项目中,超过10个项目都与“健康”有关,除了“替代蛋白”领域以外,其他项目属于功能性饮料、儿童健康食品、健康轻食、零添加食品饮料、可生食鸡蛋等领域。

围绕“健康”,有创业项目更是深入食品科技领域。2月,食品科技公司「MOODLES」宣布获得由GGV纪源资本领投、老股东风物资本、人山资本加注的数千万Pre-A轮融资。该公司旨在通过跨学科创新的方式,满足消费者更加关注食物营养成分的科学性(health)、对美食口感要求的门槛提高(delicacy)、需要食物的食用方式更具效率(efficiency)的这一「不可能三角」。

MOODLES团队的亮点在于“跨学科”,其目前已经完成了跨学科硕博研发专家团队的组建,并与江南大学共建健康食品联合研发实验室,能够将营养学、食品学、材料学、流体力学、机械工程等学科融合,进行柔性食品生产。

美妆护肤赛道:更细分、更难做

美妆护肤赛道在一季度的融资共计17起融资,涉及美妆、护肤、香氛、零售、研发及代工。

其中,美妆集合店HARMAY话梅、面膜品牌C咖、配方护肤品品牌PMPM、以及日化品牌活力28都已获得多次融资,是这一赛道的热门标的。

从已经公开的融资金额来看,HARMAY话梅的融资金额最高,今年1月获得钟鼎资本、五岳资本、General Atlantic泛大西洋投资、鸥翎投资、QY Capital等机构的2亿美元D轮融资。

作为美妆集合店,HARMAY话梅和多数美妆集合店不同的是,它没有选择将店铺开在购物中心,而是在商圈开独立店,强调“体验型大店”模式。不过,HARMAY话梅主打的“小样经济”,目前在国内尚属新鲜事物,其“小样”的供应链、货源都是外界质疑的重点。

纵观一季度美妆护肤赛道融资项目,成分和功效是许多护肤品牌差异化的方式。比如,PMPM主打植物配方,东边野兽主打草本配方;YOUNGMAY样美强调医美科技,溯华是合成生物科技护肤品牌,Daslan黛斯蓝主打抗衰老护肤;另一融资2亿元的护肤品研发企业维琪科技,主要做的也是化妆品功效原料研发。

人群更细分,是这一赛道融资项目的另一特点。比如,海龟爸爸主打婴幼儿护肤,蓝系则主打男士化妆品。

此外,一季度还有一家新三板企业芭薇股份获得白云金控及丸美金鼎产业基金的1亿人民币B轮融资。公司的商业模式是ODM/OBM,即不仅为美妆护肤品牌提供美妆设计服务,也会开发自有品牌。

代工模式主要有OEM、ODM和OBM三种,分别是生产、生产+研发、生产+研发+自研,对技术的要求不断提高。目前,国内的美妆代工行业相对分散,除了几家国际美妆代工厂龙头在中国建生产厂以外,国内ODM代工只有诺斯贝尔规模较大,这个赛道的其他代工厂规模相对较小。随着行业加速洗牌,具备技术壁垒的代工厂竞争力会更强。

对于美妆护肤赛道而言,外部环境正在变化。2022年1月1日起《化妆品功效宣称评价规范》开始实施,该《规范》要求化妆品注册人、备案人申请特殊化妆品注册或者进行普通化妆品备案的,应当进行功效评价,并在国家药监局指定的专门网站上传产品功效宣称依据的摘要——

祛斑美白、防晒、防脱发、祛痘、修护、滋养等6类功效,只能通过人体功效评价试验方式进行功效宣称评价;其他功效可在人体功效评价试验、消费者使用测试、实验室试验等方法中任选其一,保湿和特定宣称(原料功效)则还可以选择文献资料或研究数据的评价方式。

这意味着,美妆护肤企业必须进行产品功效评价,因此企业将会面临成本上涨、试错成本更高、推新品的流程更长等问题。这也会加大美妆护肤企业之间的差距——成熟企业更容易脱颖而出;中小企业则面临更多挑战。

不容忽视的其他赛道:零售、宠物、家居、母婴、服装、潮玩

除了餐饮、食品饮料和美妆护肤这三大热门赛道以外,其他消费细分赛道也在今年一季度受到资本关注。

在线下零售领域,“性价比”是一季度线下零售融资的一个关键词。主打“极致性价比+探宝购物体验”的潮人打卡店LotGoo乐特购、硬折扣品牌奥特乐和临期品牌折扣店嗨特购HitGoo分别获得天使轮、A轮和A+轮融资。此外,新型会员制餐饮便利店连锁品牌每日咕嘟、以及鲜牛肉连锁零售品牌牛大吉分别获得天使轮和A+轮融资,后者融资金额达到1亿元。

在这个赛道,一季度融资金额最高的是无人零售品牌丰e足食,获得软银中国资本、中金资本、深创投等机构的3亿元A轮融资。丰e足食由顺丰在2017年孵化,它聚焦办公室领域,以AI智能柜为载体,为都市白领提供早餐、下午茶、零食、饮料等商品。这是顺丰探索商业化、末端零售的一步。不过,丰e足食在无人零售赛道并非领先者,而无人零售赛道本身的商业模式还有待探索。

在“三孩政策”下,母婴赛道2021年融资金额创下新高,达到64.75亿元。今年一季度,该领域的婴儿及母婴用品品牌两只兔子、熊猫布布分别获得融资。母婴家居零售平台麦酷酷在这一赛道融资金额最高,达到3000万美元。此外,母婴消费服务平台家后在三个月内连续进行了天使轮融资和A轮融资,总金额为数千万元,该平台提供母婴健康护理服务、母婴生活消费服务、泛家庭和早期教育服务。

而在服装领域,两家与服装供应链相关的企业致景科技、领猫SCM分别获得数亿美元E+轮融资和3000万美元A+轮融资。IT桔子数据显示,致景科技目前估值为32亿美元,其旗下的百布平台是国内领先的成品布交易平台,为客户一站式提供面料交易、仓储物流、供应链金融服务。领猫SCM则是一家服装供应链SaaS服务商。

此外,服装赛道还有OMG运动、TAGX、美迈科技获得获得融资,业务分别涉及运动服装、男士服装,美迈科技则是全球头部科技鞋履品牌。

家居领域有Newme、EUNA、半日闲和Chapter Home获得融资,其中前两个为出海品牌;宠物赛道有智能宠物硬件品牌uah优哈科技和宠物狗食品品牌伯纳天纯获得融资;玩具赛道有森宝积木、巧合积木、又玩又兔获投;二手奢侈品平台胖虎奢侈品、以及基于得物平台的潮流眼镜品牌MYOMY也在这一季度获得融资。

谁在投资新消费?

一季度,投资新消费赛道的主体不仅有传统VC机构,也有BAT等互联网科技巨头,一些规模更小的CVC的存在感也很强。

IT桔子显示,在VC机构方面,源码资本和天使机构梅花创投是一季度投资新消费最多的机构,各投资了4个新消费企业。源码资本投了拉面品牌陈香贵、家居品牌半日闲和Chapter Home,以及数字化消费品集团东方鸿鹄。梅花创投的投资项目分别包括护肤品牌YOUNGMAY样美和蓝系,以及潮流眼镜品牌MYOMY、运动服饰品牌OMG运动。

蓝海众力、险峰长青和专注餐饮投资的番茄资本,则分别投资了3家新消费企业,这三家机构也主要专注于早期投资。更多的VC机构只投资了1-2家新消费企业。

从一季度的新消费投融资来看,随着这一赛道渐渐冷却,一些知名机构在新消费赛道的投资版图也在收缩。比如梅花创投去年一季度投资了8家,今年减半;IDG资本在去年一季度投资了八家新消费赛道的项目,但今年一季度只投了两家;GGV纪源资本去年一季度投了6家,今年同期也只投了两家。

在新消费赛道布局的不仅是VC机构,企业资本对于这个赛道的兴趣不减。今年一季度,BAT巨头和其他企业资本在这一领域也较为活跃。

有的企业资本的活跃程度比VC机构还要高,比如小红书。一季度,小红书连续投了六家新消费品牌,包括潮玩品牌又玩又兔、彩妆品牌Dewy Lab淂意、母婴品牌熊猫布布、高端滑雪板品牌雪鸮科技THE WHIP,积木玩具品牌巧合积木,还在今年3月入股了低温肉制品品牌本味鲜物——2021年10月,该公司曾获得小红书领投的Pre-A轮千万级人民币投资。

另一家非常活跃的企业资本是腾讯。一季度,腾讯投资了4家新消费企业,分别是家居品牌Chapter Home、拉面品牌马记永、柠檬茶品牌柠季和护肤品牌PMPM。

大型企业资本还包括阿里巴巴,其在一季度投资了积木玩具品牌森宝积木;百度风投则领投了预制菜品牌珍味小梅园的B+轮融资,小米旗下的顺为资本投资了烘焙品牌欢牛蛋糕屋和护肤品品牌C咖。

此外,一季度新消费赛道投资方也有元气森林(挑战者资本)、绝味(网聚)、恰恰、乐华娱乐、来伊份、君乐宝、百丽等公司的身影。甚至,一季度刚拿到E+轮融资的服装供应链企业致景科技就投资了服装SaaS服务商领猫SCM,刚拿到B轮融资的兰州拉面品牌陈香贵,投资了兰州本地连锁咖啡茶饮品牌放哈。

尽管新消费赛道相比去年更加冷清,但梳理一季度的投融资赛道可以发现,依然有很多持续多年的新消费项目受到资本的热捧,更多新兴的项目以及细分领域正被投资人挖掘。

在优胜劣汰、回归冷静之后,未来从新消费赛道走出来的项目,将会以更强大的实力去满足中国人的消费需求。