文|贝多财经

2022年3月31日,名创优品集团控股有限公司(下称“名创优品”)向港交所主板递交上市申请,美银证券、海通国际、瑞银集团为其联席保荐人。据贝多财经了解,名创优品本身是在纽交所上市的公司,代码为“MNSO”。

根据招股书,名创优品是一家高速增长的全球零售商,提供丰富多样的创意居家生活产品。自2013年在中国开设第一家门店以来的九年时间里,已成功孵化了两个品牌,分别是名创优品和TOP TOY。

公开信息显示,名创优品第一家“名创优品”门店于2013年在广东省广州市开业。而截至2021年末,名创优品已拥有超过5000家门店。相比之下,TOP TOY于2020年下半年推出,目前已有接近100家门店。

得益于门店扩张有效,名创优品的收入实现快速增长,在截至2019年6月30日止财政年度(贝多财经注:自然年2018年7月至2019年6月)达到93.94亿元。而在新冠肺炎疫情影响下,名创优品于2020年6月30日止财政年度收入为89.79亿元,增长相对停滞。

此外,名创优品的调整后净利润在截至2021年6月30日止财政年度则出现了“腰斩”的情况。在此期间,名创优品的股价波动明显,高瓴资本参与“抄底”但却如同“中了圈套”,亏损严重。

前不久,名创优品的股价还一度跌至6.18美元/股,再创新低。截至2022年3月31日美股收盘,名创优品收报7.80美元/股,总市值仅剩23.90亿美元,相较2020年10月15日在美上市时已经“腰斩”。

总营业收入增长接近停滞,未来不确定性增加

名创优品在招股书中援引弗若斯特沙利文报告称,2021年,该公司通过名创优品门店网络销售的产品GMV总计约人民币180亿元(28亿美元),成为全球最大的自有品牌生活家居综合零售商。

而TOP TOY是名创优品在2020年12月推出的一个新品牌,首创潮流玩具集合店的概念。截至2021年12月31日,共有89家TOP TOY门店。TOP TOY 于2021年的GMV达到3.74亿元,在中国潮流玩具市场以品牌线下门店为主要GMV来源的参与者中排名前三。

截至2021年12月31日,名创优品在全球有5000多家名创优品门店。其中,在中国有3100多家名创优品门店,在海外有约1900家名创优品门店。截至2021年12月31日,该公司已经累计进入全球约100个国家和地区。

根据介绍,截至2021年6月30日止财政年度,名创优品在“名创优品”品牌下平均每月推出约550个SKU,为消费者提供超过8800个核心SKU的广泛产品组合,其中绝大部分是“名创优品”品牌。

相比之下,TOP TOY产品则更多采用名创优品内部孵化或与独立设计艺术家共同开发的IP。截至2021年12月31日,该公司在TOP TOY品牌下提供了约4600个SKU,涵盖8个主要品类,包括盲盒、积木、手办、拼装模型、收藏玩偶、一番赏、雕塑和其他潮流玩具。

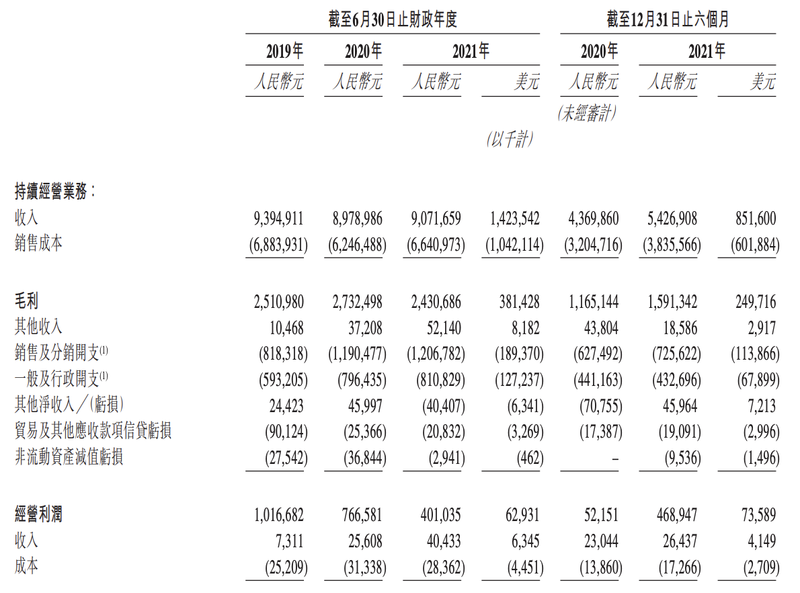

财务方面,在截至2019年、2020年及2021年6月30日止财政年度以及截至2020年及2021年12月31日止六个月,名创优品的收入分别约为93.95亿元、89.79亿元、90.72亿元、43.70亿元和54.27亿元。

来源:名创优品招股书

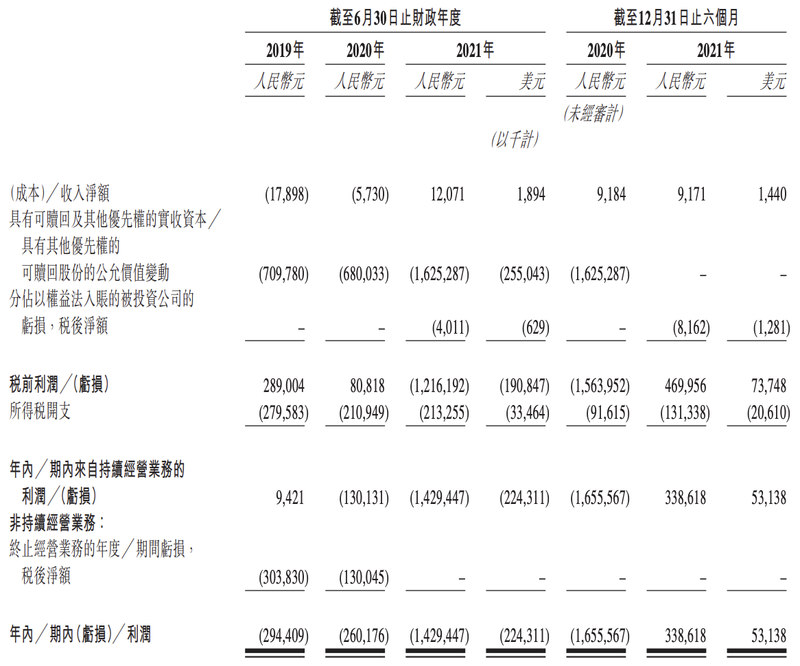

截至2019年、2020年及2021年6月30日止财政年度,名创优品的年内利润(净利润)分别亏损约为-2.94亿元、-2.60亿元和-14.29亿元。截止2021年12月31日止六个月,名创优品实现扭亏为盈,净利润为3.39亿元,上年同期为亏损16.56亿元。

来源:名创优品招股书

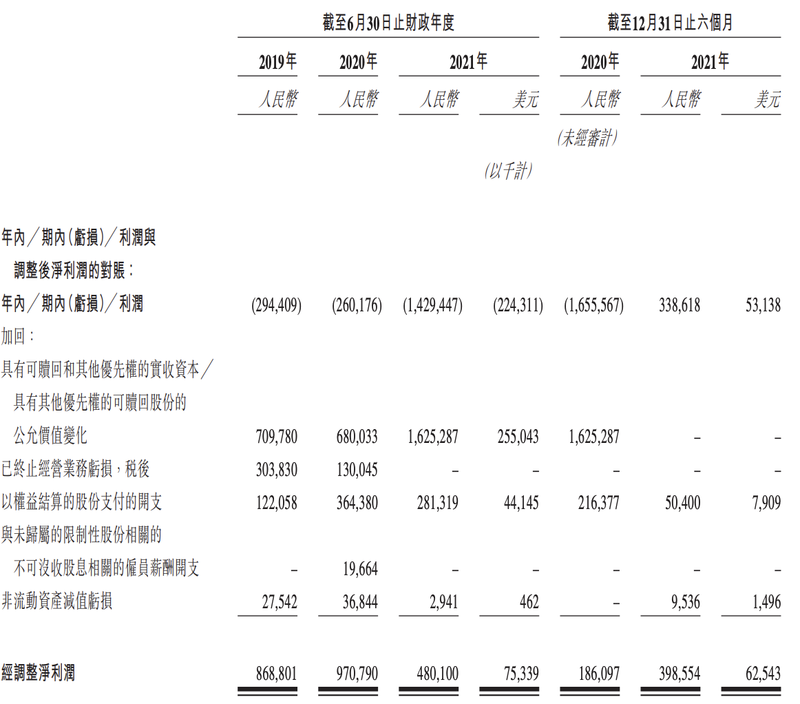

而在非《国际财务报告准则》下,名创优品于截至2019年、2020年及2021年6月30日止财政年度分别实现调整后净利润8.69亿元、9.71亿元和4.80亿元,其中截至2021年6月30日止财政年度同比下降50.55%,已然“腰斩”。

来源:名创优品招股书

此前,名创优品执行副总裁兼首席财务官张赛音在点评截至2021年6月30日止财政年度第四季度财报时称,“本季度我们的国内业务继续稳健增长、国际业务强劲复苏,无论是在收入层面还是利润层面都取得了近八个季度以来最快的同比增长速度。”

同时,张赛音介绍称,“本次我们宣告派发近3亿人民币的现金股利,公司未来的资本配置策略仍将聚焦于新的业务增长机会和店铺网络扩张,同时我们预期仍将持续通过分红等方式提高股东回报。”

截至2021年6月30日,名创优品持有现金、现金等价物、受限制现金及其他投资68.78亿元(约10.65亿美元)。而最新招股书则显示,截至2021年12月31日,该公司持有现金及现金等价物51.51亿元,期内经调整净利润3.99亿元。

就目前来看,名创优品的现金流十分充足。对于本次冲刺港交所双重主要上市,名创优品表示,募集资金计划用于公司的门店网络扩张和升级、供应链改善和产品开发以及用于增强公司的技术能力等。

而在贝多财经看来,名创优品本次拟在港交所双重主要上市,最主要的原因是要规避“中概股”在美股市场的不确定性风险。此外,通过在港上市,名创优品的总市值将有机会再现提升,而相关股东的权益也将随之增加。

高瓴资本血本无归, 叶国富、杨云云夫妇身价大跳水

贝多财经了解到,名创优品于2020年10月15日在美国纽交所挂牌上市,发行价为20美元/股(ADS)。2021年2月9日盘中,名创优品的股价曾一度上涨至35.21美元/股,创造历史新高,对应的总市值为107.74亿美元。

此后,名创优品则开启震荡式下跌的态势,屡创新低。2022年3月14日,名创优品的股价最低跌至6.18美元/股,再创历史新低。按此计算,名创优品的总市值仅剩18.91亿美元,相对蒸发约88.83亿美元(约合人民币563亿元)。

而截至2022年3月31日,名创优品则收报7.80美元/股,总市值为23.90亿美元。按此计算,名创优品的股价较历史最高点累计跌幅达到77.85%,总市值相对缩水约94亿美元。而相较2020年10月的IPO发行价而言,则股价累计下跌61%。

值得一提的是,高瓴资本曾在2021年第二季度大幅买进名创优品的股份。此前高瓴旗下HHLR Advisors(下称“HHLR”)公布的持仓数据显示,截至2021年第二季度末,HHLR对名创优品的持股数达565.3万股,对应持仓市值达到1.18亿美元。

但HHLR于2021年11月公布的数据显示,截至2021年9月30日,HHLR对名创优品的持股数为25.23万股,持仓市值384.5万美元。相比之下,高瓴资本在2021年第三季度相对减持了名创优品约540万股。

在此期间,名创优品的股价由2021年6月30日的收盘价20.79美元/股,降至2021年9月30日的收盘价15.42美元/股。这意味着,高瓴资本此次“抄底”名创优品后账面并未获利,反而“吃了大亏”(不考虑分红等因素)。

2021年第四季度,高瓴资本旗下HHLR对名创优品并未调仓,在截至2021年12月31日的持股数仍为25.23万股,但持仓市值则再度减少至260.9万美元,相对减少123.6万美元。截至2021年12月31日收盘,名创优品报10.34美元/股。

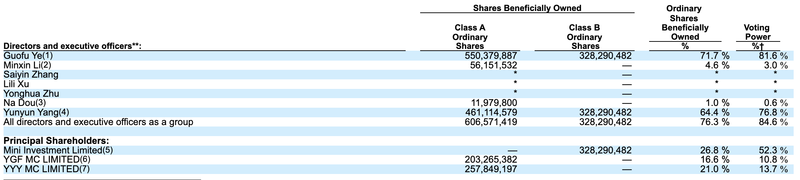

就目前来看,HHLR对名创优品的持仓市值已经再度缩水。与此同时,持仓市值缩水的还有名创优品创始人、董事长兼首席执行官叶国富。根据名创优品2021年9月17日披露的年报(20-F文件),叶国富持股71.7%,拥有81.6%的投票权。

来源:名创优品年报

据了解,叶国富合计控制名创优品550,379,887股A类普通股,328,290,482股B类普通股;名创优品执行副总裁李敏信持有56,151,532股A类普通股,持股比例为4.6%。同期,高瓴资本、腾讯均已不再出现在名创优品的主要股东行列中。

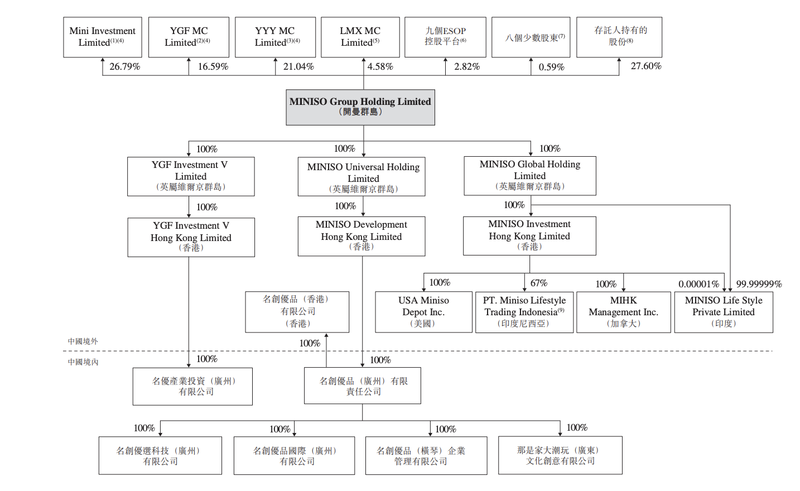

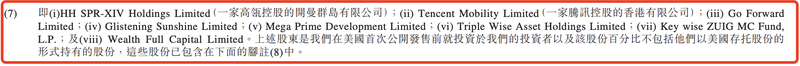

但,高瓴资本、腾讯并未全部减持,均持有少量名创优品的股份。而在名创优品2022年3月31日在港交所递交的招股书中,高瓴资本旗下HH SPR-XIV Holdings Limited以及腾讯旗下 Tencent Mobility Limited则被列入“八个少数股东”中。

来源:名创优品招股书

来源:名创优品招股书

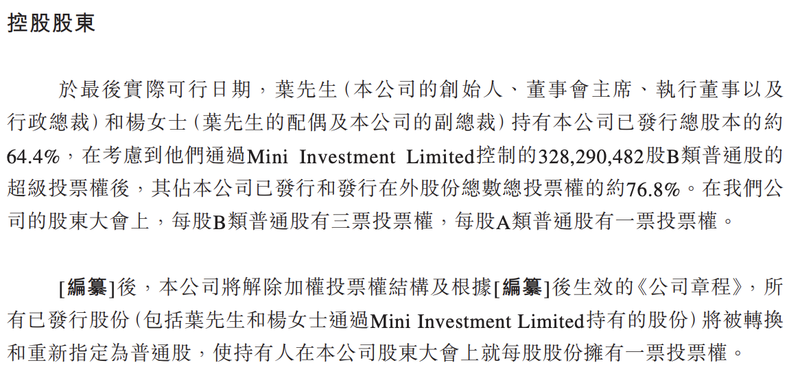

招股书还显示,于最后实际可行日期(2022年3月25日),名创优品创始人、董事会主席、执行董事兼行政总裁叶国富,以及叶国富妻子、名创优品副总裁杨云云持有该公司已发行总股本的约64.4%,合计拥有约76.8%的投票权。

来源:名创优品招股书

按2022年3月31日收盘价计算,叶国富、杨云云夫妇的身价约为15.39亿美元(约合人民币98亿元)。而在名创优品2020年10月15日上市时,叶国富夫妇二人合计持股72.5%,对应的身价高达44.37亿美元(约合人民币281亿元)。

这意味着,叶国富、杨云云夫妇的身价(持仓市值)在过去两年经历了“大跳水”。而据公开数据,叶国富、杨云云的身价在2018年胡润中国富豪榜中达到100亿元,2019年胡润中国富豪榜则为150亿元。

而今,叶国富、杨云云夫妇的身价则重回2018年的“高光时刻”。