文|博望财经 钱眼君

3月13日,江苏瑞科生物技术股份有限公司(下称“瑞科生物”)在港交所披露了聆讯后资料集(即招股书)。这意味着,瑞科生物已经通过上市聆讯。若进程顺利,瑞科生物顶着“港股HPV疫苗第一股”的光环,有望在2022年4月登陆港交所。作为瑞科生物最核心的产品,HPV疫苗的研制进展如何,在该领域的布局上公司有哪些独家优势,成为它闯荡资本市场的底气?

01 埋头研发

瑞科成立于2012年,发展至2021年12月时,公司在研11条管线,其中有5条为HPV疫苗,几乎占据了半壁江山。其余管线包括了新冠病毒疫苗、成人结核病疫苗、手足口病疫苗、流感疫苗等市场潜力巨大的疫苗组合。此外,瑞科搭建了新型疫苗佐剂开发、蛋白工程和免疫评价三个技术平台,是全球为数不多的可以自主开发新型佐剂的公司。

既然被称作“港股HPV疫苗第一股”,本文亦将聚焦在瑞科的拳头业务——HPV疫苗。瑞科在HPV疫苗的核心优势,集中体现在了一款名为REC603的产品上。这款产品用于预防宫颈癌的HPV九价疫苗,目前已经处于三期临床试验阶段,计划在2025年之前向国家药监局提交BLA(生物制品许可)申请,有望率先上市。

营收方面,目前,瑞科尚未成功地将任何候选疫苗推向商业销售,所以其近年一直处于亏损状态,2019年亏损1.38亿元、2020年亏损1.79亿元。其实创业十年,瑞科差不多有8年时间是处在现金流极度紧张的一种状态中。

问题来了:一直亏钱,钱从哪来?起初,瑞科的资金靠借,甚至员工筹措。到后来逐步发展壮大后,资金的来源主要有两个:一是股本融资,一是银行贷款。招股书显示,截至2021年9月30日止九个月,瑞科融资活动所得现金净额为人民币12.14亿元,除支付620万相关费用外,主要由于B+轮及C轮融资投资人民币11.65亿元及新的银行贷款人民币3000万元组成。

截至IPO前,公司股本结构如下:

来源:公司招股书

瑞科融来的钱,主要花在了研发上。截至2019年及2020年12月31日止年度以及截至2021年9月30日止九个月,其研发成本分别为人民币6330万元、1.3亿元、5200万元及3.7亿元,分别占成本开支的41.8%、 69.1%及68.2%。如下图:

来源:公司招股书

瑞科认准了研发是核心竞争力,在招股书中表示未来的研发成本还将进一步大幅增加。对于一家未盈利、未有产品商业化还加码“烧钱”的疫苗企业,这样的估值是否过高?其主打产品HPV疫苗的市场前景又能否撑起这样的估值?

02 井喷前夜

瑞科敢于不顾连年亏损、加码搞研发,离不开HPV疫苗市场的诱人前景。HPV疫苗主要针对的是宫颈癌疾病。在全球范围内,2020年,分别有宫颈癌确诊病例60.41万例及死亡病例34.18万例。在中国,中国确诊宫颈癌病例排名第八,达到11.85万例,死亡5.91万人。

宫颈癌主要由感染人乳头瘤病毒(HPV)引起,是可以预防的癌症。在HPV疫苗领域,“价”代表了疫苗可预防的病毒种类,价数越多,可以预防的 HPV 类型就越多,保护也就越全面;根据疫苗覆盖的病毒亚型的种类多少,目前 HPV 疫苗可分为二价、四价和九价。

HPV二价疫苗可预防约70%的宫颈癌,HPV四价疫苗可预防约70%的宫颈癌及约90%的肛门及生殖器疣。HPV九价疫苗进一步扩大其保护范围至约90%的宫颈癌及90%的肛门及生殖器疣。

HPV九价疫苗因此被广泛认为是针对HPV最有效的疫苗,而纯国产的九价疫苗几乎为零。起初,智飞生物独家代理的海外知名药企默沙东的四价和九价HPV疫苗独领风骚,一针难求。2020年5月,万泰生物的二价HPV疫苗顶着“首支国产HPV疫苗”的光环在全国范围内开始接种。该疫苗虽然保护范围不及九价疫苗,但更针对中国人群。

市场的整体机会在于,相对于总人口而言, HPV疫苗在中国的接种率整体较低,甚至还不到1%。即使考虑到HPV疫苗接种率的预期增长,预计到2025年,中国仍将有2.3亿名9至45岁的女性未接种HPV疫苗,假设每人3剂,则可能需要额外的7亿剂。

图:和美国比,中国HPV疫苗渗透率仍有巨大提升空间。来源:国泰君安专题报告

另外,如果将政府的鼓励性措施考虑在内,HPV疫苗将在更广大范围内被普及。从2020年以来,我国已经有广东省、内蒙古鄂尔多斯、福建厦门、山东济南等多地开始推进适龄女生HPV疫苗免费接种工作。

2021年11月15日,成都市卫健委联合市教育局、市财政局正式下发文件,启动全市在校适龄女孩(当年13-14岁)HPV疫苗接种工作,实现区(市)县全覆盖;计划到2025年底,达到在校适龄女孩HPV接种率>90%的目标。

与其他地区免费接种不同的是,成都会有财政补贴。适龄女孩的家长(监护人)可以在国产/进口双价和进口四价HPV疫苗中自主选择,由财政资金给予600元/人的疫苗接种补助,补助后的疫苗费差额和疫苗接种服务费(20元/剂)由受种者家长(监护人)承担。

无疑,中国HPV疫苗市场潜力巨大,且预计未来几年将快速增长,当下正是“井喷的前夜”。中国HPV疫苗的市场规模在2020年增至135亿元,预计到2030年将达到690亿元,2020年到2030年的复合年增长率为17.7%。目前,越来越多的企业涌入防治女性宫颈癌的HPV疫苗赛道,如沃森生物、神州细胞、仁和药业等企业都有相关产品在进行临床研究。谁能更快进入到商业化阶段,抢占制高点极为重要。

03 瑞科的优势

在HPV疫苗赛道,竞争十分激烈。其实瑞科生物并未占据先机,上海博唯生物旗下的九价HPV疫苗最早于2020年4月进入三期临床试验,疫苗适用年龄为20至45岁;瑞科生物研发的REC603于2021年6月开始三期临床试验,但适用年龄更广,覆盖了9岁至45岁的群体。

笔者认为,相较于其他公司,瑞科最大的优势在于布局全面。所谓布局全面,是指在HPV疫苗领域,二价、四价和九价疫苗瑞科均有涉猎,有朝一日进入到商业化阶段,可能会有多个盈利点。

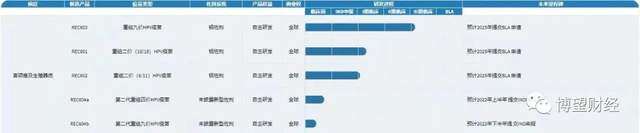

瑞科公司官网显示,除了九价HPV疫苗已经进入三期临床阶段,两款二价疫苗也已经进入一期临床阶段,另外四价疫苗也即将进入临床研究。

来源:公司官网

九价HPV疫苗是争夺最激烈的产品,目前博唯生物、康乐卫士、万泰生物、默沙东的4款产品已经进入三期临床阶段。至于更高价的HPV疫苗,纳入了更多罕见亚型的HPV病毒。但是九价HPV疫苗对于宫颈癌的保护率已经达到90%,再高价的HPV疫苗提升已经非常有限,性价比不高。笔者认为可以粗略地理解为,九价疫苗,短期内是HPV疫苗领域的“天花板”了。

不难看出,瑞科在HPV疫苗领域二、四、九价产品同时布局,且“主次有序”:九价疫苗作为营收主力,四价疫苗承上启下,二价疫苗帮助国内普及接种、提高接种率,梯次排开,逐步发力。这样的研发布局策略,不仅优化了资金利用效率,还提高了整体临床效率,为自己带来潜在的竞争优势。

更关键的是,对于下一步即将到来的商业化批量生产,瑞科在江苏省泰州市建设HPV疫苗生产基地,其一期的设计产能为每年5百万剂HPV九价疫苗或30百万剂HPV二价疫苗。这个基地一期的建设最快今年年底就能完成。

结语

瑞科生物赴港上市,最大的看点是它有望能抢先一步,率先占据九价HPV疫苗的市场高地,成为默沙东疫苗的国产替代。并且和默沙东的九价疫苗相比,瑞科的产品优势有三:一是副作用发生率为53.73%,默沙东为86.6%,二是瑞科的疫苗覆盖人群的年龄范围更广(9-45岁),三是第二代九价疫苗将采用新型佐剂,有望带来更好的免疫原性,甚至减少接种一针。

所以,瑞科上市后超过默沙东也不是没有可能。笔者认为,瑞科真正要担心的或许是港股市场对于生物医药企业态度的转冷,毕竟近一两年港股的生物医药IPO接连破发,此时上市,瑞科的前途未知。