文|投资者网 吴微

随着医药分离改革的推进,患者购买常备药、部分处方药越来越方便。在此过程中,医药零售业迎来了发展的黄金机遇。不过药品直接关系到患者的健康,尤其是抗生素的滥用还会引发公共健康问题,因此监管层对医药的流通、储存以及零售等方面有很多针对性的规定。

基于相关规定,监管层淘汰了很多实力不强的单体药房,而这让集中采购、存储与管理的连锁性医药零售企业出现发展机会。目前,A股出现了一心堂(002727.SZ)、老百姓(603883.SH)、益丰药房(603939.SH)、大参林(603233.SH)等四家市值达到数百亿元的全国性医药零售企业。此外还有健之佳(605266.SH)、漱玉平民(301017.SZ)等肩部的区域性医药零售企业。

值得注意的是,虽然各个地区的医药零售政策或者市场环境不尽相同,但连锁医药零售业的基本发展逻辑却差异不大。一心堂、老百姓、益丰药房、大参林、健之佳以及漱玉平民都在通过新开、并购乃至于加盟等形式扩充自身的门店数量,提升自身的收入和利润水平。

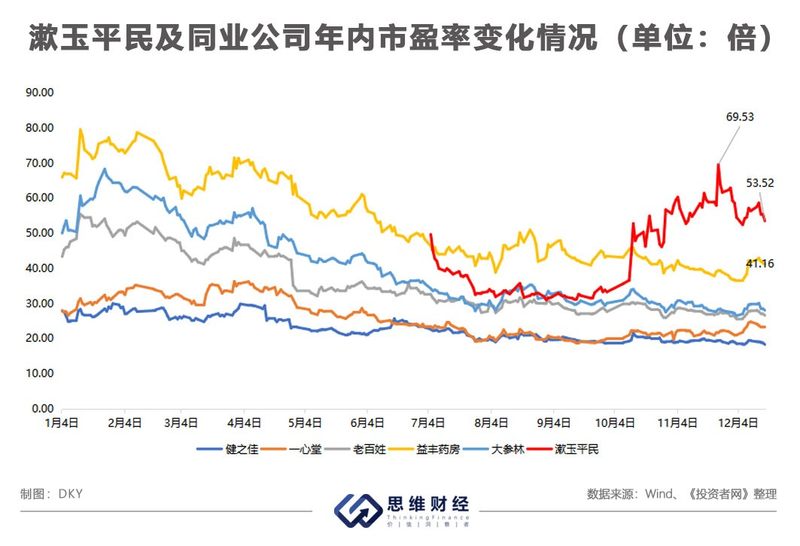

在相似的发展逻辑下,一心堂、老百姓、益丰药房、大参林以及健之佳等上市较久的医药零售企业2021年的股价并没有抢眼表现,且滚动市盈率基本上在20-40倍之间。而今年下半年才完成首发的漱玉平民,自10月中旬开始经历了一波拉升,12月后逐步回落,12月23日更是大跌12%。不过其滚动市盈率仍为46.6倍,高于行业平均。从基本面来看,其目前的估值水平是否合理?

漱玉平民上市以来股价走势图(单位:元/股)

数据来源:Wind

业务下沉区域市场

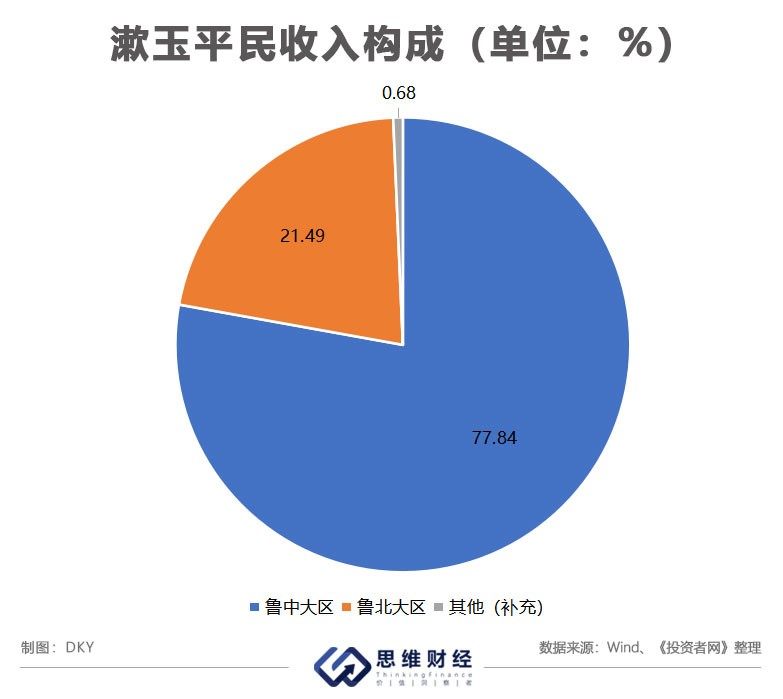

与其他全国性的医药零售企业不同,截至2021年上半年,漱玉平民的收入主要集中在山东地区。其中,鲁中地区为公司贡献了77.84%的收入,鲁北地区贡献了21.49%的收入,山东省外的业务对漱玉平民收入的贡献非常少。

据漱玉平民披露,截至2021年上半年,公司在山东地区拥有直营连锁门店2149家,主要分部在山东省内15个地市。据《2020-021年度中国连锁药店直营力100强》披露,截至2020年末,山东地区包括漱玉平民在内,有规模以上连锁医药零售企业超过7家,合计拥有连锁门店近7000家,若加上小型的连锁零售门店和单体药房,山东地区的医药零售门店将远远超过7000家。

据漱玉平民披露,截至2021年上半年,公司在山东地区拥有直营连锁门店2149家,主要分部在山东省内15个地市。据《2020-021年度中国连锁药店直营力100强》披露,截至2020年末,山东地区包括漱玉平民在内,有规模以上连锁医药零售企业超过7家,合计拥有连锁门店近7000家,若加上小型的连锁零售门店和单体药房,山东地区的医药零售门店将远远超过7000家。

由此看来,漱玉平民想在山东省内继续通过开设新店,大规模提升收入将越来越难。在其业务规划中,拓宽业务的手段包括抢夺商圈市场、下沉县域市场、打开农村市场等,进一步开发山东地区的市场潜力。

不过,山东虽然是东部重要省份,但市场空间毕竟有限。据最新统计数据,山东地区的常住人口也仅超过1亿人。因此,即使公司的业务布局顺利下沉,也难给公司提供过多的增长空间。

同时,为了进一步提升公司的收入与利润水平,漱玉平民也做出了诸多努力。依托于山东地区的医药存储、流通以及零售方面的优势,漱玉平民在积极布局DTP药房以及线上、线下融合的O2O业务,进一步提升公司在山东地区医药流通与零售方面的市场份额。

据东兴证券研报,漱玉平民是山东省内最知名、最大的连锁药店企业,业务深耕省内;公司深入布局DTP药房、院边店,占比比例超过头部连锁药店,处方承接能力强;大力布局O2O,O2O市场份额省内第一。

在有限的区域市场中,若不将业务布局到山东省外,漱玉平民的收入与利润规模迟早会到达天花板。在国内医药零售行业集中度逐渐提高的过程中,头部企业在市场争夺方面十分激烈。

华南、华东地区有益丰药房,华中、华东地区有老百姓,在西南地区有一心堂;区域性的连锁医药零售企业健之佳也试图摆脱收入主要依靠云南省的现状,开始积极布局重庆、广西以及四川等省市。

从漱玉平民的业务规划看来,公司已意识到了业务需要突破山东地区的局限性。截至2021年上半年末,漱玉平民已在黑龙江省、辽宁省、吉林省、山西省、天津市等山东省外地区签约了多家加盟门店,拟通过加盟店将公司的业务布局到山东省外。在头部连锁企业争相抢占市场的大背景下,漱玉平民省外业务布局能否顺利还有待观察。在布局过程中,该公司需要建设匹配的医药存储、流通以及门店管理体系,这些资本性投入在短期内或加大其成本压力。

市盈率高于同业

截至目前,虽然漱玉平民的收入还是主要来自山东,但漱玉平民的经营模式与收入增长逻辑和一心堂、老百姓、益丰药房、大参林等布局全国的连锁医药零售企业相比,并无过多的差异,即通过医药分销、零售赚取差价,并通过开设新店、布局DTP药房以及进行线上、线下业务融合提升公司的收入与利润水平。

因2020年疫情影响,防疫用品大卖推高了收入基数,造成2021年连锁医药零售企业的收入增长普遍不高。受此影响,部分企业的股价呈下跌趋势。截至12月23日,今年以来一心堂股价上涨6.51%,老百姓、益丰药房、大参林、健之佳则分别下跌30.33%、29.21%、44.72%、13.63%。

从12月22日滚动市盈率来看,一心堂、老百姓、益丰药房、大参林以及健之佳分别为22倍、26倍、40倍、28倍以及18倍。除了门店主要分别在华东地区的益丰药房市盈率40倍外,其他几家公司均在20倍左右。

作为次新股,漱玉平民上市时以每股33.84元开盘,较8.86元的发行价上涨282%,上市后一路跌破20元,自10月中旬以来开始一波拉升,最高涨至35.67元,之后又开始回调。截至12月23日,其收盘价为23.36元/股,滚动市盈率为46.6倍,仍高于行业平均水平。

作为次新股,漱玉平民上市时以每股33.84元开盘,较8.86元的发行价上涨282%,上市后一路跌破20元,自10月中旬以来开始一波拉升,最高涨至35.67元,之后又开始回调。截至12月23日,其收盘价为23.36元/股,滚动市盈率为46.6倍,仍高于行业平均水平。

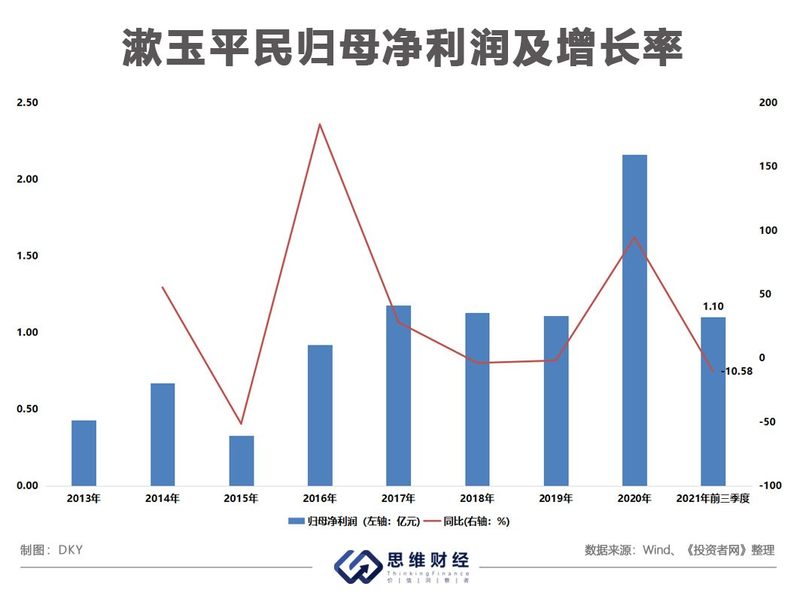

从业绩表现来看,与2020年公司33.84%的收入增长率相比,2021年前三季度漱玉平民也与行业其他公司一样出现收入增速下滑。

具体来看,前三季度该公司营业收入为37.15亿元,同比仅增长了11.34%;而受人员储备增加导致人工成本提高、门店拓展速度提升导致短期内费用增加影响,前三季度公司归母净利润仅有1.1亿元,同比下滑了10.58%。以此看来,2021年来漱玉平民的业绩表现与同业公司基本相似。这样的话,漱玉平民高于同业公司的市盈率,或存在高估的风险。

具体来看,前三季度该公司营业收入为37.15亿元,同比仅增长了11.34%;而受人员储备增加导致人工成本提高、门店拓展速度提升导致短期内费用增加影响,前三季度公司归母净利润仅有1.1亿元,同比下滑了10.58%。以此看来,2021年来漱玉平民的业绩表现与同业公司基本相似。这样的话,漱玉平民高于同业公司的市盈率,或存在高估的风险。