文|投资者网 吴微

不知不觉中,药房已经与小超市、便利店一样遍布在社区周边,成为人们日常购药的重要场所。随着药房的普及,人们购买常备药、保健品以及防疫用品变得更加方便。

不过,与商超、便利店等行业不同,医药零售企业的售药会直接影响到消费者的健康,因此监管层采取较为严格的监管,尤其是处方药与抗生素等药品。因此,需要有拥有药师资质的人员任职才能开设药房。同时,目前国内在药品流通、储存方面也存在一定要求,导致开设药房需要一定资产投入。因此,连锁化的药房在单店成本、药品品种以及专业性方面都会强于单体药房。

近年来,头部的连锁医药零售企业通过开设、并购以及加盟等形式,积极扩张自身门店数量,促使国内药房的连锁化率逐渐提高。据中国食品药品监管数据中心统计,到2021年一季度,全国拥有医药零售连锁企业6593家,零售连锁门店31.91万家,单体药店24.19万家。数据显示,目前全国药房的连锁化率已达到了56.88%,其中前10大连锁药房的市场占有率已超过45%。

从目前公布的数据来看,全国药房的连锁化率已与部分较发达国家接近。在此背景下,头部医药零售企业通过扩充门店数量,来提高行业集中度、公司业绩的空间越来越小,连锁药房行业的发展或已进入新的阶段。

行业集中度持续提高

随着医药零售行业不断发展,各家企业纷纷争夺发展先机。A股全国性的医药零售企业一心堂(002727.SZ)、老百姓(603883.SH)、益丰药房(603939.SH)等,上市时间均在2015年前后,最晚的大参林(603233.SH)也在2017年7月完成首发。此后仅有主要收入来自云南的健之佳(605266.SH)和来自山东的漱玉平民(301017.SZ)等少数几家医药零售企业完成了首发。

据大参林招股书披露,截至2015年底,全国共有药品零售连锁企业4981家,下辖连锁药店20.49万家,零售单体药店24.32万家,零售药店门店总数达44.81万家,连锁率为45.73%。到2021年一季度,全国拥有医药零售连锁企业6593家,零售连锁门店31.91万家,单体药店24.19万家,连锁率已经达到了56.88%,其中前十大连锁药房的市场占有率更是超过45%。

虽然目前行业集中度越来越高,但A股主要的医药零售企业还是将扩充门店数量作为发展的主要战略。截至2021年上半年,一心堂、老百姓的门店数量已经超过了7000家;大参林、益丰药房的门店数也已超过了6800家;上市较晚的健之佳,其门店数量也有2416家。

虽然目前行业集中度越来越高,但A股主要的医药零售企业还是将扩充门店数量作为发展的主要战略。截至2021年上半年,一心堂、老百姓的门店数量已经超过了7000家;大参林、益丰药房的门店数也已超过了6800家;上市较晚的健之佳,其门店数量也有2416家。

自2016年末到2021年上半年,一心堂、益丰药房、老百姓、大参林等均以每年新开近千家门店的速度扩张。为了满足公司门店扩张的速度,老百姓、益丰药房等企业还开放了加盟权限,以此快速抢占市场。与之相比,一心堂、健之佳则坚持门店自营的策略,加盟门店较少。

在门店分布上,一心堂、老百姓、大参林以及益丰药房等企业均各自在稳定收入来源地区优势后,再向外扩张。因此。头部企业之间短兵相接的情况还并未大规范发生。线下医药零售市场,目前还是群雄割据的局面。

主要医药零售股走势下滑

值得一提的是,虽然头部企业在线下门店布局上存在默契,但线上的医疗、医药零售企业却没有明显的区域限制。随着线上医疗、售药政策的完善与相关技术的成熟,线上医疗与售药企业已成为线下连锁零售商的重要对手。

近年来,港股诞生了数家线上医疗售药服务企业。截至2021年上半年,京东健康(06618.HK)就实现收入136.38亿元,较去年同期增长了55.37%。虽然目前公司还处于亏损状态,但相较于此前,亏损幅度已大幅减少。阿里健康(00241.HK)在2021年第二、第三两个季度合计实现收入93.58亿元,较去年同期增长率30.66%。

与之相对,虽然一心堂、老百姓、大参林、益丰药房以及健之佳等投入了大量的资金来扩充门店数量,但在2021年上半年,收入增长最快的大参林,其营收也仅同比增长17.75%。

整体上,一心堂、老百姓、大参林、益丰药房以及健之佳等公司,2021年的收入增长率都出现了不同程度的下滑。究其缘由,一方面,在我国积极的防疫措施下,疫情得到了有效控制,防疫用品的需求有所下降;另一方面,受疫情影响,加之目前医药零售行业逐渐趋于饱和,线下医药零售企业通过开设门店来增厚业绩的增速有所减弱。

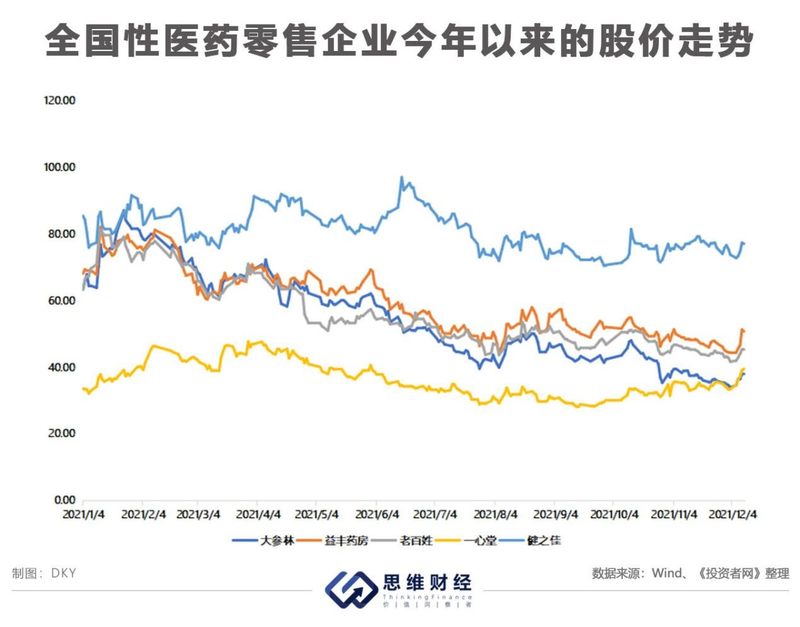

各种压力下,A股主要医药零售企业的股价均呈现下滑的趋势。其中,自2021年1月4日到2021年12月17日收盘,大参林股价下跌了逾40%,老百姓下跌了逾30%,益丰药房的下跌幅度也超过了27%,上市不久的健之佳股价也有10%以上的跌幅。期间仅一心堂的股价出小幅上涨。

各种压力下,A股主要医药零售企业的股价均呈现下滑的趋势。其中,自2021年1月4日到2021年12月17日收盘,大参林股价下跌了逾40%,老百姓下跌了逾30%,益丰药房的下跌幅度也超过了27%,上市不久的健之佳股价也有10%以上的跌幅。期间仅一心堂的股价出小幅上涨。

截至2021年12月15日,一心堂、老百姓、大参林、益丰药房以及健之佳等公司的动态市盈率普遍在20倍左右。与之相比,益丰药房收入主要来自华东、华中等地区,其市盈率勉强超过40倍。而A股可交易的4600多家公司,市盈率中位数在31倍左右。

竞争进入下半场

虽然目前连锁医药零售企业面临线上线下的竞争,不过,目前这个行业还存在一定的发展空间,行业增长也并未结束。

一方面,对比欧美等发达国家,国内的药房连锁率还有一定提升空间,同时线上平台与线下连锁并非绝对的互相取代,而是存在着较强的互补性。另一方面,随着医疗改革的推进以及创新支付平台的成熟,专注于处方药、创新药的DTP(直接面向病人的英文缩写)药房存在较大的发展机会,连锁药房在布局DTP药房时有一定优势。

其实,头部的连锁医药零售商早已布局B2B、B2C、O2O等线上、线下融合的商业模式。B2B的客户主要是终端药店和医疗机构的上游,提供信息服务的平台有药京采、药师帮等;B2C则通过连锁药房自建的公众号以及其他信息平台直接售药;而O2O是与叮当快药、美团买药等平台合作,利用自身分部的门店,为患者及时提供所需的药品。

连锁医药零售企业为了降低管理成本,早已建立了完善的医药流通与信息化平台体系。药品与其他商品不同,管理、销售都有严格的要求,因此大规模自建医药流通平台对互联网平台来说并不合算。

选择与医药流通企业合作,线上平台可以快速布局自身的卖药业务。依托广泛分部、拥有高度信息化的连锁门店,患者也可以得到更好的服务。因此O2O成为了主流连锁医药零售商的新模式,多家头部零售企业与叮当快药、美团买药等平台保持合作关系。

虽然企业和线上售药平台合作或损失一些毛利,但线上平台的合作方需要具备信息化、流通等能力,这无疑会过滤掉实力不强的零售门店。因此,与它们合作可提升市场占有率,整体上有利于连锁医药零售商的发展。

此外,医药分离的改革大趋势并不会改变,“双通道”未来或会成为药品流通、分销的重要形式,由此催生了处方药外流的发展机遇。随着医改的深入,目前很多创新药开始通过DTP药房进行销售。据统计,部分单抗产品90%的销售是通过DTP药房完成。

布局DTP药房的企业中,有上药、国药等医药流通企业,也有老百姓、大参林等连锁零售商,还有圆心、思派等创新支付综合平台。部分布局DTP药房的企业还与镁信等支付平台或一些保险公司合作,打通支付端和客户端。据头豹研究院统计,长期以来国内的DTP药房市场均保持着20%以上的复合增长率,到2021年市场规模有望超过730亿元。

虽然受到线上药房竞争,2021年连锁医药零售企业的增速普遍不尽如人意,但从目前的数据看,一心堂、老百姓、大参林、益丰药房以及健之佳等公司的收入还保持着两位数以上的增长,行业也还存在一定的发展空间。药房的发展方式有望更加多元化,而不像之前仅依赖于不断开店。