文|壹番财经 太史詹姆斯

双十一刚过,各大平台的实时成交额不见了,豆瓣上30万人的“消费主义逆行者”小组还唱起了反调。

不过,李佳琦直播间依然火爆,预售首日销售额力压薇娅夺冠。

然而,作为直播间常客的彩妆却发生了大洗牌:新锐国货后浪奔涌,国际大牌笑看风云。

01 依附李佳琦的新锐国货

这个双十一,完美日记从预售第一天就掉出了前五,要知道它可是蝉联了2019和2020的天猫双十一彩妆冠军,堪称李佳琦带火的第一个国货彩妆。

完美日记的崛起之路并不复杂:和很多新品牌一样,它抓住了新的营销渠道,打造爆品,推高销售额,再用高估值吸引投资,周而复始。

让它一炮而红的平台是小红书,让它扶摇直上的是淘宝直播。

成立于2016年的完美日记2017年7月才开设天猫店。它刚开始的销售并不惊人。转折点是2018年2月,完美日记开始发力小红书。

小红书平台的崛起直接带动了完美日记的爆发。2017年6月,小红书用户只有5000万。到了2018年4月,用户就增长到1亿。2018年6月的销售额达到5000万元。

随后,完美日记赌对了李佳琦。2018年双十一90分钟在天猫平台突破1亿销售额,成为彩妆冠军。

花西子几乎与完美日记同时创立, 爆红却晚了整整一年。

2019年初,花西子刚刚开始找李佳琦做推广的时候,只有一款原始包装的粉饼。效果也并不好,也就是一场100单,客单价大概50元。如果以行业通行的“2000元‘坑位费’加25%的提点”来计算,花西子不但没能造出多少声量,也回不了本。

但从2019年二季度开始,花西子更新了粉饼的包装,还上了有东方古典外包装的中式雕花口红,彻底扭转了局面。口红销售在9月冲到了京东口红榜第七,近十个SKU的客单价也提升到了80元以上。

2019年,爆发式增长的花西子的GMV达到11.3亿元,是2018年的25倍以上。去年,GMV更是突破了30亿元,今年的目标则定在了50亿。

去年11月10日,完美日记上市,市值一度达到122亿美元,成为国内市值最高的化妆品企业。但是,按照电商监控平台Yipit的数据,花西子从去年开始,GMV就已经在很多单月超过了完美日记。

从今年初开始,花西子更是在单月GMV上完全压制了完美日记,连续霸榜。

和完美日记的大牌平替不同,新一代王者花西子走的是国风路线,不但能和国际品牌形成明显的差异化,价格也更高。它的爆款空气散粉,客单价甚至高达150元,远超完美日记。

但产品问题依然很大。新锐们也不是完全没有产品研发,但却往往流于表面。花西子的百鸟朝凤影盘就非常典型。

百鸟朝凤饱含中国风的屏风设计用颜值俘获了众多年轻姑娘。但是女生们入手后才发现,配色的实用性不高:用量最多的打底色只有窄窄的一条,最怕重手的红色却是中间最大的一块,还有日常妆基本用不上的纯白色高光。

02 那些“捧”起李佳琦的国际大牌

完美日记和花西子的崛起离不开李佳琦,但他们要挑战的欧莱雅们却孵化了李佳琦。

欧莱雅算得上是美妆直播带货的先驱,李佳琦就是被它从线下推到线上的美妆顾问。早在淘宝直播成立的2016年,欧莱雅旗下的美宝莲纽约就开启了美妆行业的第一场直播。

这些国际一线品牌对于线上渠道不仅不陌生,而且探索了很久,他们只是在抖音、快手、B站、小红书这样的新兴渠道面前的反应比较慢而已。

但现在,购物节折扣和“百亿补贴”等玩法已经人尽皆知,直播带货也已经不是什么秘密,船小好调头的新锐们的优势也渐渐消失了。

2019年,欧莱雅中国区的销售额就实现了35%的增长,达到15年来最高增速。电商是主要驱动力,线上渠道销售额占比达到35%,远超全球的均值15.6%。

但2020年的疫情让人们戴上了口罩,这对于彩妆行业无疑是典型的黑天鹅事件。麦肯锡预计,2021年全球彩妆市场将继续萎缩,占整个美容市场的比重会从2019年15%下降到14%。

尽管受到疫情影响,欧莱雅集团总销售额出现了近10年来的首次下滑,同比下降4.1%。另一个巨头雅诗兰黛在2020财年的收入下降幅度也是4%。

也正是因为疫情的持久性冲击,国际大牌对电商渠道空前重视。

2020年,欧莱雅电商销售额同比增长62%,占总销售额的比重史无前例地达到了26.6%。巴黎欧莱雅和兰蔻两个品牌的销售额都超过了10亿欧元。集团主席兼首席执行官Agon对线上销售的期待是占总销售额的比重突破50%。

截止到2021年6月的2021财年,雅诗兰黛集团的销售额同比增长了13%。它的财报还特别提到了奢侈品牌在中国大陆双十一和618等购物节实现的全渠道两位数增长。

由于疫情再起,今年三季度的国内彩妆市场大幅下滑,国内品牌销量受影响尤为严重,而国际品牌则相对稳定。

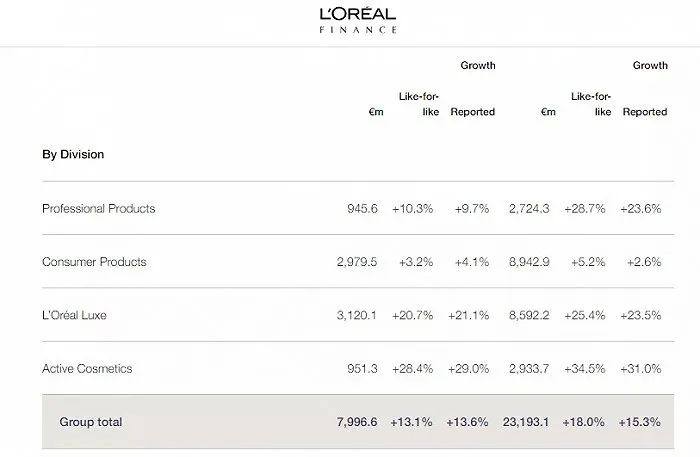

截至今年9月30日的最新财季,欧莱雅全球销售额同比增长13.6%,比疫情前的2019年同期增长了14.9%。

图源:欧莱雅官网

在最新的2022财年第一季度,雅诗兰黛集团的净销售额同比增长了23%。其中,中国大陆的增速仍保持两位数增长。

和新锐国货相比,巨头们不光线上营销手段丝毫不落下风,优势更体现在投资端。欧莱雅去年底收购了日本品牌Takami,只因为后者的爆款单品“小蓝瓶”在中国卖的不错。

欧莱雅今年还成了高榕资本新一期VC的LP,而后者最为得意的一笔投资就是已经完成IPO的完美日记。高榕资本早在2018年就领投了完美日记的A轮,并不断加码直到公司去年上市。

欧莱雅据说也曾和完美日记谈过入股,但并没有成功,如今却能借助VC曲线救国,捕获未来的完美日记。

巨头不光自身能打,还在用雄厚的财力在业界制造一批盟友,这仗国货们还怎么打?

03 前路何在?

国货美妆不是第一次失落了。2000年左右的时候,美宝莲、欧莱雅、资生堂们就一拥而上,在中国跑马圈地,孩儿面、美加净、丁家宜们就逐渐湮没无闻。

当然了,这次国际大牌面前的对手实力要更强。因为近十年,由于中国新消费市场的激烈竞争,很多跨国公司把一部分产品设计职能放在了中国。我们的本土人才得以参与到大公司完整的产业链条当中,成为了合格的消费品产品经理。

许多创业者也正是这样的产品经理出身。

这一波新锐品牌在彩妆行业尤为集中,因为彩妆的效果比基础护肤品更明显。效果能及时反馈的彩妆,消费者决策时间更短,更容易产生消费冲动,天然适合直播带货。

而且,对于新锐们来说,生产端有代工厂,渠道端有直播间,“做品牌”的门槛空前降低。

大多数新兴国货彩妆品牌都使用代工,有OEM和ODM两种模式。在第一种模式里,品牌方会负责配方开发和产品设计;第二种模式是品牌方完全外包,做甩手掌柜。

无论那种模式,国际大牌在研发上的投入都是新锐国货们比不了的,欧莱雅去年一年的经费就高达9.6亿欧元。

一个直接的结果是,国货品牌的测试周期只有三个月不到,而国际大牌都是1-2年。这样一来,产品上的优劣一望而知。

不单单是产品性能,研发能力不强的国货,价格优势也不大。

以完美日记的口红产品“小细跟”为例,0.8g一支就卖到了139元,单价相当于174元/g。而欧莱雅的高端品牌YSL的“小金条”虽然在天猫旗舰店的售价高达335元,但由于净含量是2.2g,单价只有152元,比完美日记还低。

价格差不多的国际大牌且不说产品更过硬,单是人家的品牌价值就能秒杀一众新锐国货。后者在品牌内涵上,还不如国内的谢馥春老字号或者故宫这样的文创。

由于没有自己的工厂,完美日记们只能依赖科丝美诗和上海创元这些代工厂。虽然它们也给国际大牌代工,但人家只有一部分产品能放心交托出来的,新品和重点产品还是会用自己的厂子。

代工厂为了接国内这些小品牌的生意,也上了柔性生产线。不过,一旦大牌和小品牌在产能上发生冲突,人家自然会为了保障大牌,而牺牲小品牌的质量甚至产量。更有甚者,国货们也很难防范大牌和代工厂结成联盟玩封杀。

新锐们毕竟只能把有限的资金用在刀刃上,在疯狂营销的同时难以大力投入研发。

更何况国内彩妆行业如此内卷,就连把钱砸在营销上都未必能像完美日记和花西子那样熬出头。CBNData数据显示,国货彩妆市场前1%的头部品牌占据了一半以上的销售额。

完美日记、花西子之外,还有今年初完成了4亿元的B轮融资Colorkey,目标“A股彩妆第一股”、上个月刚刚IPO过会的毛戈平,还有主打男士彩妆的亲爱男友又拥进了这条赛道。

而对于欧莱雅来说,中国已经成为了巴黎欧莱雅、修丽可、兰蔻、赫莲娜、科颜氏、YSL beauty、卡诗等七大品牌的第一市场,必定会一步不让。