文|子弹财经 行者 伊然

编辑|蛋总

自疫情发生以来,生物制药领域迎来了发展的新机遇,而港交所、科创板也逐渐向生物制药企业“敞开大门”,引来了一批医药企业冲击IPO,聚焦于肿瘤治疗领域的乐普生物也不例外。

据港交所10月29日披露,乐普生物科技股份有限公司再次向港交所主板递交上市申请,中金公、摩根士丹利为其联席保荐人。

事实上,这并非乐普生物第一次试图赴港交所IPO,其在今年4月28日赴港递交上市申请,但因申请超过6个月未通过聆讯而失效。

这也就意味着前一份申请的时限刚到,便再次尝试冲击港股,乐普生物“上市心切”的态度展露无疑。

究其原因,从招股书中可以有大概的判断。

乐普生物成立于2018年,前身是医疗器械厂商“乐普医疗”旗下子公司。据悉,乐普医疗董事长蒲忠杰通过北京厚德义民、宁波厚德义民及乐普医疗直接或间接拥有乐普生物全部已发行股本的43%。

公开资料显示,乐普生物主攻PD-1/PD-L1、ADC和溶瘤病毒类等肿瘤治疗热门领域药物和联合疗法的研发。通过收购、入股相关公司、自行开发研究等方式,公司拥有三大核心技术平台:具有先进偶联和CMC技术的ADC平台;具有1011级天然全人源化抗体库的抗体发现平台;工艺先进的分析开发平台。

在此基础上,乐普生物构建了多个肿瘤产品管线。

根据招股书,目前乐普生物产品管线中有8种临床阶段候选药物,有4种核心产品分别是靶点为EGFR和HER2的ADC药物、抗PD-1候选药物和抗PD-L1候选药物。

目前,乐普生物获受理的两项上市申请适应症分别为黑色素瘤和MSI-H实体瘤。

根据弗若斯特沙利文数据,我国每年适用于黑色素瘤的PD-1市场规模大概4亿元,且已经有相关药品上市。中国每年新发MSI-H肿瘤患者约为30万,但考虑药品渗透性,市场规模并不明朗。

那么,乐普生物的发展情况究竟如何?其二次冲击港股有多少胜算?

01 巨额投入的前景不明

众所周知,医药研发需要大量的资金投入,行业内流传着著名的“双十”定律:即一款创新药的研发成功需要耗时十年,花费十亿美元。面对巨大的资金压力所能采取的措施总结起来无非是——开源或节流。

对医药公司而言,产品研发的资金投入必不可少,节流不是可行的选项。

根据统计,成立以来乐普生物共完成3轮融资,募集资金共24.52亿元。除了老东家乐普医疗外,还引入了拾玉资本、苏民投、国投创合、海通证券、阳光人寿、平安资本、维梧资本和上海生物医药基金等投资者。企查查数据显示,公司最后一轮融资后的估值超100亿元。

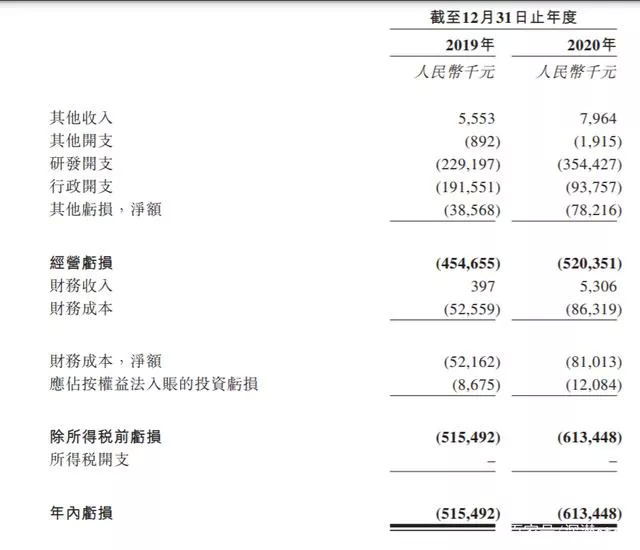

根据招股书,乐普生物2019年经营亏损为人民币4.55亿元,2020年为5.2亿元。公司巨额亏损主要原因是高额的研发支出,由于临床试验开支、临床前研究成本及与研发员工有关的雇员福利开支增加,2019年研发支出为2.29亿元,2020年为3.54亿元。

然而,巨额的研发金额砸出去的后果却是——截至目前,乐普生物还没有一项产品上市,也就拿不到任何产品方面的收入。

招股书数据显示,在产品销售收入这方面,乐普生物这几年都是0。唯一能说的就是2019年和2020年有产品之外的其他收入,分别为555.3万元和796.4万元。

当然,这部分根据招股书的内容表明,其实是国家和地方科技部门给予的课题补贴。而正因为前景不明朗,市场的接受程度不清晰,这也让乐普生物第一次在港交所递表得到了一个没有聆讯的结果。

在招股书中,乐普生物表示将在2022年第一季度前建立销售团队,预计向各个省份派遣5-10名成员,未来还将通过与境外企业合作的方式将产品管线推向国际。

然而,乐普生物后续到底有什么样的市场表现,以及市场对产品的接受程度如何,全都是未知数,这就相当于拿一张“空头支票”到股票交易所上市,确实得不到证券投资人的认可。

或许,乐普生物的管理团队对这个事情是心知肚明的,或者说他们可能有点“揣着明白装糊涂”。

乐普生物方面表示,目前主要通过股东出资、私募股权融资及银行贷款为营运资金拨资。截至2021年8月31日,公司持有的现金及现金等价物为2.61亿元,未动用的银行融资3.52亿元。

按照乐普生物预设的现金消耗率计算,其现有资金可维持3.7个月;而若能够通过上市融资,预计将增加至17.4个月。

这也就是为何今年4月递交过一次申请没通过后,乐普生物又赶紧提交第二份申请的重要原因。

因为若再不融资,4个月之后乐普生物的账上或将无钱可用。

实际上,按照乐普生物目前的研发进展,短时间内并不可能通过产品销售收入反哺研发,依然需要外部资金来维持自己的药物研发行为,公司着急推动IPO也是为更多方面获取融资。IPO也可以让产品在上市前得到更多的曝光,对未来宣传推广有巨大的助力。

当然,这都是建立在药品顺利研发上市的基础上。医药行业有很大的不确定性,一旦研发失败,投入都将付之东流。

02 融资“老”玩家

“乐普生物”这个名字或许听上去耳生,但对国内资本市场的老玩家而言,“乐普医疗”这个名称却很熟悉。

1993年,在北京钢铁研究总院从事特种金属材料研究工作的蒲忠杰以访问学者身份到美国佛罗里达国际大学学习,接触到心脏支架研发工作。此后,他一直在美国从事生物材料和介入医疗器械的研制开发工作,其间共申请了15项国家专利。

1999年6月,蒲忠杰带着相关技术回国创业,成立了北京乐普医疗器械有限公司。在摸索和钻研中,乐普医疗推出了支架系统Partner。

冠状动脉支架是心脏介入手术中常用的医疗器械,随着国内医疗技术的发展与大众医疗需求的精细化程度提升,国内患者对支架手术的接受程度越来越高,相关产品在国内市场的需求量也越来越大。

对深受疾病折磨患者而言,虽然单品的价格高昂,但毕竟是手术中使用风险较低的“救命神器”,乐普医疗也得到快速发展——2009年,乐普医疗成功在创业板上市,跻身首批登陆创业板的28家公司行列。

随后,乐普医疗逐步构建起以心血管疾病为核心,包括医疗器械、药品、医疗服务及新型医疗业态在内“四位一体”的心血管疾病全生态产业链平台,一度被认为是在细分领域医疗器械行业仅次于迈瑞医药的存在。

在国内,高值医用耗材产量、用量快速增长,但是长期以来实际手术中的售价仍保持在高位,跟成本之间有着巨大的差异。根据乐普医疗2019年年报,公司当年营收77.54亿元,毛利率为72.23%;冠脉支架贡献了17.91亿元的收入和近14亿元的毛利润。

医疗器材价格过高的状况让患者们苦不堪言,社会上呼吁厂商降价的声浪,一浪高过一浪。

医疗毕竟是和民生紧密相关的领域。2019年7月,国务院发布《治理高值医用耗材改革方案》,国家层面的高值耗材控费正式拉开大幕,冠脉支架成了国家耗材带量采购第一个“动刀”的地方。

2020年11月,国家组织的高值医用耗材集中带量采购拟中选结果公布,8家中选企业冠脉支架产品平均降价93%。乐普医疗的钴基合金雷帕霉素洗脱支架系统拟中选价格为645元,在此之前最低挂网价为8400元,价格降幅高达92.32%。

这其实相当于把乐普医疗最挣钱的“下蛋母鸡”给杀了,炖成了鸡汤,现在开始卖鸡汤的原料。

集采让患者们得到了切身的实惠,医药企业则不得不调整经营策略以应对收入的下滑。有股民甚至戏称:“每一次药品集采结果公布,就会有一支曾经优秀的医药股应声倒下。”

乐普医疗自然也受到了冲击。乐普医疗董事长蒲忠杰就表示,乐普历史上还没有哪个季度是赔钱的,但2020年第四季度整个集团公司亏了几千万。

这句话让很多真正得知内幕的人觉得哭笑不得。实际上,心血管支架的暴利一直以来都是行业内心照不宣的事情,乐普医疗目前为止的亏损,在更多程度上可以看做是为了寻求新的盈利增长点而努力补票的支出行为。

今年2月,乐普医疗表示从2018年起就已深刻认识到集采政策会逐渐常态化,在公司内部提出应对集采的长期战略——战略上“创新、服务、国际化”,战术上“融合、增效、稳发展”。

国采的冲击正在逐步转变为现实业务的顺势变革与调整。

甚至有相关人士认为,集采砍掉的价格多是原先中间商的利润,对医疗企业而言,毛利率下降只会有三成。集采帮助冠脉支架进一步打开市场,或许还会使得公司相关联产品和药品销售受益。

数据显示,我国心血管患病人数约为2.9亿人,泛心血管业务市场前景依然广阔。不仅如此,沙利文数据预测,2023年我国医疗器械市场规模将达到10619亿元,血管介入仍将以8%的占比成为最大的细分市场。

由于当代生活人们饮食和作息的不规律,心血管发病率会保持上升态势。即便治疗相关单品价格有了明确的天花板,长期看需求总量或保持增长,可以对冲风险。

03 从器械转向制药不好玩

在全球爆发疫情的大背景下,生物医药、医疗健康企业在资本市场持续受到追捧,一些公司渴望获得“第二次机会”,分拆上市便是绝佳的方式。

分拆上市有助于提升母公司和子公司的股价,吸引更多的中小投资者,让资本市场对公司的成长业务重新估值。

除了二次递交上市申请的乐普生物,乐普医疗还启动了多项业务的分拆上市计划。2020年年底,乐普医疗拟分拆乐普诊断并向上交所科创板申请上市,不过在今年6月终止上市计划。今年6月,乐普医疗子公司心泰科技也向港交所递交上市申请,目前尚未通过聆讯。

10月29日,乐普医疗发布2021年三季报,第三季度实现营业收入21.14亿元,同比下降1.64%。归属于上市公司股东净利润约1.95亿元,同比下降76.54%。受此消息影响,乐普医疗股价跌至两年多来最低点。

报告指出,2020年第三季度为公司支架集采前历史最好季度,业绩基数较高。本季度净利润下降主要原因是公司持有的君实生物股份市价波动,损失约2.23亿元,造成利润水平的大幅逆差。

此外,心泰科技拆分上市过程非常规业务支出3500万元,乐普生物研发投入增加和上市过程费用导致参股损失增加约2200万元。

虽然乐普医疗为本季度业绩表现欠佳找到了合情合理的解释,但投资者也没有完全安心。

生物可吸收支架是冠脉支架未来的发展方向,全球可吸收支架市场规模从2014年的8亿美元已增长至26.5亿美元。2019年3月,乐普医疗的“生物可吸收冠状动脉雷帕霉素洗脱支架系统(NeoVas)”成为国内首款获准上市的可降解产品。

作为支架的有益补充、被称为“隐形支架”的药物球囊使用在冠脉支架纳入国家集采之后明显增加。

今年的第一、二季度,乐普医疗的介入无植入创新产品组合(可降解支架、药物球囊、切割球囊等)获得了快速增长。

然而,第三季度药物球囊销售出现了疲软的势态,业内认为或受到了近期相关集采政策出炉的影响,让外界对冠脉产品线能否靠其他产品实现长期“输血”而产生担忧。

尽管国产冠脉支架整体占比已超过70%,但是国内企业在产品线、创新能力及技术上和全球医药龙头相比仍有较大提升空间。乐普多项药物产品主要是通过收购、入股方式获得,自研实力成色究竟怎样仍有待商榷。

11月7日,在第四届中国国际进口博览会上,国家医保局与包括诺华、拜耳、赛诺菲、史赛克等外企签下价值高达470亿元的进口药品和耗材采购订单,释放了支持进口医药产品进入中国市场的鲜明信号,市场的价格战与竞争或将进一步加剧。

在这种背景下母公司的日子都不太好过,子公司乐普生物接下来的发展会是什么样子,现在仍是一个未知数。

唯一能确定的是,若对应研发的药品上不了市,把IPO申请书写得再好看也行不通,而当下乐普生物冲击港股的时间窗口只有不到4个月,这对一家生物制药企业来说相当于“迫在眉睫”了。

一切的发展都要等待时间的证明,但对于乐普生物来说,当下最急的还是赶紧追求产品的上市,如今却似乎有点本末倒置了,资本市场的融资当然也重要,但产品上市之后才能讲清自己的商业故事,也才能有稳定的现金流。

毕竟,医药领域强者恒强,研发和产品的硬实力才是发展的根本。