文|投资者网 向劲静

原本资金就枯竭,又有近4亿的债券即将到期,倘若还不上就面临违约风险。遇到这样的情况怎么办?在卖楼、卖掉子公司控股权之后,湖南景峰医药股份有限公司(下称“景峰医药”,000908.SZ)的实控人叶湘武选择套现离场,出让公司的控股权。

2014年叶湘武通过运作,将景峰医药作价34.48亿元借壳天一科技上市。7年后,仅用2.2亿元让出实控权,这样的举措令不少投资者唏嘘不已。

景峰医药称,若本次叶湘武及其一致行动人的股权转让给北京洲裕能源科技有限责任公司(下称“洲裕能源”)和表决权委托能够得以实施,则上市公司控股股东、实际控制人将发生变更。

如此一来,景峰医药的未来是否会发生巨变?

买主信息披露较少

近日,景峰医药公告称,公司控股股东叶湘武于10月12日签署股份转让协议,拟将公司及其一致行动人所持有的4398.87万股股份(合计占公司总股本的5%)协议转让给洲裕能源,转让价格为5元/股,转让价款总计2.2亿元。同时,叶湘武同意将其所剩余持有的景峰医药1.2亿股股份(占公司总股本的13.74%)的表决权不可撤销地委托给洲裕能源。

本次股权协议转让及表决权委托完成后,洲裕能源将直接持有上市公司4398.87万股股份,共持有上市公司1.6484亿股股份所对应的表决权(占上市公司总股本的18.74%),洲裕能源将成为可支配上市公司最大单一表决权的股东,成为景峰医药的控股股东,公司实际控制人由叶湘武变更为徐欢霞。

此外,景峰医药在另一则公告里称,为缓解公司资金压力,如期兑付公司债券。公司拟向洲裕能源借款4亿元,借款期限为1年,借款年利率为12%,到期还本付息,合同约定利息合计为4800万元。

如此紧急借款,主要是因为景峰医药的“16景峰01”债券余额为3.88亿元,将于2021年10月27日到期,计划通过处置资产进行债务偿还。

而对于买主徐欢霞,景峰医药披露的信息较少。从天眼查的信息显示,徐欢霞在两家公司任职,即:瑞可特医疗科技(北京)有限公司任董事长、中创国融商业保理(广州)有限公司任执行董事兼总经理。

有投资者在股吧里猜测:“洲裕能源的真实股东是徐欢霞,这个公司的成立特意用来收购的。”但事实到底如何?暂时无从知晓,不过根据天眼查的信息能看出来,洲裕能源的确是一家于今年8月2日成立的新公司,注册资本为1000万元,其法定代表人是孙垚。与景峰医药的第二大股东中国长城资产注册地一样,都在北京。其经营范围包括技术推广、技术开发、技术咨询、公共关系服务等。

“故事越来越有嚼劲儿了,慢慢观赏叶湘武能否金蝉脱壳。”亦有资本人士如此说。

借壳7年终离场

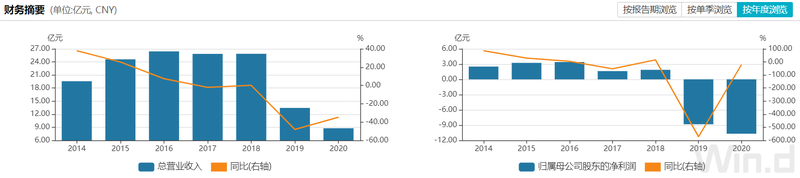

7年前,叶湘武是从中国长城资产手中获得的A股“船票”,最终成功借壳天一科技(后更名为景峰医药)上市。随后两年,景峰医药的业绩表现还不错。根据2015年和2016年的年报数据显示,其营业收入分别为24.59亿元和26.41亿元、净利润分别为3.24亿元和3.4亿元。

然而,好景不长,从2017年开始景峰医药的业绩便开始逐年下滑。为何如此?或许与皆因景峰医药不停地“买买买”有关,过去7年间,景峰医药旗下控股或参股的公司从最初的4家,发展至如今(2021年上半年)的22家。

具体来看,景峰医药2015年1月以4.77亿元收购德泽药业53%股权;同年4月-12月,景峰医药出资设立4家全资子公司。到了2016年,公司可谓“紧锣密鼓”地加码收购,当年上半年收购慧聚药业和海慧医药69.01%股权、收购锦瑞制药20%的股权等,下半年又收购科维思生物1.31%股权、Sungen Pharma LLC100%股权、科新生物10%股权以及受让上海方楠49%股权。

如此这般地收购,使得景峰医药的商誉从2016年便达到峰值约7亿元。在公司发布的《2019年度商誉减值测试报告》中,公司旗下的锦瑞制药、景诚制药、德泽药业和科新生物分别计提商誉减值损失5542万元、4251万元、1.98亿元和902万元。收购也让景峰医药从此债务累累,业绩变脸加剧。

同时,景峰医药的负债也从2015年的约11亿元涨至2021年上半年的18亿元,期间最高的负债超24亿元。于是,公司便开始甩卖资产偿还债务,2019年开始先后出售景嘉医疗11.25%股权、金沙医院100%股权、慧聚药业63%股权、璟泽生物1%股权,回笼资金6.46亿元。

可即使如此,景峰医药债务压力依然巨大。截至今年上半年末,公司货币资金1.05亿元,但短期借款达7.95亿元,资产负债率72%。9月底,中诚信国际已将公司信用调降至BB,并将主体和债项信用等级继续列入可能降级的观察名单。

值得注意的是,也正由于景峰医药的业绩每况愈下,其财务总监更换数人。借壳上市时的财务总监丛树芬于2020年8月离职,随后的财务总监任职时间均很短暂,如:于哲、黄华分别短暂任职5个月、8个月,目前公司的财务总监暂由实控人叶湘武担任。

由此可见,公司的财务状况令人堪忧。深交所也针对景峰医药债务进行询问,让公司详细说明后续的还款计划,无法按期还款会对公司造成怎样的影响。截至发稿,景峰医药还未做出只言片语的解释。

借壳7年,叶湘武的“收成”如何?根据景峰医药披露的信息显示,今年5月至7月,叶湘武共计减持2604万股,减持均价约5.16元,套现金额超过1.3亿元。此前的1月至4月,其已减持套现2000余万元。加上此次转让的924万股,其已累计套现超过2亿元。

叶湘武大量减持套现后,留给景峰医药的是一个“烂摊子”。根据景峰医药的三季报业绩预告获知,净利润仅为1100万-1600万元,其中第三季度净亏损超过5600万元,财务状况仍在恶化,而公司交给洲裕能源后,仍存在诸多变数。

当然,景峰医药也有些许“希望”,此前安信证券研报表示,公司现有产品覆盖心脑血管、抗肿瘤、骨伤科疾病、妇儿、消化系统、抗感染等多个领域,有望为公司提供稳定现金流。其中,公司的参芎葡萄糖注射液2020年进入了大部分省份的医保目录,且公司聚焦于开拓等级医院、民营医院、县域及以下医疗市场,预计其销售有望持续稳定增长。

此外,根据景峰医药公告,公司的氟比洛芬酯注射剂处于发补资料和研制现场检查阶段,按照当前研发进展推测,未来氟比洛芬酯注射液有望成为公司销售增长的重要增量。