2011年,贝因美头顶“国产奶粉第一股”的光环成功上市。

上市后的贝因美却走上了下坡路,因连续两年亏损,贝因美还曾被戴上了“ST”的帽子。此后,通过处置房产、出售股权、政府补贴等方式,贝因美成功“摘帽”。

然而,2019、2020年,贝因美又出现连续亏损,两年合计4.3亿元——创始人谢宏此时回归,能否带领其走出困境?

“降本提效,效果不明显”

2011年贝因美上市,创始人谢宏因身体原因离职。2021年1月,贝因美的总经理包秀飞离职,创始人谢宏重回经营一线。数年间,贝因美再无当年的辉煌。危难之际谢宏再次出山,被业界称为贝因美的“救命稻草”。

贝因美也在财报中表示,谢宏回归后,采取了一系列改善经营绩效的降本提效措施,主要包括:严格按费率控制各项费用投入,以实现投入产出的良性循环;降低固定付现薪酬比例,增大中长期激励比重;强化业务团队的优胜劣汰机制,加大对绩效优胜者的奖励;全员绩效奖金与经营业绩达成高度关联;梳理优化渠道合作客户,提高客户合作效能;同步开拓新零售模式及其他合作模式的增量业务等。

但是“降本提效”的效果尚不明显。

2021年上半年,贝因美的营业成本为5.2亿元,同比减少30.74%。营销费用为3.68亿元,同比减少32%;管理费用为8442万元,同比减少34.36%。与之相对的是,贝因美提高了研发费用的金额。2021年上半年研发费用为1505.8万元,同比增长124%——各项指标均有较为明显的改善。

问题在于,虽然营业成本、营销费用在降低,但并没有改变营收、净利润双降的现状。

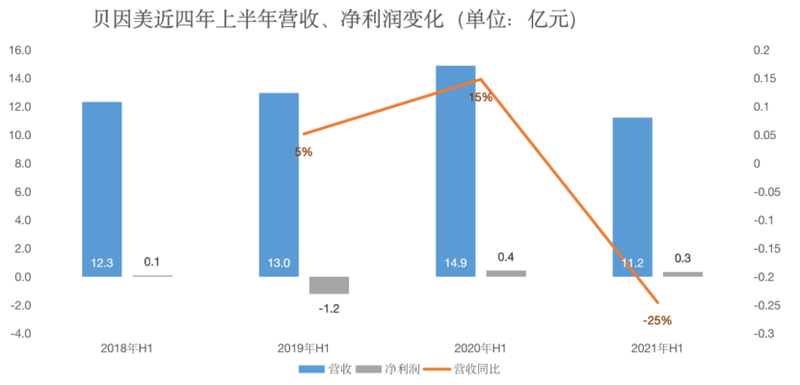

营收方面,近四年以来贝因美在经历了2019年上半年、2020年上半年的增长后,2021年上半年开始进入下滑状态。2021年上半年营收11.21亿元,相较于去年同期的14.9亿元减少25%,为近四年的上半年营收最低。净利润方面也未能纾困,2021年上半年贝因美的净利润为3352.47万元,同比减少22%。

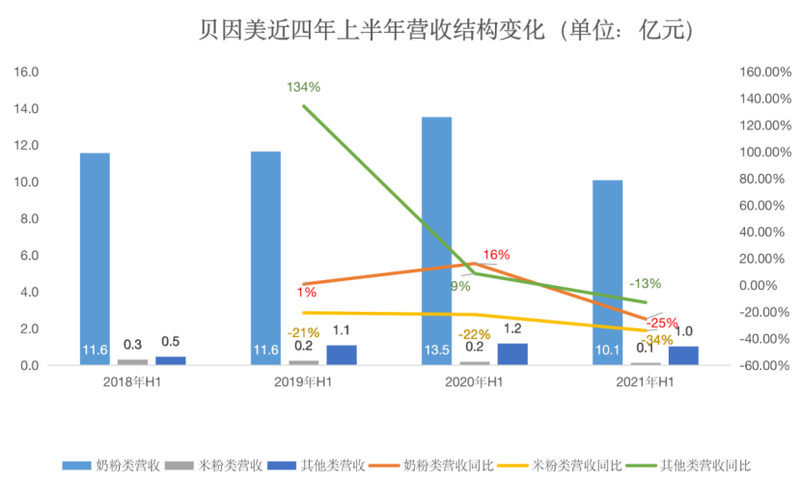

营收、净利润双双下滑,主要原因是奶粉类业务、米粉类业务、其他类业务(婴幼儿服饰、营养品等)收入均出现了下滑。

从营收结构上看,奶粉类仍然是贝因美的主营业务。近四年来,奶粉类业务占总营收的比重均在90%以上。2019年上半年、2020年上半年,奶粉类营收增速分别为1%、16%。2021年上半年,奶粉类营收为10.1亿元,同比增长-25%。为近四年以来最低值,且四年间上半年首次出现营收萎缩。

近四年以来,米粉类营收均处于下滑趋势。2021年上半年米粉类营收为1213.59万元、同比减少34%,也为近四年以来最低值。2021年上半年,其他类(包括婴幼儿服饰、营养品)营收1.02亿元,同比减少13%。

不过值得一提的是,2021年上半年虽然贝因美奶粉类营收在下滑,但是奶粉类销售量却在提高。2021年上半年奶粉类销售量为7957.72吨、同比增长7.28%;奶粉产品毛利率也较上年同期有一定增长。数据显示,2021年上半年贝因美奶粉类毛利率为57.01%,同比增长5.38个百分点。

贝因美奶粉类产品销量增加但营收下滑,与市场环境的变化密不可分。贝因美董秘办人员曾表示,销量上升营收下滑是因为公司的产品结构有所调整,“可能是上半年消费者买便宜的奶粉比较多,买贵的奶粉比较少。这样的话,奶粉的销量比较高,但营收会降低。”

增量不增收、净利润/营收双双下滑,都是摆在贝因美面前的难题。

风光不再

贝因美曾经是奶粉行业的龙头企业。其招股说明书曾显示,2010年1-10月公司婴配奶粉市占率达10.8%,在国产品牌中排名第一、行业中排名第三。

曾被称为“国产奶粉第一股”的贝因美,为何风光不再?

2008年,三聚氰胺事件爆发,中国奶粉行业重新洗牌。毒奶粉事件冲垮了国内大部分奶粉厂商的品牌信誉,贝因美因没有检查出有害物质,在短暂的行业群龙无首的时间段迅速做大,并在2011年上市。

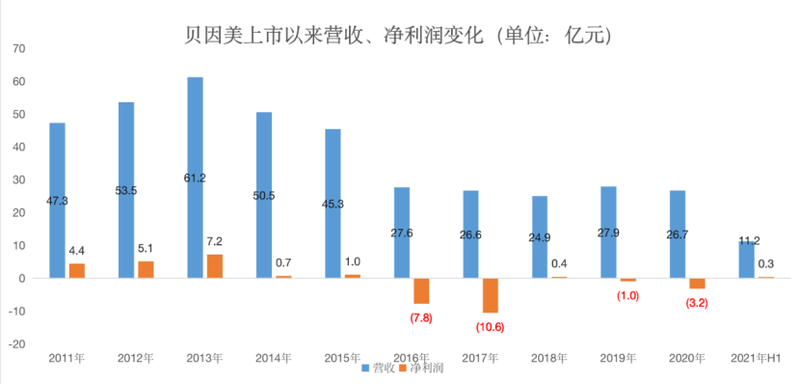

2013年,贝因美的营收、净利润达到上市以来的最高值,分别为61.2亿元、7.2亿元。

然而自2014年开始,贝因美便进入了下滑通道。2016、2017这两年,贝因美的净亏损高达18亿元,曾引发退市风险。2018年4月,贝因美的股票简称由“贝因美”变更为“*ST因美”。

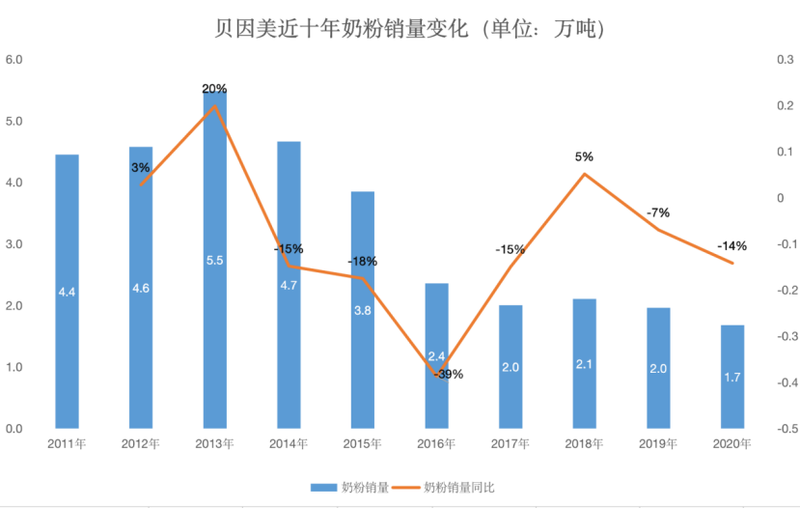

奶粉销量的逐年下滑是最关键的因素。

数据显示,除在2018年微涨5个百分点外,自2014年起贝因美的奶粉销量逐年下滑。其中,2016年下滑最为严重。奶粉销量为2.4万吨,同比下滑39%。

贝因美为何不再受消费者的喜爱?

一方面是受价格的影响。2013年国家进行反垄断调查,针对高端奶粉进行纵向审查,导致外资奶粉整体终端价格下调10%左右。贝因美也随之降价,在渠道利润压缩的情况下积极性受挫。政策和高管的频繁调整以及渠道乱价,最终导致公司经营情况转弱。

在销量下滑、主营业务持续亏损的困境中,贝因美曾经引进新西兰乳业巨头恒天然集团投资。2015年恒天然集团以34.64亿元拿下贝因美18.82%的股份,但引进二股东后贝因美业绩未有好转,股东内部矛盾反而激化,最终恒天然集团选择“割肉”离场。截至2021年一季度末,恒天然集团对贝因美的持股比例已经下降到仅有1.87%。

另一方面的因素是,贝因美近年来高层变动不断,给其带来了明显的打击。

2011年7月、上市仅3个月后,贝因美创始人谢宏便以“个人原因”辞去公司董事长兼总经理之职;朱德宇火线接任帅位仅9个月,也以“个人原因”辞职;此后,独立董事黄小强接任。但2014年初,黄小强同样以“个人原因”辞职,原总经理王振泰走马上任。

2018年,创始人谢宏重新担任贝因美集团总裁,随后又接任贝因美婴童食品股份有限公司董事长一职,再次回到公众视野。然而在今年上半年,贝因美董事、监事以及高级管理人员的变动高达约20人。其中公司总经理包秀飞于今年1月因个人原因离职,创始人谢宏接任该职位,重回贝因美经营一线。

现金流承压、四年坏账准备金高达18.5亿元

谢宏回归后,面对的难题还有很多。

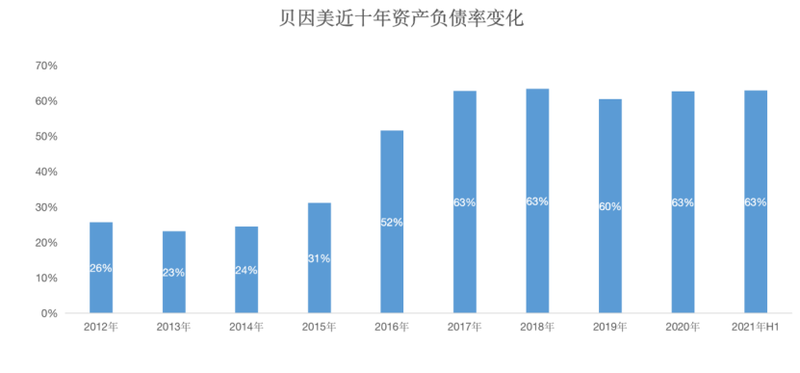

首先是不断攀升的资产负债率。近十年以来,贝因美的资产负债率由2012年的26%增长至2021年上半年的63%。

其中,截至2021年6月30日,贝因美的短期借款达13.27亿元,占总负债的51%。然而,贝因美的现金及现金等价物余额仅为3.2亿元。由此看来,未来贝因美的现金流或将承压。

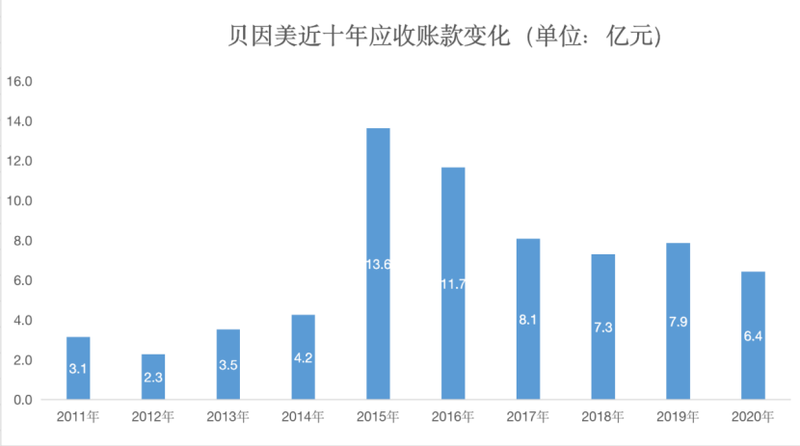

此外,贝因美还存在坏账隐患。2015年起,贝因美采取了较为激进的赊销政策,将客户授信总金额由平时的0.5亿元提高至10.3亿元。不过这期间由于竞争激烈和公司渠道管理等问题,经销商客户经营其产品出现了较多亏损,贝因美为了维持相关渠道的正常运转,一直未能大幅降低授信规模。

2015年,贝因美应收账款达13.6亿元,较2014年增长224%。2016年起,贝因美的应收账款呈逐年减少的基本态势。但截至2020年其应收账款还高达6.4亿元,仍然高于2014年的应收账款4.2亿元。

除此之外,贝因美几乎每年都会形成大量的应收账款坏账计提。

数据显示,2017-2020年,贝因美计提坏账准备金额分别为4.45亿元、4.46亿元、4.59亿元、5.03亿元,四年累计产生18.5亿元的坏账准备。

2019、2020年,贝因美连亏两年。谢宏回归一线后,交出营收、净利润双双下滑的成绩单,也未能让投资者满意。外部环境上,贝因美早已从奶粉行业第一梯队出局。现金流承压、高管频繁更换等问题层出不穷,贝因美需要解决的问题还有很多。