风雨飘摇的中概股,又迎来一位“勇士”。

7月14日,见知教育向SEC递交首份招股书,寻求赴美上市,暂定募资规模为5000万美元。

这是员工数不及百人的见知教育第五次寻求上市。此前,见知教育曾四度尝试赴港上市,却均以失败告终。

此次递表后不久,“双减”政策落地,见知教育的未来再度扑朔迷离。

3年内,5次递表,如此执着于上市,究竟为何?此时选择上市,能否如愿?

为何难讨资本欢心?

见知教育算得上一位征战十年的老兵。创始人王佩璇于2011年创建了森途教育,后更名为见知教育。

根据招股书,见知教育定位于在线高等教育机构职业培训服务提供商。主要通过互联网和移动平台向客户提供教育内容。见知教育主要有两种模式,分别是B2C业务模式和B2B2C业务模式。

在B2C业务模式下,见知教育提供在线教育内容服务,一方面通过天翼视讯平台和电信供应商,另一方面通过自有的微信平台和官网。在B2B2C业务模式下,见知教育主要为国内高等院校和其他机构提供在线学习平台的订阅服务。高校和机构将购买到的订阅服务提供给最终用户,见知教育收取一定的服务费用。

目前,旗下有多个学习平台,包括就业图书馆、创业图书馆、IT技能课程数据库、职场培训数据库、创课数据库、职业认证考题库、公务员考题库等。

截至2021年第一季度,见知教育的教育内容包含25000多个在线视频和视频课程,总计4500个小时,其中70%都是见知教育自主研发的。

据招股书披露的募资用途,也可以看出见知教育对于自主研发及内容方面的重视——募集到的资金约50%用于开发和制作新的教育内容,以及从第三方购买教育内容;约25%用于产品开发和技术能力方面的研发支出;约10%用于销售和营销以及客户服务活动;约10%用于营运资金,如潜在收购和战略投资;剩余5%预计将用于其他一般企业用途。

注重自主研发,在线教育概念,理论上来说见知教育应当会受到资本认可。可回顾见知教育十年来的发展,见知教育似乎始终没有讨得资本欢心。如果用一句话来概括见知教育多年上市路,可以说是“屡败屡战、屡战屡败”。

2016年,以“森途教育”(OC:837329)在新三板挂牌交易。然而仅一年之后,2017年11月,森途教育从新三板摘牌。随后,分别于2018年10月、2019年4月、2020年2月和2020年9月,四度向港交所递交招股书,皆以失败告终。

那么,为何见知教育难得资本青睐,又为何执着于上市呢?

现金亮红灯,业务发展或有极大不稳定性

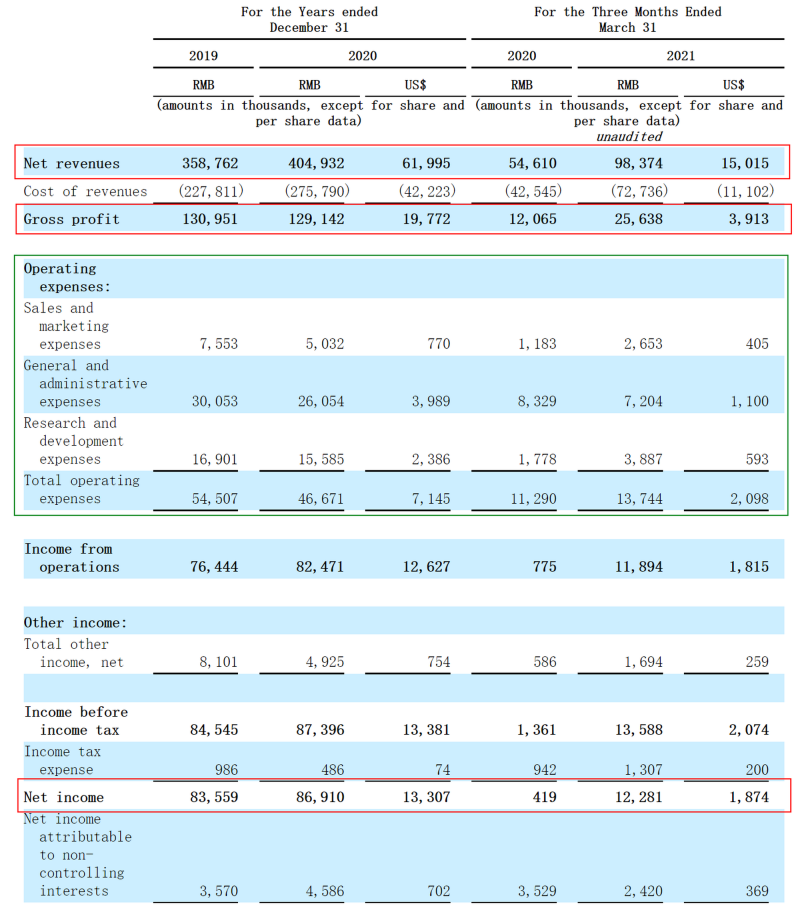

从招股书披露的近年来业绩数据看,见知教育2020年实现营收4.05亿元,较2019年同比增长12.87%;2021年一季度实现营收9837.4万元,较2020年同期增长80.14%。

净利润方面,2020年见知教育实现8691万元,较2019年实现的8355.9万元增长了4.01%;2021年一季度实现1228.1万元,较2020年同期实现的41.9万元同比增长2831.03%。

然而在营收和净利润双涨的同时,见知教育的毛利率却在下降。据招股书显示,见知教育2018年至2020年综合毛利率分别为43.3%、35.5%和31.9%,综合毛利率在逐年下滑,3年下滑了11.4个百分点。

对此,见知教育表示,综合毛利率下降的主要原因是其教育内容服务和其他服务业务产生的收入百分比增加所致。

但分业务收入来看,见知教育严重依赖教育内容服务业务,而这种依赖度正在逐渐加剧。2019年、2020年以及2021年第一季度,见知教育教育内容服务收入,分别占总营收的71.1%、76.4%以及87.0%。

结合毛利率,教育内容服务和其他服务的毛利率从2020年的26.5%降至了22.6%,公司IT相关解决方案的毛利率从2020年的61.1微升至61.9%。

难道说,教育内容服务和其他服务业务未来越发展,毛利率就可能受影响越大?

这种情况或许与见知教育费用开支大幅增长有关。

费用支出方面,见知教育2021年第一季度研发费用388.7万元,比2020年同期的177.8万元增长118.6%。除此之外,营销费用也开始大幅增长,见知教育2021年一季度销售和营销费用为265.3万元,比2020年同期的118.3万元大增124.3.%。

主营核心盈利业务集中,研发营销费用高企,毛利率缩水,见知教育自身发展隐患重重。为何还三年五次交表,寻遍A股、港股、美股,执念于上市?

答案很简单,见知教育手头,余粮已不足。

根据招股书,截至2019年末,见知教育所拥有的现金及现金等价物余额为8826.8万元,到2020年末,骤减76.27%至2094.9万元。截至2021年3月31日,见知教育剩余现金为3366万元,或将难以支撑其高企的研发迭代费用,发展速度也势必会受限。一而再再而三寻求上市,或许也是为了“筹粮续命”。

外部浪高风起,团队不足百人如何远航?

除上述问题之外,见知教育最大的隐患之一,还是经营缺乏“自主权”。

根据招股书,见知教育B2C业务的经营过于依赖前三大主要客户。2021年一季度,见知教育的前三大客户一共贡献了48%的营收。一旦大客户不继续选择见知教育的服务,将会对其业绩产生重大影响。

而想要实现主要客户的存续,见知教育势必需要保证内容服务质量,加大研发投入。但作为线上教学机构,若要减少业绩对于少数主要客户的依赖,需要吸引新客户,这将给见知教育的营销支出上带来更大的负担。

B2B2C业务的经营则极度依赖第三方促销公司。据招股书,见知教育依靠数量有限的第三方促销公司把产品推荐给潜在客户,如其产品“鱼学移动视频包”依赖于电信供应商平台上的推广。

截至2019年12月31日,见知教育年度聘请了5家推广公司;截至2020年12月31日,聘请了3家推广公司;截至2021年一季度,聘请3了家推广公司。如果这些供应商因任何原因停止向见知教育提供促销服务,则销售额和经营业绩可能会受到不利影响。

而更主要的是,见知教育的体量并不大。截至2021年3月31日,见知教育共拥有99名全职员工。其中管理层8人、销售和市场营销岗位15人、运营和制作4人、行政6人、财务9人。而占比最多的还是技术产品研发人员,为57人,占比58%。想要实现快速扩张,现在的人员规模恐怕远远不够。

在当前时间节点,在美上市的中概股大多处于震荡中,。 “双减”政策发布后,教育类中概股迎来震荡,多家机构股价不断跌破最低点,资本市场也开始对教育中概股保持观望。见知教育在这个风口寻求赴美上市,前景恐难预料。

更主要的是,作为“滴滴事件”之后向SEC递表的中国企业,见知教育或也难逃政策风险。

7月10日,国家互联网信息办公室就《网络安全审查办法(修订草案征求意见稿)》公开征求意见,提出“掌握超过100万用户个人信息的运营者赴国外上市,必须向网络安全审查办公室申报网络安全审查”。有分析指出,虽然见知教育没有在招股书中披露其用户数量,但见知教育向各高等教育机构、电信提供商、图书馆等提供服务,用户规模或可超100万。

见知教育在招股书中也申明,“公司未来可能会接受网络安全审查。在此类审查期间,可能会被要求暂停在中国新用户注册,并会导致我们的运营受到影响。”这或许也将会给见知教育本就不顺利的上市路,再添一道坎。

内忧外患不断,见知教育此时踏上赴美上市路,前方已是大雾重重。