文|节点财经 七公

红牛和红牛的追随者,相似的基因,迥异的命运。

2021年初,旷日持久的“红牛系列商标”案落锤定音,最高院终审驳回了红牛维他命有限公司上诉,维持北京市高级人民法院于2019年11月25日做出的一审判决,即“红牛系列商标”权权属归泰国天丝。

这厢,正版红牛在“黯然神伤”;那厢,红牛追随者东鹏饮料正“大宴宾客”。

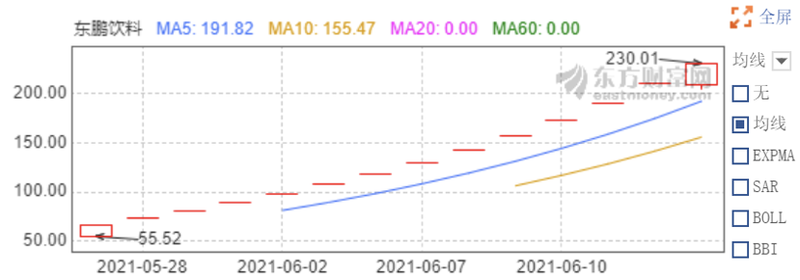

自5月27日上市以来,东鹏饮料(605499.SH)已连续拉出15个涨停板。

截止6月17日,东鹏饮料报收241.5元/股,较发行价46.27元/股上涨421%,市值高达966亿元。这一市值,已然高居国民饮料第一。

图源:东方财富choice

以此计算,东鹏饮料背后的控股股东—林氏家族合计持股市值超过550亿元。

短短15个交易日,从估值百亿到市值近千亿,是实力还是虚火?

不少业内认为,东鹏饮料股价已经严重偏离合理的估值区间,不排除存在新股上市期的炒作泡沫。

对此,东鹏特饮自己似乎也意识到了问题。6月16日,东鹏特饮发布关于股票交易风险提示的公告,称公司目前股价已严重背离公司基本面情况,显著高于行业平均水平,存在估值较高的风险。

所谓“高处不胜寒”,在节点财经看来,要想行稳致远,东鹏饮料还需要苦练内功,夯实几个关键点。

01 一直在模仿,未曾超越过?

1987年成立的东鹏饮料,怎么也算得上是饮料界的“老字号”了。但在经营发展上,东鹏饮料早期并不顺利,受制于国营企业僵化的经营体制,一度濒临倒闭。

2003年,恰逢国企改制,时任公司销售总经理的汕尾人林木勤“慧眼识珠”,接手东鹏饮料对其进行私有化改制,并在2009年前后完成原始资本积累。

作为华彬红牛代工厂原厂长,林木勤熟悉红牛原料采购、技术开发、产品生产、渠道销售等关键环节,这为后来公司转入潜力更大的功能饮料市场奠定了基础。

2009年,东鹏饮料推出瓶装“东鹏特饮”。初出茅庐,“小鲜肉”要如何广而告之?

彼时,正值红牛在中国市场如日中天,林木勤选择尽可能多地向“学霸”看齐。

除了口味差不多,广告营销上,红牛有“困了累了喝红牛”,东鹏饮料则喊出“累了,困了,喝东鹏特饮”;包装上,一样都是矮壮粗型金罐;体积上,一样都是250ML。

乍一看,红牛和东鹏特饮,愣是给人一种“李逵”、“李鬼”分不清的感觉。

恰恰就在这种相似性,叠加代言人谢霆锋的明星效应,以及仅有红牛一半售价的低端定位,东鹏特饮很快便打开了品牌知名度。

不过,有红牛珠玉在前,东鹏饮料还是被扣上了“山寨红牛”、“仿版红牛”的帽子。

节点财经认为,靠模仿固然是一条捷径,但过多使用“拿来主义”,也会让其丧失创新动力,导致产品缺乏差异化竞争优势。

查阅东鹏饮料的招股书,公司列示的竞争优势中,诸如销售网络、营销体系、品牌形象、工匠精神、生产布局,都是一些很容易被复制粘贴的东西,严格意义上甚至算不上是核心竞争力,也很难形成“护城河”。

而在专利情况中,东鹏饮料表示,截止招股说明书签署日,已拥有59项已获得授权的专利。仔细审视,其中57项为实用新型和外观设计,包括清洗装置、小料定投装置等和各种包装瓶,涉及到发明类的只有2项,一种咸橄榄的制备方法和一种天然绿色润喉解救的咸橄榄。

没有足够的发明专利支持,意味着东鹏饮料想要从模仿红牛跨越到超越红牛,自身缺乏一个起码的支点。

事实上,入驻功能饮料市场多年,从一家独大到二虎争霸,尽管东鹏饮料加速上扬,红牛官司缠身,体现实力的行业格局却未发生根本变化。

欧睿国际数据显示,2019年,国内能量饮料市场中,红牛以57%市场份额遥遥领先,东鹏特饮占据15%市场份额,只有红牛的四分之一左右。

02 功能饮料占比超9成,大单品依赖严重

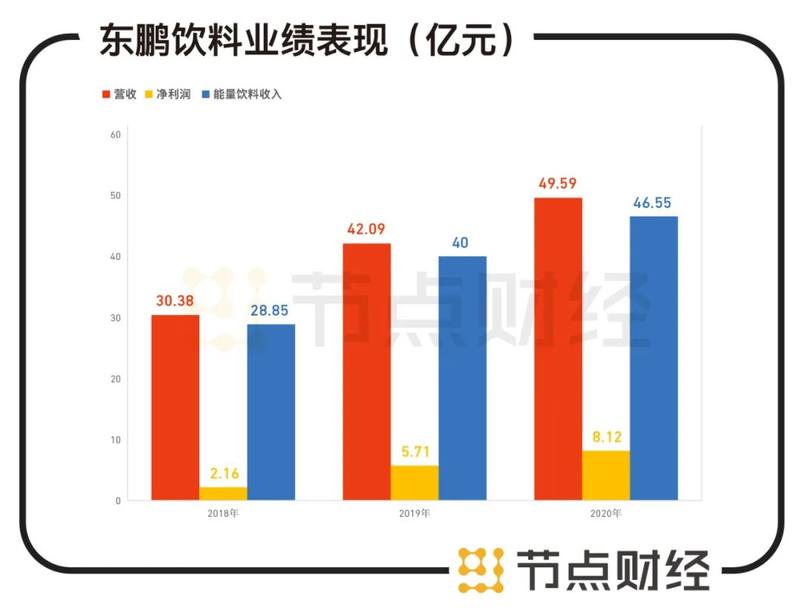

2018年至2020年,东鹏饮料实现营收30.38亿元、42.09亿元、49.59亿元,对应归母净利润2.16亿元、5.71亿元、8.12亿元。

今年一季度,东鹏饮料营收17.11亿元,归母净利润3.42亿元,同比分别增长83.37%、122.52%。公司预计,2021年上半年营收为32.5亿至36.5亿,归母净利润5.7亿至7.2亿,同比均有两位数增长。

单看业绩及增速,东鹏饮料朝气蓬勃。尼尔森数据佐证,2020年东鹏饮料销售量同比增长29.2%,市占率达26.7%,销售额同比增长26.7%,市占率达20.2%,是2020年饮料厂家里增长速度最快的。

数据来源:东鹏饮料招股书

但细分其营收结构,却有明显失衡之势。

过去三年,功能饮料(东鹏特饮系列)分别给东鹏饮料贡献营收28.85亿元、40亿元、46.55亿元,占公司总收入的94.99%、95.11%、93.88%。

营收占比均超过9成,也就是说,东鹏饮料的业绩全靠一款产品撑着。

显然,东鹏饮料已意识到风险。其在招股书中坦言,由于产品结构相对单一,如果能量饮料行业市场环境出现恶化、消费者偏好发生改变以及相关行业监管政策发生不利变化,可能对公司经营业绩产生不利影响。

另一边,公司亦积极扩充产品线,推出了由柑柠檬茶、陈皮特饮、冬瓜汁饮料、包装饮用水等新品。2020年,在气泡水和0糖概念的风口下,东鹏饮料新上市了含气的“东鹏加気”,以及“无糖型”的“东鹏0糖特饮”。

然而,从占比数据来看,实际收益效果始终不大。2018-2020年,非能量饮料收入占比为3.28%、3.53%和4.86%,同期包装饮用水的收入占比为1.21%、0.98%、0.82%,两者合计从4.49%上升至5.68%,仍然只是一块“边角料”。

单一产品占比大,一方面有利于资源集中投放、效率提升、成本控制,较其他竞争对手更具短期战略优势,但带来的直观“危害”也很突出,即市场规模小,成长空间有限。这也是资本市场估值时考量的关键点之一。

据节点财经了解,能量饮料在大部分人心目中,尚属于运动员、健身人士的专利。近年来,随着90后、00后年轻一代消费者成为消费主体,以及“全民运动”热潮久高不下,市场对能量饮料的需求不断增长。但从长远来看,该品类本身的限制让消费频率与人群难以达到可乐和咖啡那样的高度和广度,发展天花板较低。

而在资本市场,有承德露露、养元饮品、汇源果汁等前辈的前车之鉴,携单一产品上市,短期都是受追捧的资本明星。但迫于行业环境、消费者偏好发生变化,大单品很难做出持久支撑,三者都陷入到业绩下滑、转型困难的窘境,股价风光已然不再。

03 广东地区的“扛把子”,销售区域“南强北弱”

大单品依赖之外,东鹏饮料的销售区域高度集中在广东,整体呈“南强北弱”的局面。

据天眼查显示,目前林木勤所控股的十二家处于“开业”状态的公司中,十一家注册地位于广东或深圳。

另据招股书显示,2018年-2020年,广东地区产生销售额18.46亿元、25.2亿元、27.51亿元,分别占主营业务收入的61.01%、60.12%、55.74%,尽管占比在下降,但还是当仁不让的“扛把子”。

如果以“秦岭-淮河线”划分,公司收入主要来自南方市场,广东、广西、华中、华东四地合计收入占比约九成,广袤的北方区域只有约一成。

和扩充产品线一样,东鹏饮料亦有持续推进全国化战略,努力拓展北方市场。

不过,这一成左右的收入占比仍彰显出公司在销售地域上的局限性。

据节点财经观察,在北方地区,功能饮料区货架上摆放最多的还是红牛,对于东鹏特饮,不少消费者表示没听过,当然也有听过没尝过的。至于原因,功能饮料首选红牛,这一概念早在消费者心中根深蒂固。

换言之,发展了这么久,东鹏饮料做的还是地方生意,既没有形成全国性的消费认知,也没有酝酿出起南北方都认可的品牌文化,与红牛之间的软实力差距仍然存在。这又在一定程度造成公司成长力打折扣,发展空间缩窄。

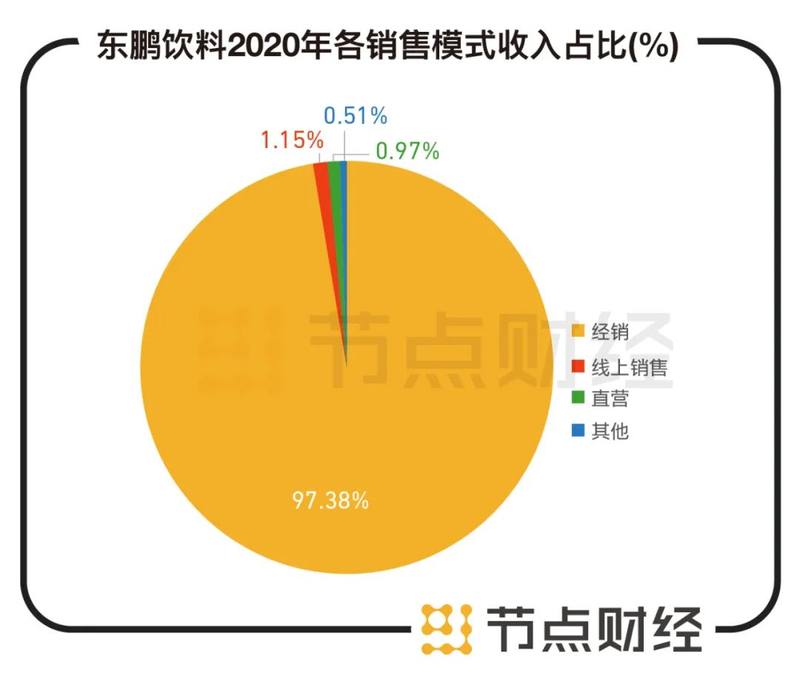

另外,作为老牌饮料企业,东鹏饮料似乎疏于自营建渠道建设,销售主要依赖经销商模式。

2018年-2020年,公司经销收入的占比分别为97.57%、97.30%和97.38%,直营收入占比0.35%、1.16%和0.97%。

数据来源:东鹏饮料招股书

截至2020年12月31日,公司已经拥有1600家经销商。数量的确可观,但管理与维护的难度也不容小视。

纵观当下的快消江湖,渠道变革日新月异。在互联网电商冲击和新零售启发下,线上线下融合已是大趋势。东鹏饮料如此倚重线下经销商,直营渠道和线上渠道过于薄弱,是否有些后知后觉、缺乏敏锐的洞察力?难保不会波及到产品的销售?

回到资本市场,按照6月17日的收盘价,东鹏饮料静态市盈率118倍,显著高于行业平均水平。

销售产品单一、销售区域单一、销售模式单一,如果不能搬开头上这三座大山,东鹏饮料的股价还能高昂多远?或许这只是一个时间问题。