文|节点财经 一晨

货运平台掀起上市潮。

日前,货运平台满帮集团正式向美国证监会(SEC)递交IPO招股书,计划在纽交所挂牌上市。在这两周前,其竞争对手福佑卡车也向SEC递交了招股书,拟登陆纳斯达克。

依托中国公路货运高达6万亿规模的庞大市场,满帮集团目前的GTV(总交易额)约占国内货运平台总量的超六成,司机数量约占国内中重型卡车司机的20%,可以说是公路货运行业的大龙头。此次它和福佑卡车前后脚递交招股书,争抢“第一股”的名号事小,更重要的是二者在二级市场的短兵相接,或将决定下半场的竞争格局。

/ 01 /规模PK交易深度,谁的生意更值钱?

很长时间里,国内货运赛道一直处于行业分散、效率低下的状态。在线下物流园里,货运司机尝试寻找更多货主和货源,以最大程度降低空驶率;货主则希望找到靠谱的货运司机。司机和货主之间的信息不对称,给了货运中介以发展空间。

而互联网的加入,则让货运中介有了新的形态。不论是满帮集团还是福佑卡车,其发展过程中的核心商业逻辑,都是通过互联网方式解决车货匹配问题,但二者的商业化路线却相当不同。

为了了解满帮的财务情况,很有必要将其和竞争对手福佑卡车放在一起对比。

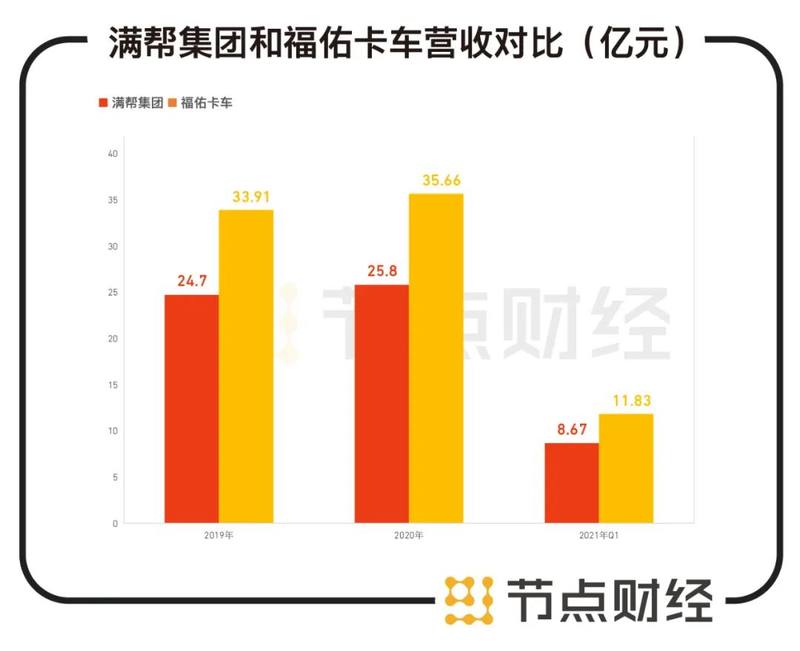

从营收来看,两家公司都处于快速增长阶段,不过不论在收入体量和增速方面,福佑卡车的优势更为明显一些。招股书显示,2020年,满帮集团和福佑卡车的营收分别为25.8亿元和35.7亿元。2020年Q1,福佑卡车的营收为11.83亿元,同比增长76.1%;满帮营收为8.67亿元,同比增长97.7%。

数据来源:公司招股书、wind

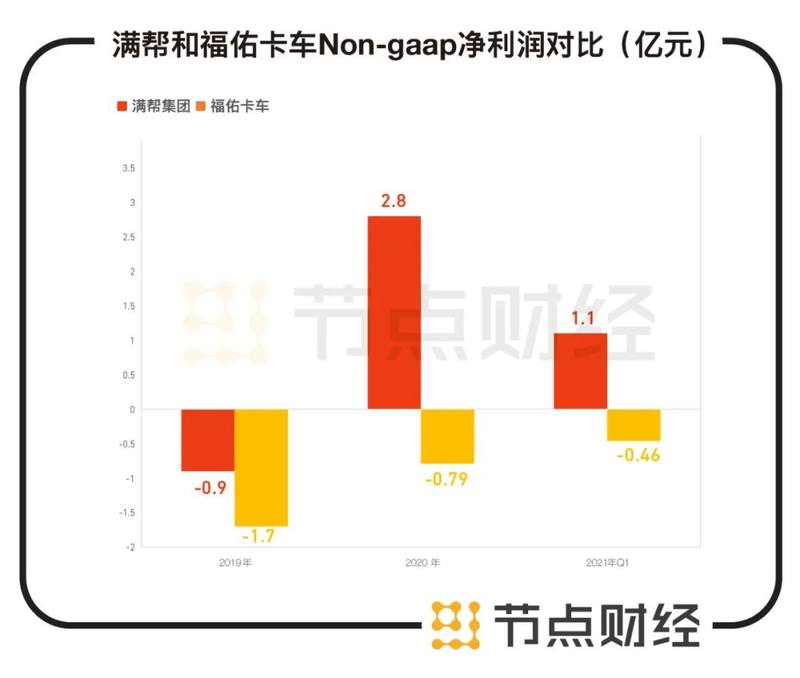

不过,在盈利能力方面,满帮则明显高于福佑卡车。招股书显示,基于非美国通用会计准则(Non-GAAP),满帮集团2020年的净利润为2.8亿元,已经扭亏为盈;2021年Q1净利润继续同比大增324%至1.1亿元。而福佑卡车目前还处于亏损状态。

数据来源:公司招股书、wind

值得注意的是,两家公司的毛利率水平差距甚远。招股书显示,2019年和2020年,满帮集团的毛利率分别为44%和49%,而福佑卡车则分别为-0.3%和3%。

为何净利润和毛利率有如此差异?主要还是归因于二者的商业模式不同。同样都是货运平台,同样为司机和发货人提供货运匹配服务,满帮集团的模式更倾向于信息撮合,而福佑卡车则属于交易服务平台。

如果拿房产中介行业来类比,满帮平台模式更类似于房产信息平台58同城,供需两端在平台上发布信息、自行交易,平台不参与其中的定价、物流交付等环节。而福佑卡车更类似于贝壳模式,走的是交易服务平台的路子,这意味着平台深入参与货主与司机的交易、把控交易流程,主要方式是通过算法给运单定价、分配订单。

正如近期华尔街日报的文章所言,满帮要做的工作更像是“中介线上化”,而福佑卡车则想要“替代中介”。前者作为信息撮合平台,沿循的是流量逻辑,优势在于模式较轻、投入成本较低,毛利率较大,随之而来的是规模快速增长。后者为了在定价、订单和调度等诸多环节深入参与供需两端,技术等成本项更多,结果就是影响毛利率水平。

不过,流量模式虽然为满帮带来了更快速的规模增长,但也带来了更大的营业成本。招股书显示,2021年1-3月,满帮主营业务成本为4.13亿元,同比增长117.6%;营销费用1.7亿元,同比增长107%;一般及行政开支为3.22亿元,同比增长88.1%。

从上述经营数据可以看出,在净利润和毛利率等指标方面,满帮相比福佑卡车更有优势。但从福佑卡车号称自身“科技感”更强,也有市场观点认为这会让其在数字化变革时代有更多增长想象空间。从当下情况来看,两家公司的发展可以说是各有所长,一个胜在规模,一个胜在交易深度。下个阶段究竟会决出胜负,还是殊途同归,有待观望。

/ 02 /规模的双刃剑

满帮集团由运满满和货车帮合并而来,被称为“货运版滴滴”、“货运版58同城”等。

满帮合并之前,国内“货运+互联网”行业和网约车赛道类似,也经历过“百家大战”阶段。资本涌入下,头部企业卷入烧钱大战。期间,“小鱼们”倒下,“大鱼们”则打得难分难解。随后,行业基本上维持“三国割据”格局:运满满、货车帮和福佑卡车的市场占有率基本排在前三名。

2017 年 11 月,考虑到有必要停止无意义的烧钱补贴和恶性竞争,曾经撮合了快的和滴滴合并的投资人王刚,通过四处沟通协调,也促成了运满满和货车帮的合并,中国最大的跨城货运中介平台满帮由此诞生。

合并后,满帮集团继续受到资本青睐,三年内获得的融资接近46 亿美元。2020 年 11 月,满帮集团完成了上市前最后一轮约 17 亿美元的融资,当时有报道称其估值已经超过 120 亿美元。

在资本和较轻的商业模式的助力下,满帮的规模迎来快速增长。招股书显示,截至2020年底,满帮业务覆盖全国超过300座城市,线路覆盖超过10万条。2020年满帮的GTV达1738亿元,约占我国数字货运平台总量的超六成,共计280万卡车司机在平台上完成货运订单,约占国内中重型卡车司机的20%。截至2021年3月底,福佑卡车平台上注册的承运司机约有90.6万名,超过58.1万名司机完成订单,已累计交付320万件货物。

受新冠疫情复苏提振,2021年Q1,满帮业务再次迎来增长:GTV同比大增108%至515亿元;MAUs(月活跃用户数)同比增长67%至122万,订单量同比增长170%至2210万。2021年3月,满帮平台货主MAUs(月活跃用户数)达到140万。

不过,令人奇怪的是,明明业务量远高于福佑卡车,满帮的收入规模为何却不如后者?

节点财经认为,这主要和企业的业务结构和定价模式等有关。福佑卡车主要服务于大客户,依托的是平台机器报价,定价体系比较稳定;而满帮的客户更多元,既向货主收取会员费和交易佣金,也向卡车司机收取服务佣金以及提供融资和保险服务等增值服务等,定价主要托运方与承运方的自主议价。

从营收结构来看,满帮的收入主要来自货运匹配的经纪收入、会员收入以及附加的信贷、保险等增值服务。货运经纪服务收入是满帮的营收支柱,2019年和2020年占比均超过一半,到2021年Q1,货运经纪服务收入同比增长135.9%至4.46亿元,在营收中的占比依然为51%。期间,其增值服务收入为1.72亿元,同比增长26.5%;向卡车司机收取的运输订单佣金达8550万元。

在多数时候,供需双方更大的自主谈判权有利于供方通过低价方式获得需方青睐,促使交易达成。这也是满帮业务量更多,但收入更少的原因。但在近两年行业整体运力过剩、司机过度竞争的趋势下,自主议价模式开始出现一些问题。

2018年下半年,我国颁布《推进运输结构调整三年行动计划(2018-2020年)》,该计划提出2020年全国水路货运量将增加5亿吨,沿海港口大宗货物公路运输量将减少4.4亿吨的目标,希望通过货运行业“公转铁、公转水”实现运输结构优化,货运行业因此迎来新转型。

运力过剩首先导致国内公路干线物流运费持续走低。随之而来的,是货运司机的收入陷入低迷。

从运力端角度来看,供需不平衡导致运费下降,货运司机报酬进一步减少,或对平台心生不满;从平台角度来说,货运司机收入下降,也或将更难承担平台提供的保险、ETC、金融等增值服务,给平台带来更大增长压力。招股书显示,2020年,满帮的增值服务收入同比下降了9.9%,出现一定萎缩情况。

对此,满帮曾回应称“运费下降是社会性难题,满帮不具有定价权”。

不过,到今年5月,交通运输部、网信办等8部门联合约谈了包括满帮、货拉拉在内的10家交通运输平台企业。认为企业存在着定价机制不合理、运营规则不公平等问题,甚至指出平台部分经营行为涉嫌侵害货车司机合法权益。随后,满帮集团公开整改结果,表示将稳定货运价格,不诱导以回程货价格竞价等,且提供“运费必追”、“放空必赔”等保障措施。

这些保障司机权益的措施,是否足以应对上述问题?目前还不得而知。但较为明确的是,司机数量将很大程度上关系平台佣金及增值服务情况,这些都可能影响公司上市后的股价表现。

/ 03 /新的资本故事怎么写?

据灼识咨询(CIC)报告显示,中国拥有世界上最大的公路运输市场,2020年6万亿规模的公路运输市场总规模中,数字货运平台的GTV总额占4%,到2025年预计将增长至18%,这意味着这个庞大市场的数字化改造空间巨大。

从目前数据来看,作为干线物流领域的头部公司,满帮的公路货运规模即将触达天花板,寻找第二甚至第三增长曲线已经成为公司的重要任务。从目前的动作来看,满帮主要将眼光看向了同城货运、金融和自动驾驶等几个领域。

2020年,满帮先是收购了省省回头车,随后又在11月获得17亿美元融资后,宣布全力进军同城货运市场。

而在此前,满帮已经尝试在跨城货运之外,为货车司机提供交易电子支付、保险、贷款、电子油卡等增值服务,尝试进军金融服务领域。另外,公司还曾在自动驾驶等领域进行试水。比如,2018 年,满帮宣布与自动驾驶技术公司智加科技合作,探索自动驾驶在货运领域的商业化。

目前看来,几个新赛道的尝试都并非一帆风顺。

在同城货运领域,满帮目前可以说是对手林立。一方面,这个赛道本来就盘踞着货拉拉、快狗打车等重要玩家,其中货拉拉的市场份额一度高达50%以上。此外,新玩家的实力同样不容小觑:作为2020年上半年杀入同城货运的新兵,滴滴开启同城货运业务短短半年后就实现了 10 万日订单。

而当满帮看上了货拉拉的赛道,货拉拉也同样正在窥视其所在市场。目前,货拉拉已经推出了“货拉拉物流”,为个人和企业提供部分跨城货运服务。随着城际货运与同城货运赛道的界限逐步模糊,龙头间的战况或将愈加激烈。

而在金融服务业务方面,随着公路干线物流运费走低影响货运司机收入,同样进一步冲击了满帮的金融服务收入。而自动驾驶赛道作为一个烧钱同样猛烈的领域,短期内恐怕也很难有特别大的进展。

过去几年,满帮通过快速地业务扩张,实现了规模增长,如今已经成为行业第一梯队的公司。其龙头地位是公司IPO的重要优势,在下个阶段,公司能否借助资本市场的力量再上一层楼,或还需要修炼更多内功。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。