图片来源:图虫创意

投稿来源:深响

《论语·子路》记载,楚国的大夫沈诸梁曾向孔子请教怎样管理政事,孔子回答:“近者悦,远者来。”意思是主政者如果能使近处的人受到好处而高兴,那么远方的人闻风就会前来投奔。

大约2500年后,华润集团董事长宁高宁从深圳北上,调任中粮集团董事长。一手打造华润“万象城”品牌的宁高宁受到《论语》的启发,将中粮集团旗下新开拓的地产业务板块取名为“大悦城”。

2007年底,第一家大悦城即北京西单大悦城宣布开业,首年便实现盈利。2009年,中粮集团联手厚朴投资,斥资61亿港元入股蒙牛乳业,刷新中国食品行业的最大买卖金额纪录,成为蒙牛的第一大股东。“大悦城之父”宁高宁意气风发,他在收购蒙牛股份的次年放出豪言称:

“10年内将开出20个大悦城”。

10年如过隙白驹。宁高宁早已于2016年初离任中粮集团董事长一职,“开出20个大悦城”的豪言亦是落空。

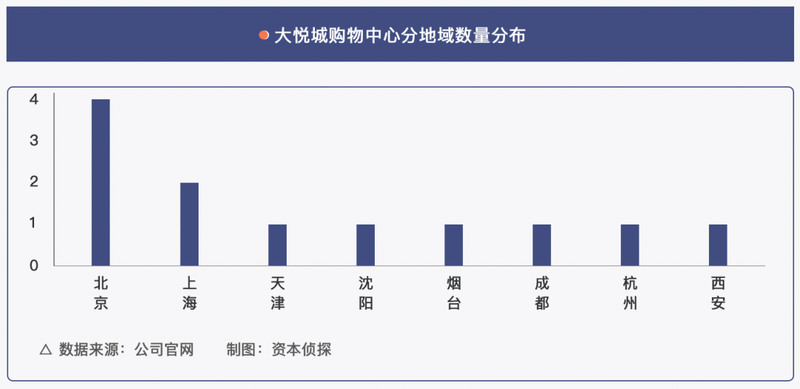

截至2020年底,公司分别在北京、上海、天津等8个城市持有10个大悦城购物中心,以及大悦春风里、祥云小镇这两个和大悦城名称略有差异但属于同系列的商业地产。即使将通过轻资产模式运营的3个大悦城计算在内,中粮集团旗下的大悦城数量合计为15个,不仅没能达成10年前设定的目标,与万达、龙湖等公司每年新增10-20家购物中心的速度相比,更是难望项背。

官网信息显示,截至2019年底,万达商管已在全国开业多达323座万达广场。而从重庆起家的龙湖地产,仅在2020年一年间就有10个天街宣布开门迎客。

2020年财报显示,大悦城地产有限公司(00207.HK,以下简称“大悦城”)全年完成营业收入141.1亿元,同比增长36.5%;投资物业租金及相关服务收入总额约为35.9亿元,同比下降17.4%;其中大悦城租金收入为23.8亿元,同比下降22.3%;归母净利润为11.0亿元,同比下降32.5%。财报发布前夕的3月15日,大悦城董事长周政宣布辞职。

业绩承压、高管离任;十年前赞誉加身,十年后光环消退。回首过往,大悦城是如何成长起来的?公司核心的竞争优势和劣势分别是什么?放眼未来,大悦城又该如何自救?

踩中时代节点

一般来说,商业地产是指作为商业用途的地产,以盈利为目的,区别于以居住功能为主的住宅地产。作为商品流通的基础设施,商业地产主要用来满足人们的购物、办公和商务需求,它要求所在地段具备丰富的人流和较强的辐射能力,收益的获取以租金收入和资产增值为主。

我国商业地产起步于上世纪90年代初,最早在北京、上海等中心城市出现成规模的百货店,并逐步扩展到二三线中小城市。90年代中期,人们在百货店的基础上将餐饮、娱乐等业态引入, 购物中心得以形成。

进入21世纪后,商业地产开发投资明显提速,连续多年保持高位。2010年,《关于坚决遏制部分城市房价过快上涨的通知》(“新国十条”)发布,房地产调控收紧,但由于商业地产处于调控的真空区域,投资规模继续快速增长。此后,由于商业地产价格涨幅远低于住宅,加上前期过度投资导致库存累积,商业地产开发投资趋冷。尤其是2015年至今,商业地产投资增速放缓并进入负增长状态。

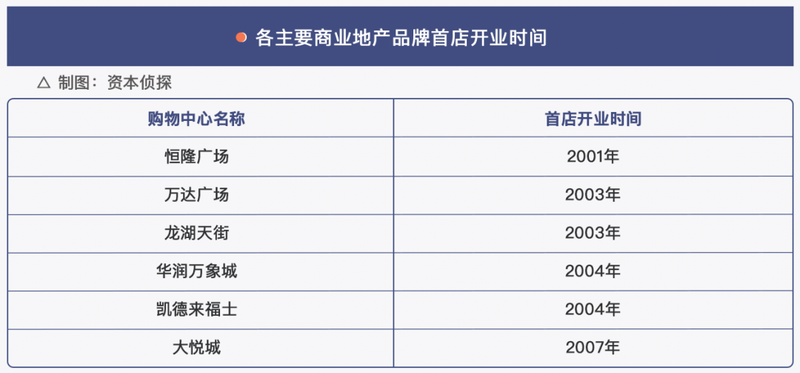

正所谓“没有成功的企业,只有时代的企业”,企业的发展壮大与时代背景息息相关。国内前几大商业地产品牌均建立在21世纪初,他们正好赶上了商业地产开发投资的快速发展阶段,迅速成长为巨人。大悦城品牌的建立比恒隆、万达等要晚上几年,但同样踩中了商业地产黄金发展期的时代节点。

2007年底,西单大悦城开业,成为人们口中“北京第一个真正的主题购物中心”。2010年前后,大悦城在北京、天津、上海等地的几家购物中心相继开业,那时的城镇居民收入和GDP增速均保持高位,人口向中心城市加速流入,消费升级大潮汹涌而至,西单大悦城的项目回报率连续多年保持在20%以上。

而对于母公司中粮集团而言,商业地产可以满足人们的日常消费需求,具有抗周期属性,借助大悦城品牌布局商业地产业务,有利于中粮集团第二增长曲线的形成,提升综合利润率。

翻开大悦城母公司大悦城控股的2020年财报会发现:与商业地产相关的“投资物业及相关服务”的毛利率达61.55%,明显比“商品房销售及一级土地开发”27.76%的毛利率高出一大截。

在选址方面,大悦城较为严格,一般不进入低线城市,目前仅在北京、上海等8个城市落地,且购物中心往往选址在城市的核心商圈,紧邻地铁等交通枢纽,以吸引足够大的客流量。

这与业内头部企业的做法差异较大。如万达商管旗下有300多座万达广场,遍布国内各个省市;龙湖在全国11座城市开业49个商场;新城控股旗下的商业地产项目更是集中分布在低线城市。截止2020年底,新城控股已开业的92个吾悦广场中,落在一线城市的仅有上海青浦吾悦广场一个项目。

选址严格直接制约了大悦城的规模。在商业地产的一众玩家中,大悦城属于头部房企中的第二梯队。在营收规模、资管路径和营收手段等方面,大悦城与同行业内的华润、龙湖、凯德等相比,差距明显。

不过,克制的扩张步伐也在很大程度上为大悦城避免了债务风险。过去数年,商业地产受电商冲击较大,导致出租率下降,租金回报低,部分区域的商业地产销售价格甚至低于住宅,这也给万达等此前扩张速度过快的企业造成压力。

2020年8月,央行和住建部联合发布“三道红线”房企融资新规,从负债端对房企作出约束,并将逐步扩大适用范围。总体来看,大悦城的资产负债表较为健康。财报显示,截至2020年底,大悦城净负债率为34.7%,剔除预收款后的资产负债率为53.0%,非受限现金短债比为1.90,“三道红线”指标位于财务最健康的绿档。

注重精细化运营

与住宅地产不同,商业地产不是“一锤子买卖”,运营商能够通过持有物业持续收取租金。与住宅地产单向服务购房者不同,商业地产要双向服务品牌商和消费者,通过吸引更大客流进场消费、提升品牌商的承租能力以收取更高租金,对运营能力要求更高。

业内共识是,大悦城最大的竞争优势在于精细化运营服务水平。相比于其他房企,大悦城瞄准18-35岁的年轻中产阶层,力图通过提升C端服务数字化水平,开发这部分客群的价值。

在商业地产的核心要素中,“人”、“货”、“场”分别对应运营商、品牌商和消费者,针对三者的数字化则分别为内部管理数字化、商户服务数字化和C端服务数字化。

来源:克而瑞地产研究中心

C端服务数字化具体是指,按照消费者的消费行为路径,商业地产运营商围绕售前感知、到访游逛、消费支付和离店售后四大环节,为消费者提供智慧化服务与营销。根据大悦城商管中心CIO张灿2020年9月向媒体提供的数据,大悦城全国注册会员数量达到890万人。

购物中心每天会产生海量的运营消费数据,如何处理数据以便做出及时有效的分析,最终促进品牌商营业收入的增加,成为各家商业地产比拼的关键能力。

以上海静安大悦城为例,2017年-2019年的三年间,通过社交裂变的方式促进会员拉新,静安大悦城共积累会员数超过100万,会员最高单日消费占比达78%,付费会员人均消费贡献为普通会员的3.7倍。

静安大悦城还将消费者的性别、工作、收入、到访频次、购物喜好等整理成顾客标签,依据标签把活跃会员划分为六大客群,并针对各自特点开展精准营销,将购物中心的活动转化率由2%提升至6.2%,提升相应品牌商销售额50%-200%。

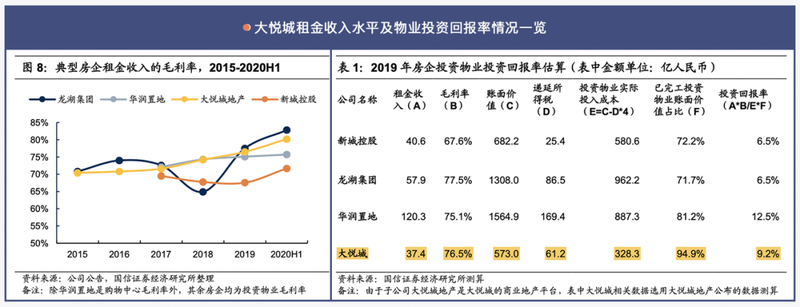

从结果来看,大悦城的运营能力受到了品牌商的认可。财报显示,大悦城旗下购物中心2020年全年的平均出租率达93.9%。国信证券研报显示,2019年,在租金收入毛利率上,大悦城优于华润置地和新城控股,投资物业的回报率也领先新城控股和龙湖集团近3个百分点。

在营业坪效方面,大悦城整体保持着较高水平,但不同项目间的差距较大。根据中国购物中心网的数据,2019年,西单大悦城保持着约3.5万元/年的最高坪效,这在全国范围内的购物中心中属于顶级;北京朝阳大悦城和天津南开大悦城的营业坪效也接近2万元/年,而沈阳、成都、烟台等地购物中心的营业坪效则在1万元/年上下,仍有较大的提升空间。

从重资产到轻重并举

商业地产领域里的玩家众多,民企万达商管一度是头名,现如今已被央企华润取代。2015年,万达在业内首提"轻资产"战略,彼时王健林表示,“5年以后,万达广场将没有重资产项目,完全轻资产化。”

对于当时正在寻求缓解债务压力的万达来说,转型轻资产是一条不得不走的路。但轻资产模式也并非百利无害,如果不再新增自持项目,就会导致房企无法使用开发贷等方式获取银行贷款,不利于改善公司的资金状况,此外企业也无法享受商业地产随时间增值带来的收益。

正因如此,大悦城并没有完全照抄万达的作业,而是走出了一条折中道路——轻重并举。

2016年10月,大悦城宣布,公司正式提出"轻重并举"的大资产管理战略,由开发运营商向资产管理商转型。时任董事长周政表示,大悦城将借助资本的力量加速扩张,主要通过存量和新开发相结合,两者占比各一半,未来也许会更多通过并购获得项目。

“轻重并举”的开发模式注重对于存量项目的更新和运营。这个模式成立的原因在于,一些早期过时的商场占据着较好的地理位置,但缺乏改造能力,面临经营困境。如果房企可以激活这些存量项目,实现客流和销售额的大幅提高,就能够带来明显的租金收入提升。

2016年12月,大悦城打造的首个轻资产大悦城——天津和平大悦城开业。这是全国范围内开业的第8家大悦城,也是2016年大悦城“轻重并举”战略实施后的首个成果。天津和平大悦城的前身是津汇百货,正式开业前历经一年的改造升级。在这个项目当中,新加坡GIC公司是出资方,大悦城输出品牌和管理能力。

业界看好大悦城以轻资产模式加速扩张规模,原因主要有三点。

首先,相比从取地开始建设购物中心,存量更新的轻资产项目能够显著缩短开发周期,帮助房企较快扩张规模。烟台、杭州、重庆、武汉等地的新建项目从开工到开业平均花费35个月,而天津、昆明、上海、西安等地的存量更新项目从获取到开业平均只需要15个月。

其次,存量更新项目可以有效利用大悦城原本具有的精细化运营能力。大悦城并非龙头房企,年销售额尚未达到千亿,在资金调用层面并不占优势,但其精细化运营能力突出,存量更新项目正好可以使这些能力得以对外输出。

最后,大悦城“慢工出细活”的开发节奏适合存量项目的特点。需要被更新的存量项目通常都有建筑结构缺陷、商业印象不佳等硬伤,需要花时间明确定位,调改周期较长。而大悦城在商业地产领域的调改经验丰富,反而有相对优势。

当然,大悦城拥抱轻资产并不意味着对原有模式的完全舍弃,其在选址方面依然苛刻。另外,存量改造项目的具体实施过程中,局部拆除和大面积停业在所难免,因此开发商面临较高的改造成本和歇业租金损失,这也对相应房企的资金调配能力构成一定挑战。

截至目前,公司通过轻资产模式,共运营天津和平大悦城、昆明大悦城以及鞍山大悦城等三个项目,同时新增在建轻资产项目2个,分别位于长沙和无锡。

“轻重并举”的开发模式仍然会是大悦城下一阶段的发展方向。业内人士表示,随着国内商业地产的发展进入新阶段,快速开发抢占市场的风口期已经过去,未来持有优质购物中心资源、具备较强运营能力的房企投资回报率提升将更为明显。

大悦城品牌创建至今已有14年,凭借对行业发展时点的把控和领先的精细化运营能力,得以在后发情况下跻身行业头部。但受制于扩张速度和资金实力,大悦城仍然面临不少成长的烦恼。尤其是2020年以来,由于宏观经济、行业格局演化、疫情等多方面因素,原本光环加身的大悦城发展遇阻,业绩表现落后于行业头部。

在港股市场上,大悦城的表现也不尽人意,近期股价处于每股0.5港元左右的低位,已经来到需要做出变革的时刻。

在前不久举行的业绩说明会上,大悦城新任管理层表示,2021年公司将迎来苏州大悦春风里、长沙大悦城、北京槐新大悦春风里、重庆大悦城、武汉大悦城、青岛即墨祥云小镇等6个项目的集中开业。

一年之内多个新项目开业,无疑将对大悦城的运营管理能力形成考验。与此同时,疫情造成的影响还未完全消退,商业地产行业或将面临新一轮变革。大悦城在财报中表示,疫情带来的消费习惯改变仍在影响着行业的发展,自有品牌与直营店体量将逐步提升,网红店铺、首店经济更受关注,数字化技术将进一步广泛使用,社群运营更加重要。

对此,公司将以财务回报为管理导向,提升管理效能,加强精细管控。品牌推广方面,大悦城产品线将以原创IP体系推动青年潮流内容与细分客群的联结,在打造青年文化地标的同时,实现客流和销售额之间的转换。

目标和方法均已明确,接下来考验的,将是大悦城的执行力。