图片来源:图虫创意

投稿来源:港股研究社

近期,中概股纷纷发布年度业绩报告,作为“短视频营销第一股”的云想科技,也于3月31号发布了上市后的首份年报。

果不其然站的高望得远,身处短视频的风口,云想科技取得了较为不错的“成绩单”。财报显示,2020年云想科技营收、净利均实现同比增长。

作为“短视频营销第一股”的上市初就备受资本市场关注,回顾云想科技上市初的股价走势能够发现,上市首日云想科技股价一度涨幅突破30%,截止当日收盘,涨幅突破16.33%。

作为短视频营销的赛道玩家云想科技上市后的表现如何?财报中又给我们透露出哪些“喜与忧”?

营收乘上短视频东风,增速却处下行通道

作为国内提供在线营销解决方案的供应商,云想科技营收实现近一步增长。

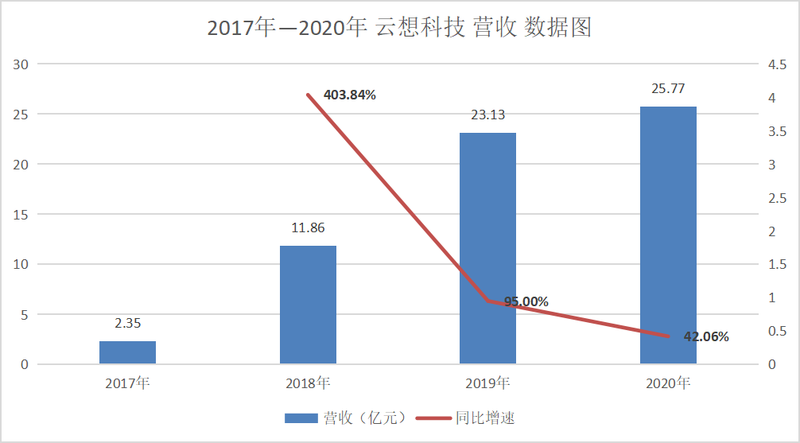

财报显示,2020年营收达到25.77亿元,同比增长11.41%。这主要受益于主营业务线上营销解决方案业务继续发挥“顶梁柱”作用,贡献了99%的营收,2020年实现收入为25.66亿元,同比增长12%。

再者,内容制作能力增强,为云想科技的营收进一步奠定基础。从财报数据来看,截至2020年底,云想科技视频制作团队每月产能已达7400条。

另一方面,作为服务于快手、字节等网络平台的云翔科技,拥有充足的客户来源为其营收提供主要动力。财报显示,云想科技直接客户由2019年的669名增至2020年的861名,年增长率为28.70%。除此之外,拥有短视频第一股的称号,也给云想科技的营收带来了一定的提振作用。

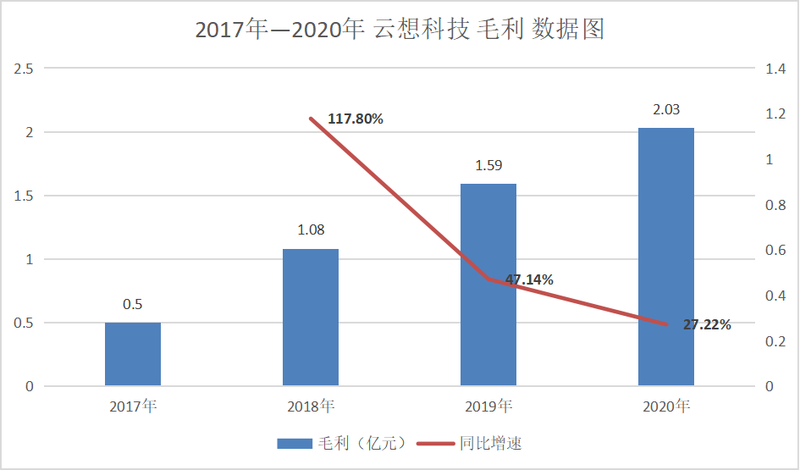

营收及业务的高增长也带来了毛利的增速,财报显示,2020年云想科技毛利达到2.03亿元,同比2019年增长27.03%。

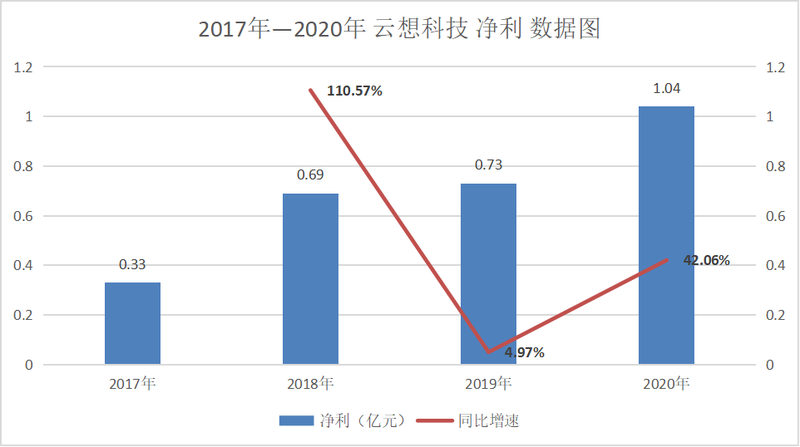

在净利润方面,云想科技本年度实现连续三年净利增长。财报数据显示,净利润为1.04亿元,同比2019年增长42.07%;经调整后的净利润达到1.46亿元,同比增长66.08%。

尽管从营收、毛利、净利体量上来看,相比2019年都有实现近一步的增长,但细看三组数据背后的增速却没有呈现出良好的状态。营收及毛利的体量增长,相比2019年的体量增长变化不大,营收有放缓趋势的出现。

并且,回顾营收增速及毛利增速近3年的变化能够发现,从2018年至2020年,两组增速一直处于下滑状态,这说明云想科技营收增长的背后,未来可能会面临盈利增速承压的问题。

相比营收、毛利,净利虽然同前者一样体量在扩大,但是从同比增速的走势来看,也是看出不够稳定。2018年至2019年增速瞬间下滑,到了2020年又急速上升,这从侧面反映出,现阶段云想科技的净利增长不稳定,受限的因素过多。未来有可能净利增速走势会如同现在一般。

从财报的基本面来看,相比2019年云想科技不管是从营收增速,还是净利上都有大幅度增长。但从三组数据背后的增速走势来看,并没有如同体量增长那般示好,皆处于下滑状态,或许这会成为云想科技日后营收增长的隐患。

但从现阶段来看,作为短视频营销的热门玩家,身处行业风口赛道,未来仍具备一定的想象力。

短视频营销蓝海凸显,云想能否借势冲击更好的市值领地?

随着短视频的涌起,诞生了抖音、快手等流量平台,同时也催生了如云想科技这类型的短视频营销服务供应商,这也让短视频营销作为最主要的商业化变现手段站在风口之上。

据艾瑞咨询数据显示,以广告收入计,中国在线营销市场规模从2015年的2185亿元增长至2019年的6464亿元。其中短视频市场份额占比快速提升,由2015年的0.1%增至2019年的15.9%,预计2024年将达到34.5%。这也就意味着在未来的一段时间里,短视频营销仍会是作为风口行业。

目前短视频营销市场仍保持较高速度增长,这也意味着云想科技的市场空间仍在保持发展。按2019年广告用户流量消耗计算,云想科技为中国第三大营销解决方案供货商,市场份额达6.3%,成为短视频营销的头部玩家。

但作为蓝海市场的短视频营销,不断有互联网玩家的加入。乐享互动作为云想科技的一大潜在竞争对手,在商业模式与云想科技大同小异。从市值上看,乐享互动要超过云想科技,截止4月1日,乐享互动市值达到74.74亿港元,而云想科技仅有55.84亿港元。

尽管云想科技处于短视频营销的蓝海之中,具备一定的发展的空间。但面对自身问题的凸显以及行业对手的竞争,仍是面临不小的压力。

在亮眼财报的背后也难掩云想科技自身问题的出现,过度依赖字节、快手、腾讯等头部平台,这些平台客户为云想科技提供超40%的订单增长,可以说,头部平台导入的大量订单,驱动了业绩的高速增长。但随着而来也是与这些头部平台产生绑定关系,与平台客户捆绑过深,一旦客户出现分发商转换或是业务危机,云想科技也不能幸免。

另外,流量平台与云想科技的关系也扑朔迷离,2020年上半年云想科技在头部平台的采购总量仅为6.68亿元,而利欧股份的投放金额高达38亿元,明显高于云想科技。

从字节、快手等头部平台来看,都有涉足SaaS服务,虽然未涉足云想科技短视频营销的领域,但从字节、快手的近期动作来看,却是有意向短视频营销方向发展。

以快手为例,4月1日,快手宣布携手齐家网打造家居短视频内容生态。这也就意味着,若抖音、快手等流量平台加大对SaaS营销业务的布局,能够预测到的是,形成平台自产自销的局面。届时平台用户只用通过平台就能将短视频分发出去,不用再经过供应商。对于作为“中间商”角色的云想科技来说,可能会直接造成大量客户的流失。

目前,云想科技的获益能力并不是很强。在商业模式上,云想科技采用的是传统的广告分销模式,通过赚取差价的方式获益。但在此过程中,平台商议价能力强,广告主又有多个中间商选择,云想科技的话语权不高,这也导致云想科技的议价能力不强。

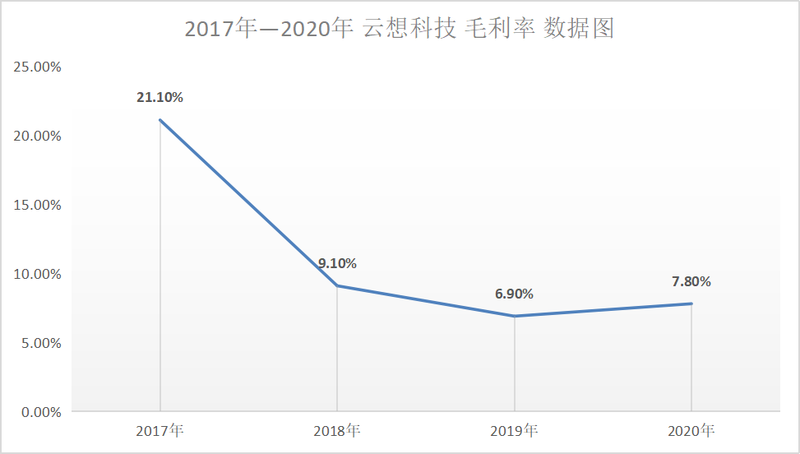

从毛利率中也能够发现,2017至2019年,云想科技的毛利率都处在逐渐下滑的状态。虽然2020年毛利率上升到7.88%,但也不及同期乐享互动的毛利率,财报显示,2020年乐享互动毛利率为32.68%。

总的来看,云想科技2020年财报是喜忧参半,营收净利的增长以及用户数据的猛增是一大亮点,但营收增速以及毛利增速均处于下滑状态,却是能反映出其盈利增速承压的问题。议价能力较弱以及过度依赖头部平台,或是影响云想科技盈利的重要因素。如何解决现阶段存在的诟病,或许是云想科技下一季度业绩增长的关键点,港股研究社也将持续跟进。