投稿来源:美股研究社

特卖是一座岛,给了唯品会在电商红海中立足的土地,却也让它困在这座孤岛之中!

北京时间2月25日,唯品会发布2020年第四季度财报。虽然Q4季度营收达到358亿人民币,同比增长22%,但是受毛利率下滑影响,财报发布当天唯品会股价上涨2.5%。截至目前,唯品会每股37.32美元,总市值为253.28亿美元。

(图片来源:富途牛牛)

从业绩来看,唯品会的营收实现一定增长,并且连续实现盈利,从基本面来看算是一家不错的公司。但在资本市场,一味只顾赚钱的企业却很难俘获更多投资者的芳心,未来的成长空间或许更是投资者们所看重的。

此前,唯品会长期为外界诟病的是其“特卖”的商业模式,“特卖”模式虽然为唯品会赢得在电商发展的一席之地,但是目前其的增长空间并不明朗,这也成为了唯品会战略决策必须考虑的一环。透过分析其最新一个季度财报,或许我们可以更客观地看待唯品会的基本面难以打动投资者的原因。

节流扩大利润,亮眼成绩难掩“尴尬”

财报显示,2020年第四季度,唯品会实现营收358亿元,同比增长22%,净利润26亿元,同比增长33.4%。全年净收入为1019亿元,净利润为68亿元。从营收、利润、用户增长上来看,唯品会的表现还是可圈可点。

尤其是在净利润上,唯品会以节流减少成本的方式挤压出的利润空间,但这使得唯品会的毛利率有所下降,虽然节流的方法能够使得唯品会业绩好看些,但是这不能从根本上解决问题。

自疫情稳定后从20Q1季度开始唯品会的用户人数逐渐攀升,Q4季度总活跃用户数也从第三季度的3880万上升到5300万,环比增长36.6%。在总订单量上达到2.273亿件环比增长31.5%,GMV创造了593亿元,同比增长24.6%。

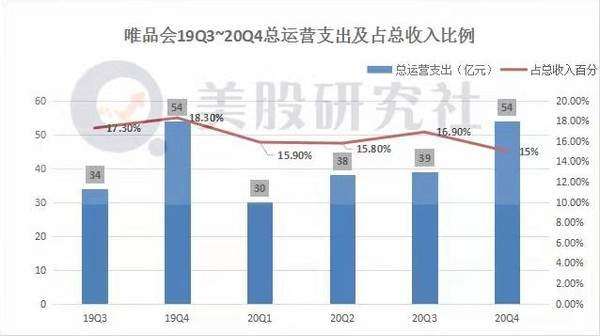

在开支方面,总运营费用占总收入比例达到本年度最低,唯品会降低运营开支的做法不是这个季度才开始的,早在2019年唯品会就终止了旗下自营品骏快递的所有业务,配送委托于顺丰快递,配送费用逐步下降,在20Q4季度为22亿元,从占总收入的7%下降到6.1%。

同时在技术内容支出和管理费用都有所下降,2020年Q4季度分别同比下降了24.8%和23.5%。这使得第四季度总运营支出为54亿人民币,占总收入15%,低于前三季度。

虽说这种方式虽然帮助唯品会获得了利润增长,但是在毛利率上却出现的下滑的情况,2020年全年的毛利率为20.9%,而2019年的毛利率22.2%。

这种会省钱的企业在市场上并不少见,虽然目前盈利能力上有不错的表现,但市场上依旧对唯品会的“特卖”模式颇有质疑。尤其是在去年爆出特卖商家在平台上二选一的报道,唯品会又陷入不正当竞争的怪圈。

2021年2月8日,市场监管总局依法因不正当竞争对唯品会做出行政处罚,处罚金额300万元。唯品会要求商家不得与爱库存继续合作,在唯品会和爱库存之间二选一。

这说明唯品会已处于失速发展的焦虑之中,特别是目前中国互联网电商用户从增量向存量发展,电商行业逐渐进入用户存量竞争的时代,供应链将成为决定电商平台竞争力的关键,唯品会的“特卖”优势逐渐削弱的情况下,唯品会如何靠“特卖”继续“品”下去将成为唯品会的难题。

生存空间不等于增长空间,“特卖”模式的天花板

在特卖领域,美国塔吉特一家高级商店折扣店,和唯品会一样有高端特卖百货商场,但塔吉特更加注重企业自身独立性的打造。

在价格上,没有一味地迎合低价消费的心理,塔吉特没有品牌促销,而是时尚与平价相结合。正是如此,才与沃尔玛的天天平价形成差异化竞争,这种差异化也是它可以在巨头竞争压力下成为美国第四大零售商的原因。截止目前塔吉特股价为183.44美元,总市值达到918.62亿美元。

而唯品会成为了品牌供应链的衍生品,为知名品牌处理尾货,解决供应链中的存在的牛鞭效应的平台。虽然唯品会成为尾货品类上的强势平台。但尾货资源也成为了制约唯品会发展的重要因素。

一、特卖模式容易复制。

首先,天猫、东京等平台相继相继开设特卖专场,天猫开设品牌特卖;京东有京东闪购;1号店有1号闪购;当当网有尾品汇,其次,爱库存、蜂享家等以微商带货小B端的模式对唯品会产生冲击。最后同样作为垂直电商平台的聚美优品进一步挤压“特卖”市场空间。

它们的加入进一步加剧了唯品会的营销投入,据锌财经报道,据业内人士投入,阿里、京东和拼多多的获客成本在60元、60元、20元左右,而唯品会的获客成本平均在160元左右。

二、C2M模式对唯品会而言将是一颗重磅炸弹。

正如上文所言,供应链将是决胜未来的关键一招。C2M将用户与品牌商直接连接在一起,目前淘宝、京东、苏宁、拼多多争先搭建C2M电商模式,它们借助亿级消费行为数据以及海量大数据进行用户画像,为工厂提供有效的定价和产品开发。一方面可以在库存及管理方面提高效能,另一方面又可以减少库存压力。

如此的话各大品牌商对于库存的掌控力越来越强,库存风险将越来越低,最终产生的滞销尾货就越少。而唯品会特卖的“长尾”优势将逐渐减弱。

三、品牌“特卖”最终伤害的是品牌本身。

品牌商也不愿意低价出售,对品牌商来说唯品会以低价的方式帮助出售产品,表面上是繁华景象,但是容易让消费者形成低价依赖,降低对品牌的认知。这也就是为什么像耐克、阿迪达斯等高端品牌会严格的控制销售比例,即使在疫情期间,也不会降价销售,甚至会反向涨价。

总而言之,“特卖”成就了唯品会,也束缚了唯品会,唯品会若想突围必须找出新的故事,其实唯品会也围绕库存进行了多元尝试。

多元“开源”折戬,唯品会难走出“出圈”困境

唯品会发展失速的焦虑正逐渐凸现,过去的几年唯品会一直在尝试出圈,试图打破特卖边界来获得新的增长点。

首先,唯品会是将重心放在“特卖”上的,只是在“特卖”这座孤岛四周修建堤坝,通过线上线下结合,构建“特卖”生态。

从2019年开始,唯品会就开始大规模的收购线下奥特莱斯,希望通过线上线下的重购获得“开源点”,截止到2019年末,唯品会已经拥有了300家线下店和200家唯品仓。在2020年7月,唯品会就收购了5个欧特莱斯广场,和5个规划建设的山山商业。

但是线下布局使得唯品会的轻资产变重,目前唯品会的线下布局没有给唯品会带来新的增长点,,线下只是对线上的补充,没有带来实现真正的增长,线下能否吸引新的客源,反哺线上,还有待时间考验。

在构建线下壁垒的同时,唯品会也希望通过电商直播的风口获得新的增长空间,唯品会创始人兼CEO沈亚在2020年一季度财报电话会议中表示,唯品会在尝试去直播,准备要加大投入,希望把更多用户吸引过来。

但是,唯品会直播业务起步晚,淘宝、抖音、快手在已经建立起直播壁垒,据艾瑞咨询数据显示淘宝将以5000亿GMV处于直播电商龙头位置,快手、抖音随后,直播电商的头部格局已经确定,行业内马太效应显著,此时唯品会才开始布局电商直播似乎有些太晚。

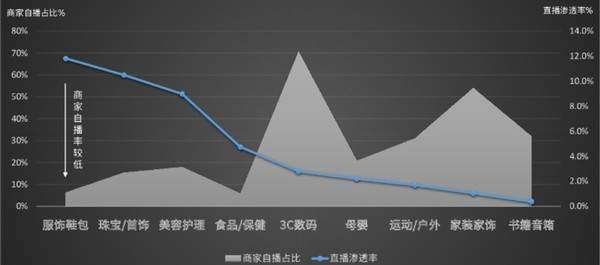

更为严重的是,据ECdataway数据威《2020直播电商新经济报告》显示,在行业直播渗透率中服饰鞋包、珠宝首饰、美容护理排在前三,而此类产品正是唯品会的主力战场,唯品会只能眼睁睁的看着电商直播不断的抢走自己的订单。

言而总之,做出多元尝试是唯品会的一道必选题,然而在多元开源方面唯品会没有达到预期的效果,结合近几年的业绩可以看出多元化业务不仅没有为其带来新的增长,反而让营收几度放缓,毛利率有所下降。虽然在节流方面做得不错,但还不能俘获资本家的芳心。留给唯品会的将是一道难解的方程式。