投稿来源:异观财经

今年10月,游戏直播领域的头部玩家虎牙和斗鱼,在腾讯牵头下,合并终于尘埃落定,预计2021年上半年完成合并,具体何时完成后续交割,最终时间表尚未出来。

当前,合并进展情况如何?合并后游戏直播领域将发生哪些变化?公司合并后,虎牙和斗鱼谁主导?两家公司的创始人、高管团队如何调整和分工?这一系列的问题都引发业界的关注。

头部游戏主播2家平台打通,运营成本将砍半?

北京时间11月12日,腾讯控股(00700.HK)发布了截至2020年9月30日止第三季未经审计综合业绩。财报显示,腾讯控股第三季总收入1254.47亿元人民币,同比增长29%;净利润(非国际财务报告准则下公司权益持有人应占盈利)为323.03亿元人民币,同比增长32%。

报告期内,腾讯网络游戏收入增长45%至698.02亿元,占总收入的55.6%。毋庸置疑,游戏是腾讯的重心,游戏业务是腾讯最大的“现金牛”业务。

腾讯财报显示,2020年年第三季,智能手机游戏收入总额(包括归属于我们社交网络业务的智能手机游戏收入)及个人电脑客户端游戏收入分别为人民币 391.73 亿元及人民币 116.31 亿元。

需要注意的是,从2020年第二季开始,腾讯开始合并虎牙财务数据。腾讯第三季度社交网络收入增长29%至人民币83.80亿元。该项增长反映来自虎牙直播服务、视频会员服务及音乐会员服务等数字内容服务以及游戏虚拟道具销售的收入贡献。

根据11日虎牙公布的财务数据显示,虎牙2020年Q3总收入为28.2亿元,额同比增长24.3%;虎牙的Non-GAAP净利润为3.61亿元,同比增长75%。

斗鱼和虎牙在同一天发布的财报,综合两家财报数据来看,虎牙和斗鱼的营收、净利润和月活用户都保持了增长。

虎牙和斗鱼的营收来源也比较相似。主要是直播收入、广告和其他收入。直播收入是两家直播平台的主要收入来源,营收占比都在90%以上。

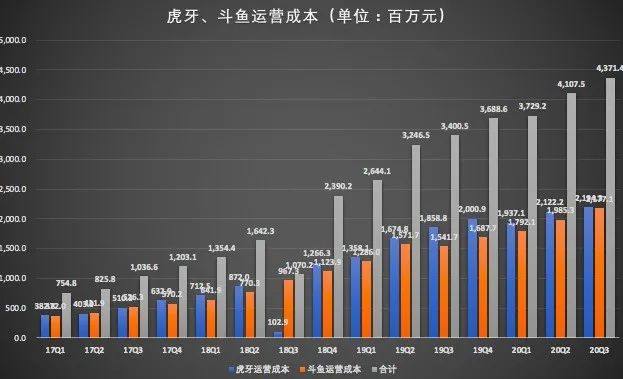

合并前的行业竞争,让各家平台的营业成本居高不下。花重金签约大主播是游戏直播平台跑马圈地的主要竞争策略。以往在斗鱼和虎牙争夺游戏直播“一哥”之时,对头部主播的争抢,是导致内容成本高企的主要原因。

(数据来源:虎牙、斗鱼财报)

从上图可以看出,虎牙和斗鱼的运营成本在持续增加。运营成本的增加主要是由于收益分成费用和内容成本费用以及人员成本的增加所致。

我们在看虎牙和斗鱼两家的收益分成费用和内容成本相关费用的情况。

(数据来源:虎牙、斗鱼财报)

从上图看出,两家平台在收益分成和内容成本上的支出非常接近,且每个季度都呈现一定的增长。

虎牙和斗鱼完成合并后,头部主播的议价空间相对受限,未来在成本方面的投入会有所减少和降低。此外,合并之后,双方在游戏版权和赛事转播权方面的竞争投入也将大幅降低。

虎牙和斗鱼合并完成后,2家平台在游戏主播、游戏版权和赛事版权的竞争将不复存在,二者更多是协同发展。假设虎牙和斗鱼完成合并后,2家平台资源打通,游戏主播可以2家平台开播,游戏和赛事版权不再是某一平台“独播”,那么版权和主播收益分成的成本支出将大大降低。

有业内人士向异观财经表示,“合并完成后,一旦虎牙和斗鱼平台资源打通,游戏主播签约和版权费用砍半也是很有可能的。

虎牙和斗鱼合并后,两者在游戏直播领域的市场份额接近80%,成为游戏直播领域的“绝对头部”,因此在主播签约和内容版权获取方面,将更加具备“话语权”,游戏主播成本控制以及版权内容获取成本降低,有助于推动平台的持续盈利。

快手和B站也入围游戏直播赛道,但各家的战略重点有所不同。虎牙与斗鱼合并后的新公司,拥有英雄联盟、王者荣耀、DOTA2等各种优质内容版权,版权优势明显领先快手和B站。

合并加速,虎牙和斗鱼“暗战确权”?

虽说虎牙和斗鱼合并终于尘埃落定,但最终各项事项的交割时间尚未确定。

11日晚间,虎牙和斗鱼发布宣布合并后的首份财报。在财报中,虎牙和斗鱼都提到了双方合并的的进展情况。

目前,虎牙已向美国证券交易委员会提交了F-4表格。该表格中详细披露了斗鱼和虎牙的合并的背景及相关细节,比如作为交易的主要推动者,腾讯认为,斗鱼和虎牙的合并将创造双方运营和财务的协同效应,包括双方可以在更大的用户群体上运营直播内容,以应对来自其他在线视频服务(包括短视频平台)的竞争压力。

斗鱼管理层在电话会议上表示,11月11日早上斗鱼已经向SEC(美国证券交易委员会)递交了私有化退市的申报文件,在等待批准。等SEC批准生效之后,斗鱼将会举行特别股东大会,对此项合并进行投票表决,目前还没有具体的后续交割完成时间表。

虎牙和斗鱼谁将主导合并后的新公司,还是得大家长腾讯说了算。因此,在最终完成合并前,虎牙和斗鱼都会考虑在腾讯面前有好的表现,而最关键的还是要看两家的业绩和运营能力,两者或将暗中较量,确保在合并后的新公司中具备主导权,通过虎牙和斗鱼两家公司的财务数据,或许能洞察一二。

首先,两家公司的营收规模接近,虎牙的赚钱能力优于斗鱼。

虎牙财报显示,2020年第三季度,虎牙总营收28.15亿元,较去年同期的22.65亿元,增长24.3%;斗鱼财报数据显示,2020年第三季度,斗鱼总营收25.45亿元,较去年同期的18.59亿元,增长37%。两者在营收规模上相差并不大,虎牙营收规模稍领先斗鱼,然而斗鱼季度营收同比增速略高于虎牙。

净利润方面,虎牙2020年第三季度Non-GAAP净利润为3.61亿元,同比增长75%。斗鱼2020年第三季度,调整后的净利润为9872万元。虎牙的赚钱能力优于斗鱼。

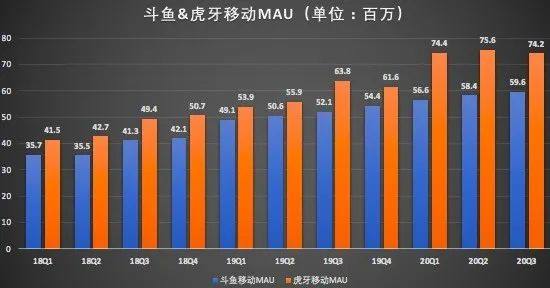

其次,用户运营方面,斗鱼平均MAU规模大于虎牙,移动端MAU虎牙规模大于斗鱼。

2020年新冠疫情的突发,带动了直播行业用户的活跃度。各种视频、直播类平台用户大规模增长,然而在疫情期间,虎牙和斗鱼平台的月活用户规模增速却出现了放缓的趋势,说明游戏直播行业的用户规模已触及天花板,接近饱和。

虎牙最新财报数据显示,2020年Q3平均MAU为1.729亿,2019年同期为1.461亿,增长18.3%;较上一季度的1.685亿,增长2.6%;斗鱼2020年Q3平均MAU为1.94亿,较去年同期的1.636亿,增长18.6%,较上一季度的1.653亿,增长17.4%。虎牙和斗鱼平均MAU的同比增速几乎持平,然而斗鱼平均MAU规模超虎牙。

(数据来源:虎牙、斗鱼财报)

再看移动端MAU数据,2020年Q3,虎牙移动端MAU为7420万,较去年同期的6380万,增长16.3%,较上一季度的7560万,减少了140万。

相比较之下,斗鱼2020年Q3移动端MAU为5960万,较去年同期5210万,增长14.4%,较上一季度的5840万,增长了120万。

(数据来源:虎牙、斗鱼财报)

虎牙移动端MAU规模大于斗鱼,然而从环比层面来讲,虎牙和斗鱼出现了截然不用的情况,虎牙三季度的移动端MAU减少,而斗鱼则出现了增长。

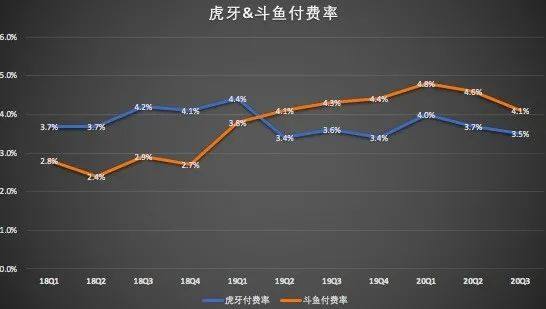

在付费用户规模上,斗鱼付费用户数量高于虎牙。2020年三季度,斗鱼凭据付费用户数达到790万,高于虎牙的600万。

(数据来源:虎牙、斗鱼财报)

从付费率来看,斗鱼付费率高于虎牙。从付费用户规模和付费率来看,斗鱼的用户运营能力和付费用户的转化效率,比虎牙要好一些。但从MAU的数量来看,两家平台的付费用户转化率都比较低,未来还有较大的挖掘空间。

从上面的分析来看,虎牙和斗鱼均有自身的优势。合并完成前,两者如果想在大家长腾讯面前秀肌肉,那么2家平台当前的“暗战”会集中在扩大用户规模和提高运营效率方面。就目前用户规模增速放缓的情况下,提升DAU或将是两家平台的重中之重,尤其是移动端用户的DAU。

当用户规模几近饱和的时候,游戏直播平台需要不断提升用户在平台停留的时长,提高付费用户转化率或许比拉新来得更为重要。

虎牙和斗鱼合并完成后,一旦游戏主播和内容版权资源互通之后,电竞赛事将是斗鱼和虎牙的重点业务,未来两家在电竞赛事和内容多元化方面将各凭本事。