投稿来源:雷达财经

8月5日晚间,神州优车(838006)发布公告称,公司临时股东大会审议通过了《关于公司对外转让所持神州租车有限公司股份的议案》,转让股份不超过4.4亿股,转让对价为最多13.72亿港元。

神州优车表示,本次转让所得价款将优先用于偿还公司相应的股份质押借款。本次交易完成后,神州优车将不再持有神州租车股份。

此前在8月3日,神州租车发布公告称,证监会拟就神州优车涉嫌信披违规向其发出警告并处人民币50万元罚款,同时向其余有关各方发出警告并处5万至20万元的罚款。

据悉,神州优车2019年一季报、半年报分别涉嫌少计资产不少于96.23亿元、101.86亿元,占当期资产总额的58.32%和64.05%。

陆正耀一手打造的神州系曾一度辉煌,通过"烧钱"扩张的雷厉作风,在短时间内打造了三个上市平台。而自今年4月2日瑞幸咖啡承认财务造假一事曝光后,神州系帝国已摇摇欲坠。

神州优车信披违规被罚,涉嫌少记百亿资产

在8月3日发布的公告中,神州租车称中国证监会已完成神州优车调查,拟就神州优车涉嫌违反信息披露法律法规向神州优车发出警告并处人民币50万元罚款,并向其余有关各方发出警告,处以介乎人民币5万元至20万元间的罚款。

公告中还提及,有关各方可能受到的处罚与神州优车的涉嫌不合规问题有关。本公司认为,该处罚将不会对本公司的运营造成任何重大不利影响。

据悉,在证监会发布的行政处罚事先告知书中,拟决定对神州优车给予警告,并处五十万元罚款;对陆正耀给予警告,并处二十万元罚款;对陈良芸、王培强、李晓耕给予警告,并分别处十万元罚款;对亓琳给予警告,并处五万元的罚款。

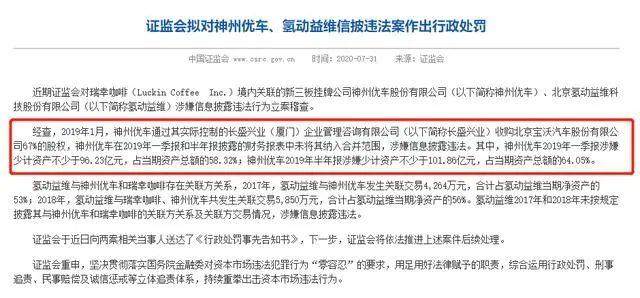

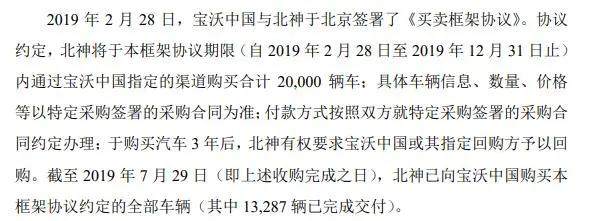

而信披违规的细节,证监会也在7月31日给出了答案,据证监会对神州优车、氢动益维作出的行政处罚》显示,2019年1月,神州优车通过其实际控制的长盛兴业(厦门)企业管理咨询有限公司(下称"长盛兴业")收购北京宝沃汽车股份有限公司67%的股权,神州优车在2019年一季报和半年报披露的财务报表中未将其纳入合并范围,涉嫌信息披露违法。

其中,神州优车2019年一季报涉嫌少计资产不少于96.23亿元,占当期资产总额的58.32%;神州优车2019年半年报涉嫌少计资产不少于101.86亿元,占当期资产总额的64.05%。

与此同时,氢动益维作为神州优车和瑞幸咖啡的关联方,未披露其与二者的关联关系和2017、2018年与神州优车和瑞幸咖啡发生的总计约1.01亿元的关联交易,也涉嫌信息披露违法。

公开资料显示,氢动益维是从事提供基于大数据分析的移动互联网数字化营销整体解决方案的公司,神州优车是其客户。

而公告中提到的宝沃汽车,正是陆正耀继神州租车、神州优车、瑞幸咖啡后向资本市场讲述的第四个故事,还牵涉到一起"左手换右手"的并购案。

烧钱扩张成固定打法,5年缔造三大上市平台

在接连踩雷前,陆正耀和他的神州系曾一度辉煌。

1993年,陆正耀放弃了公务员的“铁饭碗”,奔赴中关村开始了自己的创业之旅。十年间,他先后创办两家通讯公司:DITEL Technology与北京华夏联合科技有限公司,后者曾是中国电信在北京地区最大的合作伙伴。

据悉,一次在美国高速公路上意外抛锚的经历,让陆正耀嗅到了汽车行业的商机。2005年,他看准中国汽车行业消费水平高速增长而售后服务滞后的现状,投资创立了联合汽车俱乐部(UAA)。

UAA创立之初就将大笔资金投入广告宣传中,由此为陆正耀引来了联想刘二海的800万美元投资,也为自己积累了逾200万名会员。

2007年,陆正耀创立神州租车。

天眼查数据显示,神州租车在上市前共经历三轮融资。其中,2010年,在获得刘二海搭桥联想投资的12亿元后,神州租车开始大降价活动,以降低30%~50%的价格高速扩张,抢占市场,钱很快见底。神州租车试图美股上市,也遭遇失败。彼时,神州租车资产负债率最高时达99.69%,命悬一线。

关键时刻,陆正耀获得了华平资本亚太区总裁黎辉2亿美元的大额融资,“铁三角”开始形成。

2014年,黎辉亲自赴美,帮助陆正耀吞并美国租车巨头赫兹租车的中国业务,并代表华平投资对神州租车追加投资,从而让神州租车于当年9月成功在港交所挂牌上市,首日报收10.96港元,涨幅为28.94%。

2015年,网约车成为最大风口,陆正耀以神州租车为依托推出神州优车,并在不到一年的时间里,进行了四轮总金额超过100亿元的融资,其中A轮投资方为刘二海的君联资本、黎辉的华平投资与陆正耀的神州租车。

2016年2月,黎辉辞任华平资本中国区负责人,两个月后光速入职神州优车,担任副董事长。5个月后,神州优车登陆新三板,上市首日市值突破400亿元,被称为"新三板股王"。

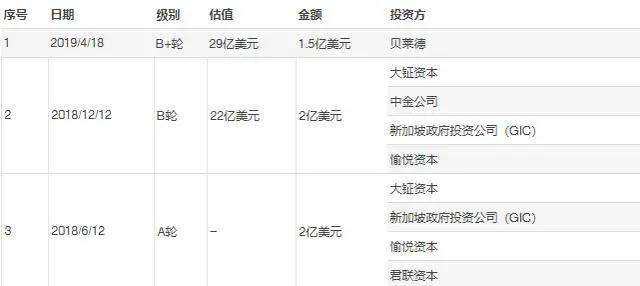

2017年初,神州系出身的钱冶亚创立瑞幸咖啡。同年2月,黎辉创办大钲资本,并参与瑞幸咖啡的A轮、B轮融资,在资方中,还有刘二海于2015年创办的愉悦资本。B轮融资后,陆正耀正式就任瑞幸咖啡董事长,并延续一贯"雷厉风行"的扩张速度,仅用时一年半,就让瑞幸成功在纳斯达克敲钟上市。

41亿并购宝沃汽车,成问询导火索

而宝沃汽车,则是在瑞幸上市的两个月前加入神州系资本阵营。

宝沃汽车由卡尔宝沃于1919年在德国不莱梅创建,曾在1963年宣告破产。2014年,福田汽车以500万欧元的价格收购了宝沃汽车品牌,然而此番收购非但没能为福田盈利,反而拖累了自身的业绩。

财报显示,2017、2018年宝沃汽车净利润分别为-2.75亿元、-25.45亿元,而福田汽车同期的净利润则是2892.91万元、-36.39亿元。

2018年11月,北汽福田将所持67%的宝沃汽车股权进行挂牌,12月28日,长盛兴业(厦门)企业管理咨询有限公司(下称"长盛兴业")成为受让方。天眼查数据显示,长盛兴业创办于2018年12月3日,其实控人为王百因——陆正耀在北大国发院读研时的同学。

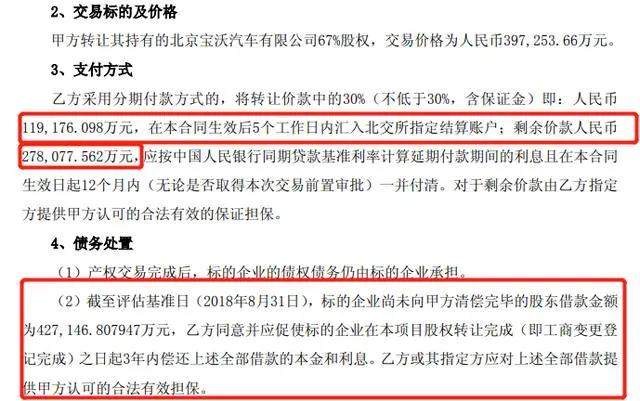

就在长盛兴业受让股权的这天,神州优车发布公告,将为北汽福田向宝沃汽车提供的股东借款提供担保。最终,长盛兴业以39.73亿元的转让价格受让宝沃汽车,与此同时,宝沃汽车所欠北汽福田的42.71亿元股东借款也转到长盛兴业名下。

对转让款,长盛兴业与北汽福田约定分期支付,转让协议生效后5个工作日支付30%对价款,剩余70%在一年内付清,即在2019年初先付11.9亿元,至2020年初结清剩余的27.8亿元。对股东借款,则约定由长盛兴业在3年内分期偿还,其中18.8亿元要在2020年7月还清。

2019年1月16日,前述收购交易正式完成。

仅仅两个月后,神州优车发布公告,拟以约41亿元收购长盛兴业所持有的宝沃汽车67%的股权,交易完成后,神州优车成为宝沃汽车的直接控股方。

值得一提的是,公告显示,宝沃汽车2018年全年净利润巨亏25.45亿元,而到了2019年,仅第一个月就净利润巨亏18.94亿元,并购期间业绩不升反降。在这种情况下,长盛兴业不但刚刚收购两个月就立即转手,且神州优车的新收购价格还较原来增加1.37亿元。

对此,神州优车只是在收购公告中表示,交易双方最终参考收益法对应的评估值,即人民币61.33亿元来确认标的股权转让价格。虽然公告中明确指出此举不构成关联交易,但种种迹象表明,神州系的各个主体之间都存在千丝万缕的紧密联系。

宝沃汽车的大股东是神州优车(厦门)信息科技有限公司,这家公司的股东中,除神州优车外,还包括与神州系深度捆绑的刘二海旗下的愉悦资本。另外,神州优车曾表示要与宝沃汽车共同打造神州宝沃的汽车新零售模式。

据悉,陆正耀曾表示想要通过复制瑞幸模式,在半年内让宝沃汽车完成"千城万店"以及共享出行业务到达每一个地级市的目标。而在2019年10月,宝沃汽车更是联合瑞幸咖啡推出"喝luckin 赢宝沃"的活动,同一手机账户每消费3件商品,就能获得1次转盘抽奖机会,重磅大奖包括宝沃BX5汽车不同期限的使用权。

与此同时,陆正耀还仿照瑞幸的电梯广告模式,为宝沃汽车量身定做了"好贵"广告语,以"贵才能好,好才能贵"的理念,进行刷屏洗脑式宣传。靠着"汽车新零售"的理念,宝沃汽车在2019年销量突破5万辆。虽然看似相较2018年的3.29万辆进步明显,然而这其中有2万辆的订单来自神州系。

神州优车2019半年报显示,公司上半年营业收入为19.2亿元,同比下降48.9%;净亏损6.53亿元,同比下滑550.28%。公司方面称亏损是因为宝沃推出的汽车新零售模式正处于市场培育初期,神州优车在宝沃销售渠道建设、品牌建设等方面,资金投入较大。

值得注意的是,神州优车2019半年报中应收账款前两名的期末余额高达3.91元和1.67亿元,这两家公司分别成立于当年3月18、19日,正好是神州优车披露收购公告的日子,且两家公司的实控人未查询到其他业务。

2020年4月2日,福田汽车发布公告称,长盛兴业应付的宝沃汽车转让款仍有14.81亿元未支付,还款期限将延长至年底。且股东借款方面长盛兴业也无法用现金偿还,只得先用固定资产抵债40亿,剩余借款及利息再协商。

雷达财经梳理发现,早在2019年7月,神州优车与长盛兴业就已完成关于宝沃汽车的股权交割问题,且长盛兴业还得到了一笔41.09亿元的交付资金,但对福田汽车的欠款却迟迟未能交付。

紧接着,瑞幸"东窗事发"。今年4月7日,全国中小企业股份转让系统对神州优车一年前的并购交易连续出具问询函,要求公司说明瑞幸咖啡事件对公司的影响、是否参与对瑞幸咖啡的投资及对宝沃汽车股权收购等5大问题。

而宝沃汽车在2020年前五个月的销量,也经历了断崖式下跌,仅有4477辆,月均不足1000辆,公司两年来没有一款新车推出。有业内人士称,宝沃汽车或是资本玩家陆正耀手中的第二个瑞幸。

神州系债台高筑,陆正耀紧急切割

瑞幸咖啡4月2日自曝财务造假后,神州系损失惨重。4月3日,神州租车股价暴跌54.42%至1.96港元。此后一个多月的时间里,神州优车连续被动减持神州租车股份,用于偿还部分贷款。

公告显示,4月9日首次被动减持前,神州优车持有神州租车股份占总股本的29.76%,5月12日最后一次被动减持后,这一比例下降至21.26%,而神州优车的股东在这期间自愿限售的股份比例也逾23%。

与此同时,神州优车还在变卖神州租车。2020年4月16日,神州租车发布公告称华平投资的子公司Amber Gem及神州优车签订协议,Amber Gem将分两批分别以2.3港元和3.4港元向神州优车收购其所持神州租车共计不超过3.62亿股股份。

6月1日,神州租车宣布Amber Gem收购终止,神州优车已于5月31日与北汽集团签订无法律约束力的战略合作协议,北汽集团将向神州优车收购不多于4.5亿股股份,相当于股本总额的21.26%,如果交易达成,北汽集团将成为神州租车第一大股东,陆正耀将从神州租车彻底退出。

而陆正耀本人似乎做好了准备,6月10日,神州租车发布公告称陆正耀已辞任公司董事会主席及非执行董事职务。同日,神州优车发布公告表示股东陆正耀所持2.7亿股股份被冻结,占公司总股本的10.05%。随着陆正耀辞职消息传出,神州租车市值回升至51.52亿港元,但距上市时逾250亿港元的市值相去甚远。

上汽也试图出手。7月2日上汽香港表示拟以每股3.10元港币用现金出资买下神州优车及Amber Gem总计不超过6.13亿股股份。然而7月20日中午,上汽集团发布公告称在后续股权转让谈判过程中,交易双方未能在计划时间内就交割先决条件达成一致,交易终止。

随后,神州优车宣布,为优化公司债务结构,向井冈山北汽或其指定第三方转让其所持神州租车所有股份,转让对价最多13.72亿港币。7月26日,神州租车发布公告,井冈山北汽将从Amber Gem手中以3.1港元/股收购神州租车1.7亿股。收购完成后,Amber Gem股权比例仅剩6.70%,这也宣告了陆正耀和华平系资本的全面退出。

对此,有投资人分析,"陆正耀自己肯定清楚瑞幸造假的事有多严重,急于卖神州租车,本身的债务压力也许是一方面原因,但更大的可能,是其想做财产隔离,避免因为造假的事情对这部分财产造成影响。"

神州优车业绩已现疲态,神州系路在何方?

截至发稿日,神州优车依然未能披露2019年的年报,其股票也因此于7月1日被停牌。根据公司最新公告,预计将于8月31日前进行发布。

已公布的财报显示,神州优车旗下的神州专车服务自2017年收入达到56.66亿元的顶峰后,便开始连续走低,2018年降至34.60亿。与此同时,神州买买车在2018年收入12.93亿元,较上年减少逾21亿元。整体而言,神州优车2018年营收同比下降39.65%,2019年上半年归母净利润亏损6.52亿元,扣非净利润亏损7.59亿元,后者同比降幅达864.68%。

另一方面,根据神州租车年报,其2019年归母净利润仅为3077.60万元,同比下降89.38%。

作为国内最大的专业租车公司,神州租车服务网点覆盖全国300余座城市,其归母净利润曾在2016年时达到14.59亿元,资产负债率也曾在上市后从接近100%的高点回落至43.21%。然而自2017年起,其归母净利润便持续下滑,负债率更是在2019年升至67.15%。即便如此,神州租车也是神州系中难得的盈利资产,在神州系的整体版图中,其作用也极为关键。

据悉,神州租车拥有的车辆除直接为个人用户提供租赁服务外,还有相当一部分会提供给神州优车运营专车业务。当运营完一定时长专车业务后,神州租车就把这些车辆作为二手车出售,而出售的主要平台就是神州买买车。出售的时候,也可能顺便开展贷款业务,这就又为神州车闪贷的贡献了业务量。由此,陆正耀为神州系打造了从造车、租车到出行的闭环布局。

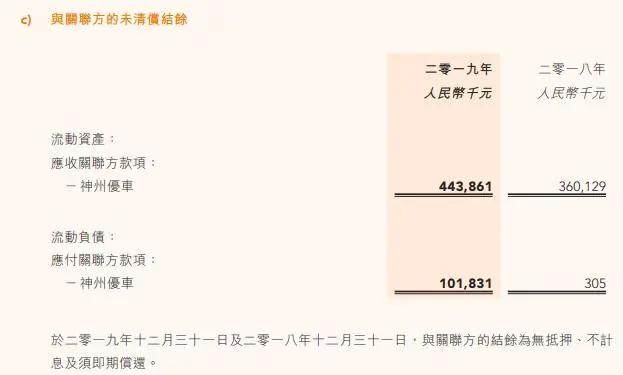

2018年,神州租车还是神州优车的第一大供应商,采购金额高达10.01亿元。同年,神州优车与神州租车签署合作框架协议,双方将在租车、技术服务、物业租赁等方面展开合作,预计2019-2021年期间每年度的交易发生金额不超过7.8亿元。

截至2019年12月31日,神州租车应收神州优车款项剩余4.44亿元,应付神州优车款项剩余1.02亿元。

汽车行业分析师张翔认为,神州系的各项业务可谓一荣俱荣、一损俱损。放弃神州租车可能导致神州系的出行商业版图全面崩溃。

神州系将走向何方?雷达财经将继续关注。