“任何牛市都有企业掉队,任何熊市也有独角兽诞生。”去年12月360金融上市公开信中的这句话同样适用于当下。

过去的一年,互联网金融行业并非一帆风顺,先是2017年12月的141文件,后是去年从5、6月份开始的暴雷潮以及随之而来的监管重拳,让这个行业全年进入非理性爆发后的回调期。

与大多数人的预期不同,去年虽然整个行业动荡不安,但从近期发布的财报来看,行业头部平台几乎都获得了不错的业绩,营收、净利润保持了不错的增长。

一点财经梳理发现,以目前已公布业绩的拍拍贷、乐信、趣店、小赢科技、融360、360金融等为例,其营收增速至少在10%以上,净利润增幅至少在20%以上。

其中,于2016年成立、去年末上市的360金融,无论是营收还是净利润,都拿下了最大的同比增长,增幅分别达到464%、624%。在市场与监管的双重挤压下,互联网金融行业头部效应正越发明显,360金融可以说是受益最大的平台之一。

这个脱胎于360,并最终分拆出来的公司,曾被看做是互联网巨头金融第一股。当然,在具有优势的数据与技术背景之外,它还有着“巨头”式的野心。

“保险公司、信用卡公司的盈亏平衡点都是在十年以后”,在业绩发布会上,360金融CEO徐军以两者自比。在有的互联网金融平台已进入利润收割期的当下,他眼中看到的仍然是五年后、十年后的市场。

快VS可持续逻辑

“2018年,(对)我们(来说)是非常成功的一年”,3月20日,徐军在业绩发布会上开篇总结道,并最终用四个“最”点出了360金融的特点,即规模最大、增速最快、资产质量最好、最可持续。

财报显示, 2018年全年,360金融撮合贷款总额959.8亿,同比2017年309.9亿增长210%。其中,第四季度,其撮合贷款总额330亿元,同比增长159%。截至2018年12月31日,在贷余额430.8亿元,同比增长254%。

仅从四季度来看,与拍拍贷、乐信等约200亿撮合金额以及不到30%的同比增长相比,在国内已有的互联网金融上市公司中,360金融在保持最大的借贷规模的同时,也维持了最快速增长。

这一增长当然不只是在业务规模上。数据显示,从营收上看,去年其净利润、净利润分别为44.5亿元、11.9亿元,同比增长分别达到464%、624%。而如果在非美国会计准则下,360金融的扣非净利润为18亿元,同比增幅更是达到了近10倍。

一点财经统计发现,从目前已发布财报的几家公司来看,360金融的营收、净利润处于中游乃至下游水平,但其整体增速远超同业。

对于入局较晚,于2016年9月推出第一款产品,在三年内实现产品迭代、用户覆盖与美国上市的360金融来说,“快”是它一直以来的“外壳”。在这一“外壳”之下,它似乎有着更重要的“内核”,这就是徐军所说的四“最”的后两点,即资产质量最好、最可持续。

据透露,截至去年12月31日,360金融超过90天的逾期率为0.92%,低于1%,M6+逾期率控制在1.5%左右。而在传统银行,逾期率大多处于1.5%-2%,互金平台的逾期率大多在此之上,根据公开数据,有的达到了16%、4%。

从可持续性上来说,在P2P备案没有明确时间表的情况下,是否可持续增长显得尤为重要。当前资金口日益收紧,资金来源成为衡量平台可持续性的关键因素。

数据显示,去年四季度,360金融有78%的资金来自于银行等金融机构,同上一季度相比,这一数字增加了5个百分点。一点财经比较发现,这一数据在当前的互金上市公司中是最高的,比如拍拍贷这一占比为20.4%,占比较高的如乐信,这一数据在70%左右。

以稳为内核,辅之以“快”,这是360金融去年的基本发展逻辑,正如徐军所说,“强势增长,同时保持了风险的稳定性”。“这是我们很骄傲的一点”,他补充道。

“快”往何去?

360金融最早来自2015年3月,时任360导航事业部总监的吴海生向周鸿祎提出了这个金融业务方案。此后,在极短的时间内,360金融公司孵化成立,并推出一系列金融产品,不过这时它离后来的“360金融”还有段距离。

到了2016年7月,从360金服中分拆出来,如今的360金融才真正有了雏形。此后是其业务的快速铺开。

当年9月份,它的第一款产品360借条上线,这是一款主要面向个人的贷款产品,也是360金融目前表现最突出、最成熟的产品;2018年9月,360分期、360小微贷两款产品上线,前者与苏宁易购、360智能硬件等合作主打3C产品的消费分期,后者面向小微企业用户提供贷款产品。

通过以上三项业务,360金融触达了两端,一端是个人、小微企业用户,一端是银行等金融机构。其中,站在两者之间的360金融在为双方提供中介与撮合服务。

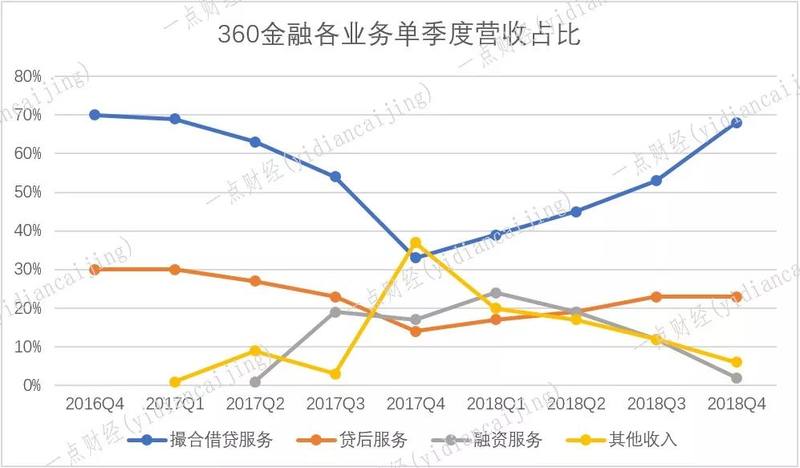

一点财经翻阅招股书及年报资料发现,自2016年首款产品发布后的Q4季度,撮合借贷服务一直是360金融的主要营收来源,其占比虽然曾经有所下降,但自去年来其占比持续上升,到去年四季度,达到了68%。

撮合与中介,并不是360金融的全部,在徐军看来,其真正的定位是科技公司。“一方面利用互联网技术帮助传统金融机构升级金融产品和服务,另一方面帮助广大借款人找到安全、方便、普惠的金融服务”,他曾在上市时表示。

因此,从用户端角度,360金融的职责在于链接更多用户,为更多用户提供服务,这是它“快”的根源所在;从金融机构的角度出发,360金融的意义在于筛选、评估用户,降低借款风险,这是它“可持续”的基石:两者相辅相成,相互促进,相互发展。

财报显示,截至2018年12月31日,360金融累计授信用户数为1254万人,同比增长280%,新增授信用户920万;通过360金融服务获得贷款的借款用户累计828万,同比增长262%。

从单季度授信用户增长曲线来看,2018年可以说是360金融进一步占领市场的一年。去年,仅市场推广费用,其投入就达到了13亿元。

“获得的每一个用户,都会在未来成为我们的合作伙伴、生意伙伴,会跟我们一起创造更多的价值”,360金融CFO吴疆分析称。

在他看来,当前360金融已经初具规模效应和盈利能力,本不必要再付出大量的推广费用,但是仍然进行推广,将获客放在首位,其原因在于,他们看的并不是一时的利益,考虑的是未来发展。

“保险公司、信用卡公司的盈亏平衡点都是在十年以后,非常重要的原因是它们在十年之内要快速增长,必须在获客、基础设计上进行大量投入”,徐军在接受媒体采访时也表示,“我们是立足长远,想在中国服务5000万的授信用户”。

因此,与PC互联网、移动互联网时代已验证过的“圈地”逻辑类似,在互联网消费金融仍然处于初期发展阶段时,360金融的使命是获客,加速市场覆盖,越早将这些用户纳入自身阵营越好。

今年360金融预计仍将保持快速增长,初步预计,其营收将介于80-85亿人民币之间,整体实现翻倍增长。

“稳”从何来?

360金融的另一端,连接的是银行等金融机构,这是一个与风险并生,而又厌恶风险的行业。

吴海生认为,当前互联网金融市场进入门槛已提高,其中风控能力是核心门槛,随着监管的趋严,“很少有金融机构愿意跟一个创业品牌合作”。

对背靠360的360金融来说,以技术为这些金融机构提供助力,似乎是它的必然选择。毕竟,360在中国用户心中的认知是安全,是技术,而这两项要素天然地与金融行业相契合。

“360金融为什么能够和别的公司有一些差异化?”在徐军看来,原因正在于其与360相关的品牌优势,以及独特数据与技术。

去年在资金收紧的情况下,整个互联网金融市场是一个由资金驱动的市场,“很多公司并不是没有客户,而是没有钱放款”。得益于360母品牌的优势,360金融在工商银行、城商行等大大小小的银行都可以拿到授信。在发布财报当天,360金融宣布与光大银行达成战略合作。

另一方面,它取信于金融机构的是它极低的坏账表现。

作为中国最知名的安全厂商之一,连接10亿台设备、拥有5亿以上月活用户的360,在安全和反欺诈上拥有非常独特的数据和技术优势。最终,360金融业继承了其在大数据分析、人工智能、云计算等领域的优势,可以为金融机构提供高质量借款用户获取、借款人风险评估与匹配、工作流程自动化、先进的风险管理机制等产品与服务。

比如在欺诈上。对所有的金融企业来说,欺诈都是首要的风险之一。而360目前已积累了千万级别的黑灰名单和数亿的白名单库,引入了复杂关系网络分析、无监督机器学习,实现了全自动化建模,实现了更好的用户风险区分。

其中,据360金融副总裁郑彦介绍,通过复杂关系网络的十亿多节点,以及百亿多条的关系边,不但能够识别个人,还能够识别群体,以此更全面地了解用户。

据透露,360金融的欺诈损失率维持在2‰,这在金融行业属于极低的水平。而从用户层面看,郑彦表示:“我们用户的信用状况稳定,就年化风险表现而言并无显著变化,我们持续对于来自于不同渠道和不同贷款期限的用户风险行为进行测试,从而优化我们的新产品性能和风控能力。”

何谓未来

以连接和科技为基础的360金融,仍然将未来根植于此,一端在用户需求端深耕,一端为金融机构提供更多服务。

“其实一开始我们并没有把自己当成富二代公司,去‘啃老’,我们把眼光放在更广泛的消费金融市场和外部的场景里面”,在坦承360金融承袭了360DNA的同时,吴疆也着重强调了360金融自身对金融、对市场的态度。

如果说,360为360金融的冷启动以及此后的快速发展提供了助力,奠定了基础,那么随着自身体量的增长,在2019年,360金融计划为自己谋划更广大的未来。

曾经,徐军对360金融的快速发展进行分析时,将其专注互联网消费信贷作为原因之一。他们曾经内部测算过,这是一个10万亿元的市场,而目前仍处于发展初期,仍然有巨大的发展空间。

“过去我们做得比较多的工作是用户来了之后提供贷款,2019年我们可能会提供一些增值服务,提高用户粘性”,吴海生在谈到今年在消费金融领域的规划时说。

财报显示,自创立以来,360金融的重复借款率整体呈现攀升态势,去年其重复借款率为53.9%,今年这一数字为57.9%,增加了4个百分点。

同时,消费金融之外,360金融计划提高为小微企业提供服务的比重。在去年9月30日前360金融中已有1000多万的小微企业主或高管用户,为满足他们的需求,去年9月,360金融上线了“360小微贷”,以为小微企业服务为目标。

据透露,今年360金融将引入企业发票信息、税务信息、企业第三方支付信息以及企业留存在ERP、B2B平台上的数据等,通过大数据技术将这些信息进行整合、加工、模型化,以解决众多小微企业的融资问题。

“这个市场本身比消费金融还要大三倍,消费金融是10万亿左右的市场,这个市场体量在30、40万亿。”徐军认为该领域存在更广阔的市场空间。

除了贷款向B端倾斜,360金融的整体业务也在加大B端的比重。今年,除了为合作金融机构引流优质的用户外,360金融还计划模块化输出自身的产品与技术,为金融机构的技术升级提供更多助力。

“这个需求来自于我们合作的很多金融机构,(它们)强烈地要求我们能够把我们的一些好的技术输出给它们”,徐军补充道。据介绍,今年360金融计划将360金融安全大脑的核心数据、风控模型,以及获客、反欺诈的能力输出给这些金融机构。

这是一个更为广阔的市场,也是一个更需要耐性与投入的市场。好在360金融有足够的底气与准备。

结语

360金融身上有着再明显不过的互联网、技术DNA,其成立三年多以来的快速发展,可以说大部分都根基于此。

在2018年这个互联网金融极有可能的关键年份,360金融仍在赶超与自我迭代。曾经它以借条在两年间获得数倍增长,如今它又在2018年以业务调整为契机,定下了自己未来发展的主基调:更多用户获取与服务,更深的金融机构连接。

互联网金融这个还远谈不上定局的行业,如今正在市场与监管的打磨下日趋成型。以“巨头”式的资源与优势,以自己的技术与风控能力,入局并不早的360金融,已开始走向下一个五年、十年的竞争。