11月25日,同程艺龙发布的第三季度财报显示,该公司当期营收20.62亿元,同比增长22.3%,经调整净利为4.19亿元,同比增长33.2%,经调整EBITDA达5.47亿元,同比增加27.7%。

至此,三大上市OTA平台携程、同程艺龙、途牛的三季度财报数据已悉数出炉。三家企业的最新业绩可谓是喜忧参半,其中携程与同程艺龙营收、净利实现双增长,而途牛则出现的增收不增利的景象。

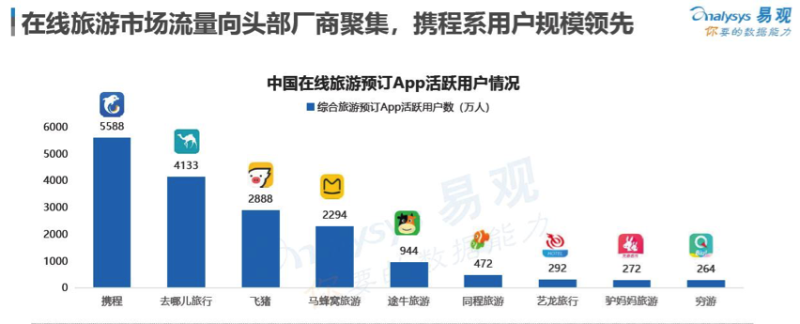

据Analysys易观数据显示,在线旅游市场逐渐向头部势力聚集,“马太效应”明显。此外,有分析称途牛已逐渐跌出OTA一线阵营。

近年来,随着线上流量红利的消失以及消费品质的升级,OTA平台不断向线下发展探索,并以自己的方式拓展线下渠道,但业内人士表示,线下渠道的扩展致使平台运营成本大幅增加,导致有OTA平台出现亏损。

业内人士表示,中国在线旅游市场规模增速在持续放缓,此外,受到“提直降代”(指提升机票直销、降低代理分销)的影响,在线旅游平台在机票业务中的营收受到较大影响。那么,未来在线旅游能否找到下一个盈利点?

平台现“马太效应”,途牛掉队明显

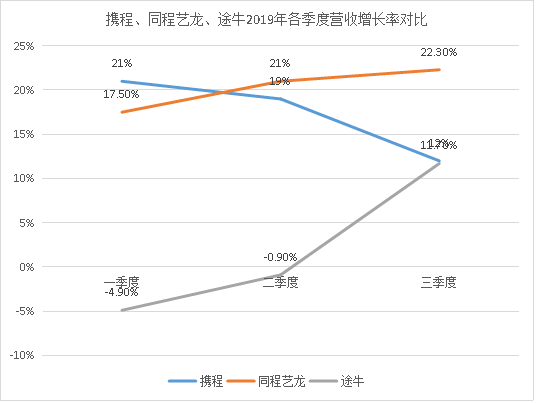

从三季度的营收情况来看,今年OTA三大平台都实现了增长。其中,携程三季度收入为105亿元,同比增长12%;途牛净营收为8.5亿元,同比增长11.7%;同程艺龙营收20.62亿元,同比增长22.3%。而从各平台在2019年前三季度的营收可以看出,携程的季度营收稳定增长,增速略有减缓;同程艺龙的营收也表现出增长态势,且同比增速逐季上升;途牛的表现则相对差强人意,前两季营收均同比下滑,直至三季度才实现了2019年以来首季增长。

从净利润指标来看,第三季度,携程与同程艺龙均呈现出增长态势,携程净利润为7.93亿元,2018年同期净亏损11亿元;同程艺龙经调整净利为4.19亿元,同比增长33.2%。而途牛则由盈转亏,在三季度净亏损1260万元,去年同期净利润为2800万元。

追溯以往财报数据显示,途牛已进入持续亏损状态,今年第一季度,途牛净亏损1.48亿元,同比扩大107%;第二季度,净亏损为1.672亿元,同比扩大了102%。

业内人士表示,此前,OTA第一阵营为携程、去哪儿和途牛。然而,随着同程旅游和艺龙的合并,飞猪、美团酒旅的快速崛起,途牛的市场份额不断萎缩,已逐渐跌出OTA一线阵营。

据Analysys易观数据显示,2018年中国在线旅游市场厂商份额情况显示,携程、去哪儿、飞猪旅行、同程艺龙的市场份额分别为35.9%、17%、14.3%、4.5%,依次排名前四位。

Analysys易观分析认为,随着旅游数字用户流量红利趋于稳定,在线旅游市场逐渐向头部势力聚集,OTA企业将加速品质化服务升级,优化用户旅游体验。据易观千帆数据,2019年9月在线旅游APP活跃用户排名中,携程+去哪儿网、飞猪、马蜂窝分别排名前三位,而途牛旅游活跃用户数则不足千万。

在线旅游市场渗透率未过半,OTA平台持续向下扩张

自2015年开始,线下实体门店成为在线旅游平台的转型方向之一,各大OTA平台均推出了自家的线下“打法”,开启了线下扩张。

网经社电子商务研究中心生活服务电商分析师陈礼腾表示,线下流量的想象空间和交易场景是吸引各在线旅游平台入局的理由:一是扩大营收渠道;二是完成线上向线下导流、以用户到店来实现场景化体验。

截至2018年底,携程系的携程、旅游百事通和去哪儿的门店数量超过7000家,其中携程的品牌门店超过1000家;驴妈妈也在加紧布局线下门店,截至去年门店有近800家。除了资本带动,携程和驴妈妈还采用了加盟模式(驴妈妈属于品牌授权)。

途牛和同程走的都是直营路线。同程自2015年开始直营门店探索,截至去年门店数量已有126家。而途牛近年来一直不断加强对直营门店和地接社的投入,截至2019年3月底,途牛已拥有超530家直营门店,31家自营地接社。

业内人士表示,线上渗透率不高,是在线旅游平台赴线下开店的另一原因。2018年,在线旅游市场渗透率再次提升至36.9%,创下历史新高,且未来也有逐步提升的趋势,但就目前的形势来看,超过60%的游客仍选择线下预定旅游产品。

此外,业内有观点称,线下扩张导致OTA平台的运营成本在上涨,只是有OTA出现了亏损。以途牛为例,2019年第三季度,其销售与市场营销费用为2.4亿元,同比增长14.5%。费用上升主要是由于门市扩张相关费用的增加。

对此,陈礼腾表示:“线上流量红利的消失以及消费品质的升级,使得向线下发展成为OTA平台的重要探索,开拓新市场出现亏损在所难免,这与平台线下扩张的方式也有一定的关系。”

在线旅游市场规模增速放缓,进一步升级成趋势

根据艾媒咨询数据显示,2018年在线旅游用户规模已达到3.57亿,相较于2013年增长了1.25亿用户,预期2019年在线旅游用户规模将达到3.85亿人,但年增长率将下滑至7.8%。

此外,中国在线旅游交易规模增速自2017年开始放缓,根据易观发布的《中国在线旅游市场年度综合分析2019》显示,中国在线旅游交易规模增速2016年最高,超过50%,而2018年仅为9.3%,增速首次低于两位数。

陈礼腾认为,在线旅游交易规模增速放缓一方面是因为在线旅游市场规模已经达到一定体量,另一方面,机票市场受到航司“提直降代”以及捆绑销售的影响,在线旅游平台在机票业务中的营收受到较大影响,传统的代理销售已不能满足平台的发展及用户消费需求。

记者了解到,自从2016年“提直降代”政策实施以来,2018年4月推出的“禁止第三方平台”选座已上了一道“紧箍咒”,两个月后,民航局发布退改签新规,其中特别对OTA提出要求称,该类主体要严格执行航空公司退改签收费标准。

除此之外,在线旅游厂商还要面对消费者维权带来的信任考验。消协频频发布在线旅游平台涉嫌互联网消费捆绑搭售与大数据杀熟行为。

陈礼腾表示,随着大数据、人工智能等技术的不断发展以及消费者需求不断升级,在线旅游业的进一步升级已是大势所趋。陈礼腾建议称,在线旅游平台须从获取新用户转为提升用户黏性,促进旅游用户消费,合规化的背景下,OTA平台明确规范、坚守底线,专注于产品与用户服务质量的提升。除了机票业务,未来OTA的盈利点可以更多从住宿酒店、度假、内容生产等方面推进。