9月27日,深交所发布《深圳证券交易所证券投资基金交易和申购赎回实施细则(2019年修订)》(以下简称《细则》),自2019年10月21日起施行。

本次规则修订主要包括两个方面:一是深市ETF的交易结算模式由T+1DVP调整为A股模式。调整后,ETF份额交收时间由T+1日提前至T日,资金交收时间仍为T+1日,与A股交收时间一致。二是变更深市跨市场股票ETF申赎模式。在保留场外实物申赎模式的基础上,深市跨市场股票ETF场内申赎模式由“全额现金替代”变更为“深市股票实物申赎,沪市股票现金替代”模式,并由中国结算实行担保交收。

一、调整ETF交易结算模式

将深交所ETF的交易结算模式由T+1DVP调整为A股模式。调整后,资金交收时间仍为T+1日,ETF份额交收时间将由T+1日提前至T日。具体来看:

1、ETF发生权益分派时,除权除息日由权益登记日变更为权益登记日次一交易日,和LOF、封闭式基金等其他基金产品一致。因此将第十条修改为:“ 基金发生权益分派的,在权益登记日次一交易日进行除权除息处理”。

2、投资者T日竞价交易买入黄金ETF后,可以现金赎回的时间由T+1日提前至T日,与其他 ETF 的现金赎回效率一致。因此将相关内容在第四十一条中删除,并入第三十九条。

3、投资者 T 日竞价交易买入跨市场股票 ETF 后,可以赎回的时间由 T+1 日提前至 T 日,因此将第四十条第一款修改为:“ 当日竞价买入的 ETF 份额,当日可以赎回;当日大宗买入的 ETF 份额,次一交易日可以赎回”。

4、投资者T日竞价交易买入黄金ETF后,T+1日可以实物赎回,因此将第四十一条修改为:“ 投资者交易、以上海黄金交易所现货实盘合约为对价申赎黄金ETF时,应当遵守下列规定:(一)当日买入的 ETF 份额,次一交易日可以赎回;(二)当日申购的 ETF 份额,当日可以赎回或者竞价卖出,次一交易日可以大宗卖出。以上海黄金交易所现货实盘合约为对价申赎黄金ETF通过上海黄金交易所办理”。

二、变更跨市场股票 ETF 申赎模式

本次变更后,跨市场股票 ETF 支持两种申赎模式,分别为“ 通过登记结算机构申赎” (即原有的场外实物申赎模式)和“ 通过本所申赎”(即变更后的场内申赎模式)。跨市场股票 ETF 原有的场内全额现金申赎(RTGS)模式不再保留。具体来看:

1、在第三十九条的现金申赎品种中删除“ 跨市场股票 ETF”;

2、对第四十条进行修订,明确投资者交易、申赎跨市场股票 ETF 的份额使用规定,具体为:“(一)当日竞价买入的 ETF 份额, 当日可以赎回;当日大宗买入的 ETF 份额,次一交易日可以赎回; (二)当日通过本所申购的 ETF 份额,当日可以竞价卖出,次一交易日可以赎回或者大宗卖出;(三)当日通过本所赎回得到的股 票,当日可以竞价卖出,次一交易日可以用于申购 ETF 份额或者大宗卖出;(四)当日竞价买入的股票,当日可以用于申购 ETF 份 额;当日大宗买入的股票,次一交易日可以用于申购 ETF 份额;(五)当日通过登记结算机构申购的 ETF 份额,在交收前不得卖出或者赎回”。

跨市场股票ETF交易结算模式发展史

2012年5月,我国首批跨市场ETF——华泰柏瑞沪深300ETF和嘉实沪深300ETF分别在上交所和深交所上市,彼时,沪深交易所在交易结算模式方面即做出了不同的尝试。其中上交所采取“沪市个股实物申购+深市个股现金替代”方案,偏重份额使用效率;深交所采取“两市股票实物申购”方案,运作更为透明,投资者申赎成本确定,申赎过程风险可控。

此后的2015年,深交所推出场内“全额现金申赎”(RTGS)模式,作为场外“两市股票实物申购”模式的补充。RTGS模式采用全额现金申赎,实时交收ETF份额,在偏重效率一端更进一步,彻底实现了申购后当日交易。但由于这种模式需要券商端进行配合提供相应服务,因此仅券商自营与少数机构客户享受到了新模式的便利,也没有改变赎回份额时的效率。

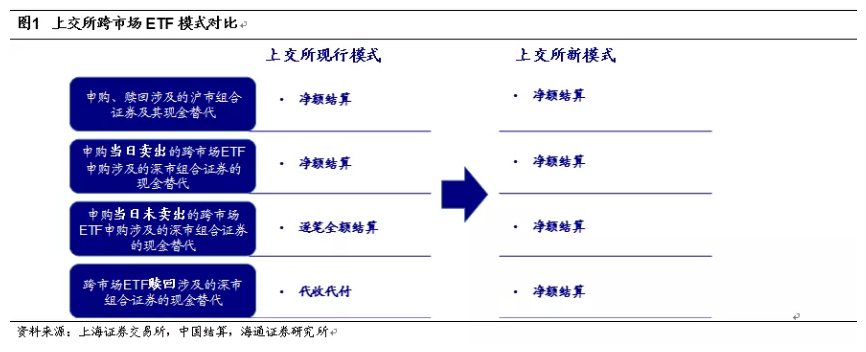

2019年9月20日,上交所发布了《关于做好沪市跨市场股票ETF等交易结算模式调整相关业务技术准备的通知》,拟将沪市跨市场股票ETF申购、赎回涉及的深市组合证券的现金替代,改为采用多边净额结算,并纳入中国结算担保交收。新模式下,清算交收效率相较于现行模式有了明显提升,当日申购的跨市场股票ETF份额同日即可卖出,当日申购未卖出的基金份额次一交易日起也可卖出,与单市场股票ETF保持一致。

海通证券认为,上交所拟推出的新交易结算模式较大提升了跨市场ETF的申赎效率,拓宽了投资者的操作空间,将降低折溢价循环套利资金的磨损率以及做市商折溢价套利的成本,有利于平抑ETF一二级市场的折溢价,同时也可以提升ETF的流动性,为未来我国ETF市场的发展打好了坚实基础。

而此次深交所再次对跨市场ETF交易结算模式进行优化,实现了申购后当日可以卖出份额、赎回后当日可以使用资金/交易股票,资金和份额的使用效率均将获得提升。

招商证券在研究报告中表示,未来,偏重份额使用效率的投资者可以使用深交所新模式,而注重控制申赎过程风险的投资者可以采用“两市股票实物申购”的深交所原有模式,各取所需。受益最大的,将是采用深交所模式发行的跨市场ETF基金,其中规模最大的一只是嘉实沪深300ETF。

深交所有关负责人表示,深市ETF交易结算模式调整,一是简化ETF运作模式,降低市场参与各方的运行成本和操作风险,有利于保障ETF市场安全稳定运行;二是增强ETF市场流动性,进一步强化ETF产品的工具属性,有利于引导以机构投资者为代表的中长期资金通过配置ETF广泛参与A股市场。特别值得一提的是,跨市场股票ETF场内申赎模式调整后,实现当日申购的ETF份额当日即可卖出,当日赎回所获的股票当日即可卖出,投资者和流动性服务商的份额及资金使用效率均得到显著提升。

深交所除上述对《深圳证券交易所证券投资基金交易和申购赎回实施细则》进行了修订外,为促进债券ETF和上市交易货币市场基金的发展,降低投资者交易成本,深交所还宣布,将继续暂免收取债券ETF和上市交易货币市场基金的交易经手费及交易单元流量费。