11月27日,人保财险大连分公司收到大连保监局下发的行政处罚决定书,而就在人保财险还没有接稳这张处罚书时,28日,湖南保监局又连续给人保财险湖南多家分公司、支公司及相关负责人下发11封行政处罚决定书。

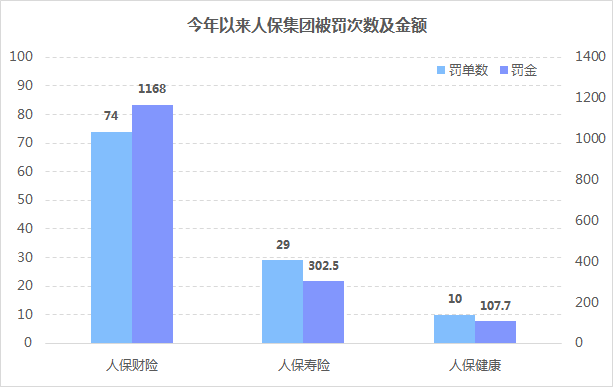

据蓝鲸财经不完全统计,今年以来,人保财险及各分公司、相关责任人已收到保监会及各地监管局共计74封行政处罚书,罚款超千万,再加上人保寿险、健康险分公司,粗略看,中国人保今年共收到113封处罚书,占今年保监系统发布行政处罚书的14.54%。

人保再受罚,今年来从保监系统领走113封处罚书

11月27日,大连保监局对人保财险大连分公司因擅自改变保险条款责任范围下达行政处罚决定书。决定书显示,人保财险大连市分公司自2014年10月至2016年3月期间,对承保的884笔清障车保单擅自改变保险条款责任范围,涉及保费633.23万元;人保财险大连市分公司自2012年4月至2016年3月期间,对承保的25369笔特种车保单擅自改变保险条款责任范围,涉及保费17516.82万元。处罚书要求人保财险大连市分公司改正,并处于罚款30万元。

紧接着,28日,湖南保监局下发14张行政处罚书,其中有11封决定书是针对人保财险及分公司和相关负责人的违法行为,共计罚款64万元。具体来看,11封决定书中有6封所列处罚原因涉及虚列费用问题,6封处罚书所列原因包括给予客户合同外利益问题,其中临湘支公司同时出现虚列费用、给予客户合同外利益以及擅自改变保险条款责任范围问题,被处以31万元罚款。

从业务方面看,11月末,人保财险连续两天收到的12封处罚书都主要涉及车险业务经营。事实上,从蓝鲸财经统计的数据来看,今年,人保接收了74封处罚书,其中,人保财险涉及多重问题,包括利用保险代理人虚构保险中介业务套取费用、编制虚假财务资料、给予投保人保险合同以外的其他利益,编制虚假农险承保和理赔资料、拒绝单独承保交强险、拒不依法履行保险合同约定的赔偿或者给付保险金义务、未经批准设立分支机构等行为。而车险业务则是其中“重灾区”。

据蓝鲸财经不完全统计,今年1-11月,保监会及各地保监局共发布777封行政处罚决定书,其中,中国人保是名实其副的“捣蛋鬼”,数据显示,中国人保共收到113封行政处罚决定书,占今年至今保监系统777封处罚决定书的14.54%。具体来看,人保财险及各分公司共收到保监会及22家省、市保监局下发的74封行政处罚决定书,占全部处罚书的9.5%,共计罚款1168万元;人保寿险则收到保监会及各保监局共计29封行政处罚决定书,共计罚款302.5万元;人保健康则相对“听话”,今年共收到10封处罚决定书,共计罚款107.7万元。

政策推动,保健会坚决“亮剑”整治保险业乱象

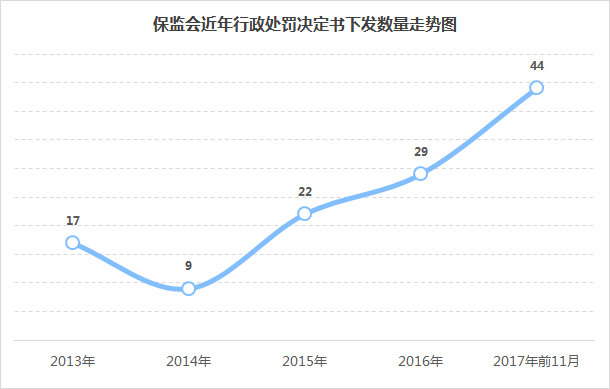

从今年保监会下发的监管函和行政处罚决定书数量来看,保监会今年持高压监管态势,监管力度相比去年强劲不少。据蓝鲸财经统计,今年1-11月,保监会发布44封处罚决定书,而去年全年保监会共发布处罚决定书29封,今年还有一个月,处罚书的数量就已经比去年多了15封,同比增加近五成。从监管函数量来看,蓝鲸财经根据保监会网站上公布的文件统计,今年1-11月保监会共发布36封监管函,与去年16封监管函的数量相比增加了一倍多。

猛药监管治理保险业乱象的背后,是一系列政策性文件的推动。

今年年初,保监会印发《保险公司合规管理办法》,对保险公司合规管理规范进行明确,要求公司业务部门和分支机构、合规管理部门和合规岗位、内部审计部门共同组成合规管理的“三道防线”,各自履行相应合规管理职责。

随后,针对不同险种的具体问题,保监会发布了细化的管理工作文件。今年5月,保监会印发《关于进一步加强人身保险公司销售管理工作的通知》,要求各保监局保持监管高压态势,针对公司销售合规情况开展现场检查,排查相关经营行为是否依法合规、内控制度是否健全有效、信息资料是否真实完整。

针对保险资金运用,保监会也出台了相关文件。5月,保监会在印发的《关于开展保险资金运用风险排查专项整治工作的通知》中提出,对险资运用进行风险排查专项整治,主要任务是摸排和查找保险资金运用风险隐患,守住不发生系统性风险底线;针对信用保证保险,保监会发布会《信用保证保险业务监管暂行办法》,要求保险公司规范信保业务经营行为,防范金融交叉风险。

尤为值得关注的是今年6月,保监会发布的“1+4”系列文件,明确了保险业应着力防范的风险类别及需要重点整治的市场乱象,要求保险业开展风险摸底排查和全面整改,强化对风险管控工作落实情况的督导和检查,加大责任追究力度。

此外,今年8月,国家发展改革委、中国人民银行、保监会等31部委联合发布《关于对保险领域违法失信相关责任主体实施联合惩戒的合作备忘录》,内容涵盖保险领域失信联合惩戒对象、惩戒措施、惩戒方式、信息共享、信息管理等5个方面。

值得关注的是,继2015年12月保监会修订《中国保险监督管理委员会行政处罚程序规定》后,今年年初保监会再次对《规定》进行了修订,新《规定》于3月31日起实施。而新规定中对于行政处罚证据类型进行了列明,尤其强调了对于视听资料、电子数据的使用,同时也对视听资料的收集、制作、存储过程进行了规范。

在11月28日湖南保监局发布的湘保监罚〔2017〕40号文件中,在主要证据一项中就列有“11笔电销业务电话销售录音复制刻录光盘;11笔电销业务电话销售录音文字记录”。

这也是今年7月保监会发布的《保险销售行为可回溯管理暂行办法》所发挥的重要作用,《办法》要求保险公司、保险中介机构开展电话销售业务的应实施全险种全过程录音,自11月1日实施,这有利于保监会与各地保监局对险企进行产品销售的各个环节加强监管。

多家险企因不规范电销行为上榜,企业问题相关责任人难辞其咎

蓝鲸财经通过梳理今年以来保监会下发的监管函和行政处罚决定书,发现电销问题是目前险企违法行为的“沼泽”,也是保监会的重点监管方向。此外,监管函中涉及“三会一层”运作、关联交易管理及具体产品问题的相关内容较多;被下发行政处罚决定书的险企则主要存在电话销售和业务操作层面的问题。

具体来说,从监管函方面看,蓝鲸财经根据目前保监会发布在网站上的文件统计,今年1-11月下发的36封监管函中,16封同时涉及三会一层运作及关联交易管理问题,占今年以来全部监管函的44.4%。处罚方式则主要为在一定期限内禁止公司直接或间接与关联方开展相关交易。

还有6封监管函针对险企具体产品,尤其是年金型产品存在的问题进行问责,据了解,针对年金型产品的问责与今年保监会发布的134号文《关于规范人身保险公司产品开发涉及行为的通知》对人身险产品进行严格规范有主要关系,主要处罚方式为下架问题产品以及在一定期限内禁止公司申报新产品。

此外,还有个别险企因涉及网、电销售业务违规、资金运用违规、偿付能力不达标、投资性房地产计量不合规等问题被保监会问责。

从行政处罚决定书方面看,今年1-11月保监会共发布44封决定书,涉及18家险企及其分公司,对公司处以罚款共计887万元,对相关责任人处以罚款共计388万元,共计处罚1275万元。

从处罚事由来看,据蓝鲸财经统计,今年以来发布的44封处罚书中有21封涉及“电话销售欺骗投保人”问题,占比近五成。除电销问题外,交强险销售问题也是频繁被保监会问责的一项内容。据统计,共有13家险企或其分公司因交强险问题被处罚,共计罚款110万。此外,险企仍存在向投保人隐瞒与保险合同有关的重要情况、编制、提供虚假材料、向投保人或被保险人返还合同以外其他利益的不合规行为。

此外,值得关注的是,在44封决定书中,共有29封决定书对企业相关责任人给予罚款处罚,共计罚款388万元,同时出现了对相关负责人处于一定年限内禁入保险业的处罚。不难看出,保监会在对出现违法行为的保险公司加大处罚力度的同时,对相关责任人的问责也在同步进行。

“保监会将进一步强化监管力度,有效弥补制度短板,织牢织密制度笼子,坚决打击违法违规行为,大力治理保险市场乱象”,保监会副主席陈文辉近期表示,以达到切实防范和平稳处置市场风险,深化保险监管和市场改革,推动保险业更好地服务实体经济发展的目的。

从目前保监会对险企的监管力度以及保监会要求持续强化监管的态度来看,补制度短板,整治市场乱象的药剂将继续强力打入保险业。(蓝鲸财经 石雨)