作者丨零售公园 顾森柒

年末将至,盐津铺子再次登陆中国食品行业百强榜。

图源:胡润百富

2024年12月12日,胡润研究院发布2024胡润中国食品行业百强榜,盐津铺子企业价值为150亿元,位列第65位。据悉,这是盐津铺子连续第三年登陆胡润中国食品行业百强榜。

尽管在2024年的榜单中,盐津铺子的排名上升了两位,但对比上年,其企业价值却止步不前。这在一定程度上说明,盐津铺子正触及增长瓶颈。

过去几年,凭借量贩零食渠道红利以及“大魔王”“蛋皇”等爆款,盐津铺子的业绩稳步攀升。然而,随着渠道红利逐渐收窄,以及爆款后继乏力,盐津铺子正面临利润空间走低的挑战。

如果不能尽快找到新的爆款产品,盐津铺子或将再一次深陷负增长泥潭。

一、业绩回暖

作为“休闲零食自主制造第一股”,上市之初,在资本的助推下,盐津铺子的业绩极具成长性。财报显示,2018年-2020年,盐津铺子营收从11.08亿元增长至19.59亿元,复合年增长率为32.97%;净利润从0.71亿元增长至2.42亿元,复合年增长率为84.62%。

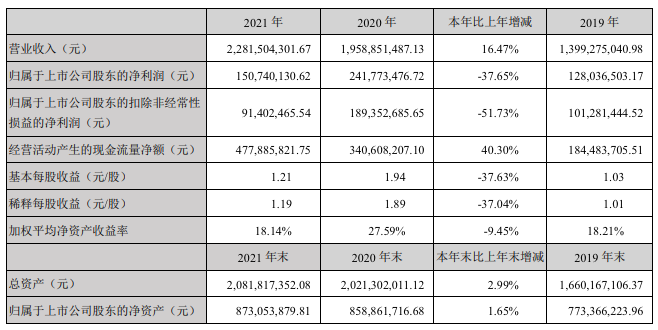

图源:盐津铺子2021年财报

不过2021年,盐津铺子的业绩突然踩下刹车,营收22.82亿元,同比增速仅为16.47%;净利润1.51亿元,同比暴跌37.65%。

盐津铺子的业绩之所以突然折戟,很大程度上都是因为高度依赖的商超渠道增长乏力。财报显示,2021年,盐津铺子直营商超渠道营收6.59亿元,同比增速仅为4.6%,营收占比28.90%,同比下跌3.28个百分点。

2021年后,中国零售行业掀起“高质价比”浪潮,消费者愈发追求兼具差异化、高品质、高性价比等特质的商品,传统商超渠道愈发难以吸引消费者买单。

在此背景下,高度契合消费者诉求的量贩零食产业蓬勃发展。头豹产业研究院披露的数据显示,2018年-2022年,中国量贩式零食店行业市场规模从18.14亿元增长至414.71亿元,复合年增长率高达86.99%。

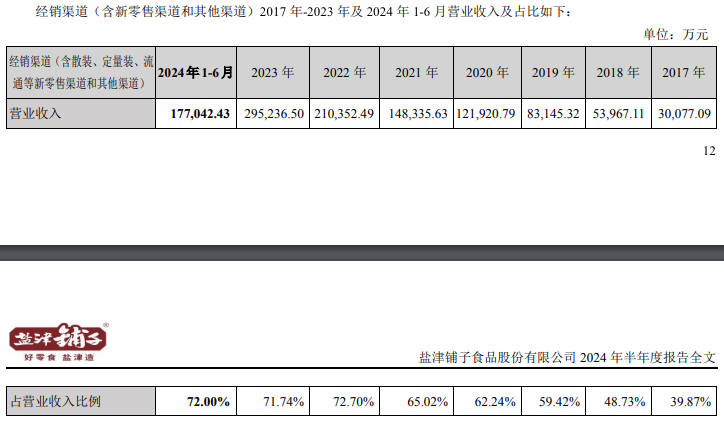

图源:盐津铺子2024年上半年财报

眼看着量贩零食业态备受下游消费者追捧,盐津铺子及时将经营重心转移至相关渠道。财报显示,2021年-2023年,盐津铺子经销渠道营收分别为14.83亿元、21.04亿元、29.52亿元,占总营收的比重分别为65.02%、72.70%、71.74%。

有鉴于量贩零食业态极具想象力,为了进一步抓住渠道红利,盐津铺子甚至亲自下场入股量贩零食企业。2023年12月,盐津铺子控股出资3.5亿元入股零食很忙,取得后者 3.3175% 的股权。

对此,盐津铺子董事长张学武表示,“零食量贩模式的未来还是值得期待的,因为它至少迎合了经济下行、消费力减弱、效率提升的趋势。”

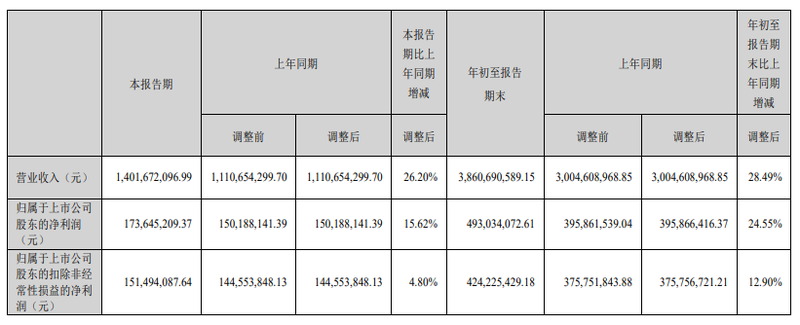

图源:盐津铺子2024年Q3财报

事实证明,依靠量贩零食渠道,盐津铺子的业绩确实走出了“微笑曲线”。财报显示,2024年前三季度,盐津铺子营收38.61亿元,同比增长28.49%;净利润为4.93亿元,同比增长24.55%。

对比而言,同期良品铺子、好想你营收分别同比下跌8.66%、增长7.9%;净利润分别同比下跌89.86%、48.66%,业绩日趋萎靡。

二、树大招风

尽管过去几年,乘着量贩零食渠道红利井喷的时代浪潮,盐津铺子的业绩开始稳步复苏,但由于行业天花板渐显,以及先发优势逐渐消逝,盐津铺子也开始面临巨大的下行压力。

图源:艾媒咨询

因下游需求逐渐饱和,近年来,中国量贩零食渠道红利正逐步收窄。艾媒咨询数据显示,2024年,中国零食集合店市场规模为1040亿,同比增速为28.4%,相较上年下降46.6个百分点。预计接下来几年,中国零食集合店市场规模同比增速将持续走低,2027年仅为11.2%。

量贩零食行业天花板渐显,预示着盐津铺子愈发难以轻松俘获增量红利,很难继续飞速成长。事实上,2024年Q3,盐津铺子的营收和净利润同比增速相较上年同期,已经分别下降24.05和56.52个百分点,出现了失速的迹象。

另一方面,眼看着盐津铺子靠量贩零食渠道大肆掘金,洽洽食品、甘源食品等零食企业也纷纷加码相关渠道。

比如,2023年半年度业绩说明会上,甘源食品对外表示,面对休闲零食行业的渠道变革,公司快速调整销售组织架构,积极拥抱新兴渠道,2023年上半年,“电商渠道、高端会员店渠道和零食折扣渠道已成为公司业绩新增量的重要来源。”

图源:甘源食品2024年上半年财报

财报显示,2024年上半年,甘源食品经销模式营收8.69亿元,同比增长27.72%,营收占比高达83.34%。可以发现,包含零食量贩渠道的经销模式,已经成为甘源食品重要的营收支柱和增长引擎。

有鉴于量贩零食渠道的毛利率本就有十分限,一众零食企业纷纷内卷相关渠道,很难不进一步拉低盐津铺子的利润空间。财报显示,2020年-2023年,盐津铺子的毛利率从43.83%走低至33.54%,2024年前三季度更是只有31.84%,创十年来最低水平。

三、苦觅爆款

由于一家公司很难完全统治某一渠道,为了摆脱下行压力,盐津铺子开始修炼“内功”,希望通过差异化的产品,稳住业绩。

图源:盐津铺子

过去几年,盐津铺子之所以回归增长轨道,不光得益于贩零食渠道红利迸发,更离不开差异化的单品走俏。2020年以来,盐津铺子推出的蛋类零食“蛋皇”、休闲魔芋零食“大魔王”相继成为爆款。

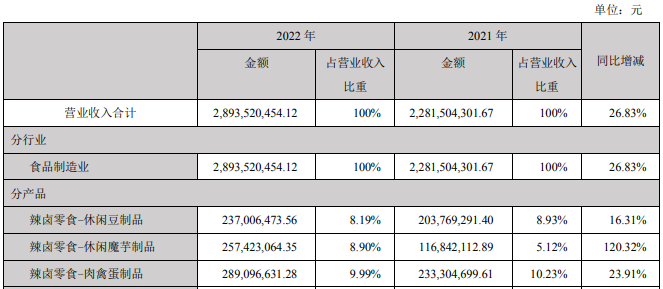

图源:盐津铺子2022年财报

财报显示,2022年,盐津铺子休闲魔芋制品营收2.57亿元,同比增长120.32%;2023年,盐津铺子蛋类零食营收3.19亿元,同比增长594.52%,此二者已成为公司业绩攀升的重要推手。

为了进一步打开成长空间,盐津铺子于2023年提出“1+7”多品类多品牌战略,即发力 1个母品牌+辣卤零食、深海零食、健康蛋制品等7个品类子品牌,试图通过孵化更多深耕不同赛道的子品牌,提高成功打造爆款的概率。

比如,为了在坚果赛道分一杯羹,2024年8月,盐津铺子与长沙灿意企业管理有限公司共同出资设立子公司湖南津香食品有限公司,重点发展炒货、坚果类休闲零食的研发、生产、销售工作。

不过遗憾的是,目前在休闲魔芋制品、蛋类零食之外,盐津铺子尚未探索出强有力的“第二条曲线”。这或许是因为,坚果、薯类零食等赛道蛰伏着三只松鼠、恰恰食品、乐事等巨头,盐津铺子很难轻松突围。

另一方面,不光盐津铺子向外扩张,眼看着前者靠休闲魔芋、蛋类等零食产品大肆掘金,越来越多的零食企业也纷纷入侵盐津铺子的腹地。

图源:卫龙美味

比如,作为“辣条第一股”,目前卫龙正面临辣条产品滞销的挑战,为了摆脱下行压力,其正全力加码魔芋类产品。

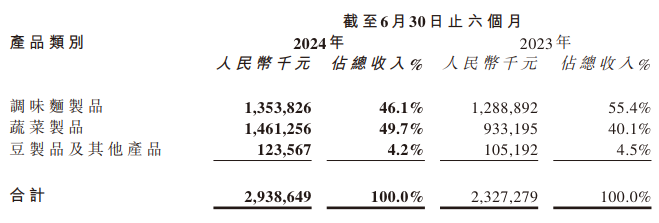

图源:卫龙美味2024年中期财报

财报显示,2024年上半年,卫龙包括魔芋类产品的蔬菜制品营收14.61亿元,相较三年前上涨50.15%,营收占比56.59%,相较三年前上涨22.19个百分点,已经成为公司的半壁江山。

伴随着其他竞争对手凶猛成长,盐津铺子的明星单品已经后继乏力。财报显示,2024年上半年,盐津铺子休闲魔芋制品营收3.1亿元,同比仅增长38.90%,相较往年的三位数增速,大幅回落。

总而言之,过去几年,抓住量贩零食渠道红利以及打造“蛋皇”“大魔王”等爆款,从侧面说明,盐津铺子确实具备敏锐的商业嗅觉。

然而,盐津铺子的成功很大程度上仅仅建立在先发优势基础上,其并未构筑差异化的商业护城河。随着实力更强的竞争对手逐渐发力,盐津铺子愈发难以续写此前的高增速神话。

尽管盐津铺子也正通过“广撒网”的策略入侵其他竞争对手的腹地,但诸多零食企业的发展经验证明了,在休闲零食市场,大单品更易强化品牌认知、实现规模效应,多品类之旅很难轻松走向成功。