文| 金角财经 Chong Lei,CFA

拖欠供应商的钱,已经成为新能源汽车行业公开的秘密,只是没想到,即使是贵为行业龙头的宁德时代,似乎在车企面前也只能伏低做小。

在近段时间,由特斯拉副总裁陶琳掀起的新能源车账期话题激起千层浪,声浪正以惊人的速度在行业内外不断发酵。

一时间,诸如“上汽大通要求供应商降价”“欠人家1万亿啊”“蔚来超长账期”等各种声讨之声,在网络世界里不绝于耳,成为众人瞩目的焦点话题。

然而,就在大家都聚焦于这些热门声讨事件时,谁能想到,在这账期风险的汹涌浪潮下,即便是在新能源车领域拥有举足轻重地位的宁德时代,也被无情地卷入其中。

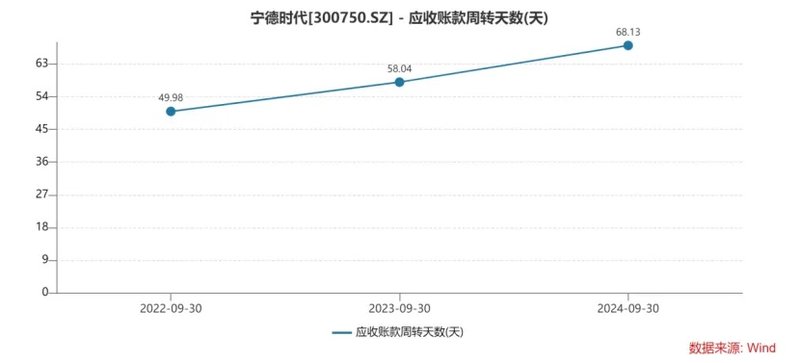

最新财报数据显示,宁德时代的应收账款周转天数,竟然已经连续数年呈现出大幅提升的态势。要知道,应收账款周转天数,可是衡量一家企业业务收款能力乃至产业链话语权的关键指标。

如今宁王这一数据的持续攀升,无疑为宁德时代还有整个新能源汽车产业,都释放出了一个危险的信号——如果连宁德时代这个行业内当之无愧的超级巨头,都不得不直面被车企拖账的沉重压力,那么整个新能源汽车行业是不是该睁开眼看看,这种发展的代价到底合不合理?

宁王一样被拖账

宁德时代的应收账款,有点吓人。

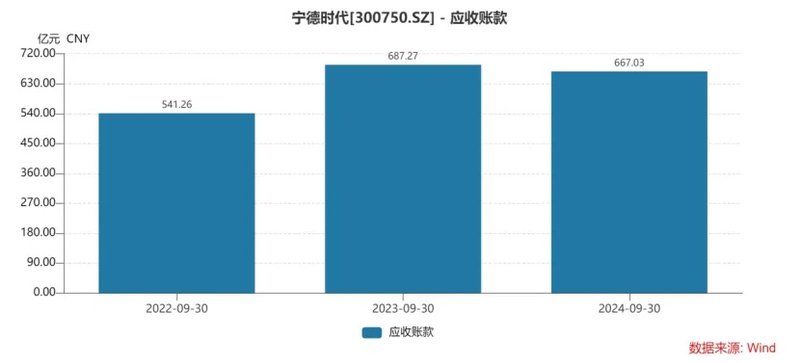

2022-2024年的三季度末,宁德时代的应收账款分别为541.26亿元、687.27亿元、667.03亿元。今年和去年的数据对比,虽说应收账款稍稍有所回落,可这幅度相对总金额来说,几乎可以忽略不计。

(注:我在这里的分析,主要用的资产负债表的同比数据,因为例如去年三季度末至今年三季度末,其实是完整经历了一年全部12个月份,这样相对环比或者和年初比较,可以减缓很多季节性因素;例如,有些企业就是喜欢年中赊销,年末催款,这样肯定会导致应收账款有季节性因素,而同比可以大幅缓解这个问题。)

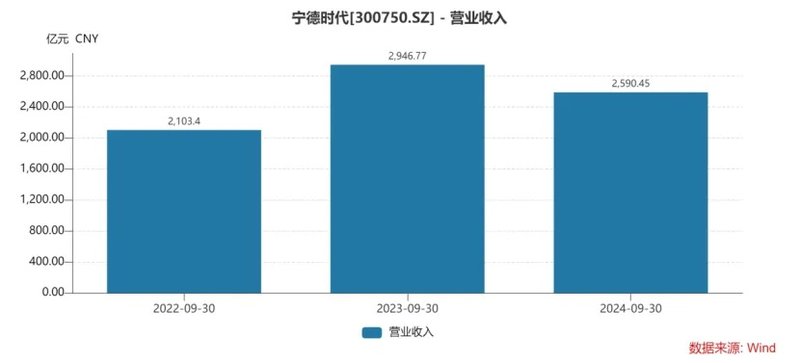

就在宁德时代应收账款变化不大的同一时段,2022-2024年同期,宁王营收分别为2103.4亿元、2946.77亿元、2590.45亿元,把今年前三季度和去年同期的数据摆在一起看,营收一下子减少了356亿元。

也就是说,宁德时代的营收同比少了356亿元,但应收账款也仅仅是缩水了20亿元。光看这俩数据,就能大致感受到宁王跟不少新能源车上游企业的遭遇类似,被欠账的情况不妙。

通过Wind数据看,情况就更明显了,2022-2024年前三季度,宁德时代的应收账款周转天数从49.98天一路涨到58.04天,再到68.13天,一年比一年高,意味着资金回笼的速度明显变慢。

值得注意的是,金角财经最近发表的文章《蔚来超长账期,越扒越吓人》中的主角蔚来汽车,也是宁德时代的主要合作对象,只要简单在网络上搜索一下,就能看见宁王和蔚来的一系列“重磅官宣”。

例如,2023年1月17日,宁德时代就与蔚来签署五年全面战略合作协议。2024年3月14日,蔚来与宁德时代又在北京签署框架协议,双方将基于蔚来换电场景需求,推动长寿命电池研发创新。

据相关媒体报道,所谓长寿命电池,具体而言,是宁德时代的长寿命电池配合蔚来汽车的换电方案,这将有助于蔚来汽车的整车和换电运营实现效益最大化。此外,宁德时代还将为蔚来在欧洲市场所需要的电池提供配套供货及服务。

除了深挖蔚来账期问题,金角财经在《蔚来超长账期,越扒越吓人》这篇爆款文章里,还抛出了一张震撼的数据图表。在那图表里,应付账款周转天数排名靠前的几家公司,周转天数全都快逼近甚至超过200天。

而仔细一瞧这些公司背后,不难发现宁德时代的身影。

比如,宁德时代同样是上述表格排名第三的零跑汽车的重要电池供应商,后者的多款车型如零跑C11、零跑T03等均使用了宁德时代的电池,其中零跑T03的长续航版采用的是宁德时代的NCM811电芯。

至于在表格排名第五的理想汽车,其早期的电池包供应也主要来自宁德时代,如2016年6月理想ONE申报时,搭载的就是宁德时代电池。

去年,理想汽车拓展了电池供应商,欣旺达和蜂巢能源进入其供应体系,但宁德时代依旧是重要的合作伙伴,如2023年申报的理想L9等车型仍由宁德时代供应电池。公开报道显示,2024年,宁德时代继续为理想MEGA等车型提供麒麟5C电池。

由此可见,宁德时代近年来应收账款周转天数的逐年递增,很可能就是由于与众多深陷拖账风波的车企,存在紧密且复杂的供应合作关系。

与此同时,同样以车企作为主要对手方的合同负债(主要为下游客户的预付款),相关金额则大减,由2023年三季度末的265.57亿元,下滑至226.52亿元。

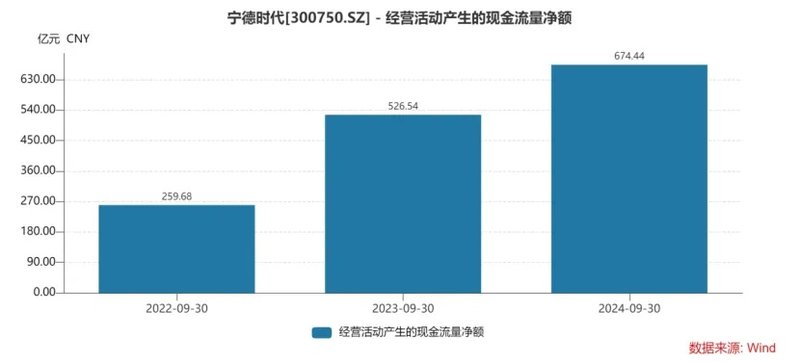

也就是说,宁德时代一边收钱的难度在增加,另一边提前到手的钱变少,照常理来讲,它的经营现金流应该会被狠狠冲击一波。

可谁能想到,现实情况却来了个大反转。就在今年前三季度,宁德时代的经营现金流不但没受影响,反而同比大幅增长。从526.54亿元一路飙升到674.44亿元,一下子就增加了将近150亿元,这还是在它营收大幅下滑的情况下发生。

宁德时代的这种反转,背后有什么商业密码?

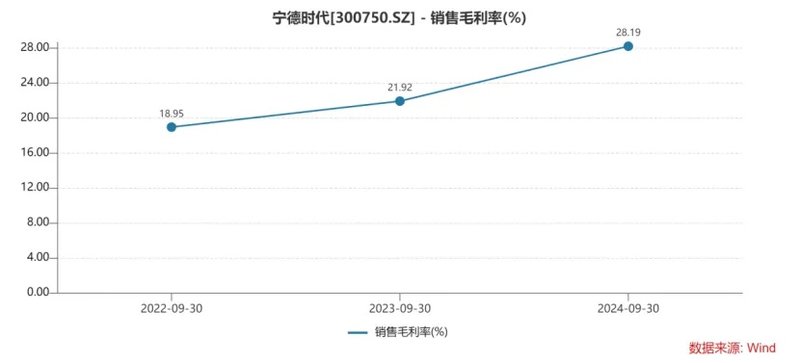

首当其冲的,肯定得是宁德时代强劲的盈利能力。据2022到2024年前三季度的数据,其毛利率逐年上升,分别为18.95%、21.92%、28.19%。同一时期,核心利润更是相当亮眼,156亿、291亿、377亿依次递增。

但盈利能力和赚钱能力不能完全等同,在新能源车的上游供应商阵营里,毛利率高的企业并不十分稀罕,而这次账期风波中,市场吐槽的核心也不在于行业竞争“卷到亏损”,而是“卷到收不到钱”。

事实上,宁德时代强劲的经营现金流背后,光靠盈利能力可不够,还有个关键因素,就是它对拖账风险的转移能力。

转移到员工薪酬上?

锂电池是新能源汽车的“心脏”,妥妥地处于整个产业链的核心位置,至少在固态电池还没真正成熟前,锂电池在产业链的“C位”无法被撼动。

然而,即便锂电池行业如此重要,还是没能逃过新能源车这场“拖账风波”的席卷。

根据申万锂电池板块的上市公司数据,2022-2024年前三季度,应收账款周转天数中位数分别为74.8天、83天、92.6天;前面提到,宁德时代同期的数据分别是49.98天、58天、68天。虽说宁王这边也是一年比一年高,但和行业中位数一比,就是小巫见大巫了。宁王明显低于中位数水平。

再看另一个对比,那些在今年前三季度营收已经突破百亿元的头部企业,除了宁王,它们的应收账款周转天数居然都在行业中位数之上,欣旺达则正好踩在中位数这条线。

不得不说,宁德时代在新能源车拖账风波里,虽未能全身而退,却也算是在“风雨飘摇”中比同行好得多。那宁德时代究竟施了什么“魔法”呢?关键就在于转移被拖账的压力,这其中主要涉及两大因素——宁德时代的上游供应商,以及宁德时代自家的员工。

2022-2024年三季度末,宁德时代的应付账款则由905.88亿元一步步涨至1231.4亿元。

当我们把目光投向应付账款周转天数,并进行横向对比时,Wind数据给出了这样的信息:2022-2023年前三季度,宁德时代的应付账款周转天数分别处于110天以及120天的水平,但到了今年同期,这个数据陡然飙升至174天。

与之形成鲜明反差的是,行业中位数并没有太大的起伏变化,同期分别稳定在87天、88天以及92天。这一升一稳之间,宁德时代与整个行业的差异逐渐凸显。

可以说,宁德时代宛如一位魔术师,将下游车企那沉甸甸的拖账压力,巧妙地转嫁至自家上游,而此等“乾坤大挪移”功力,在同行中也少有人能及。但宁德时代的“奇招”可不止于此。它还拥有另一项令同行们望尘莫及的“绝技”——将压力悄然转移至自家员工身上。

2024年三季度末,宁德时代的应付职工薪酬高达173.69亿元,比2023年同期高了超过30亿元,更是2022年同期的74.34亿元的两倍以上。

可当我们把目光转向申万锂电池行业的中位数情况时,那完全是两幅截然不同的景象。2022-2024年三季度末,行业应付职工薪酬的中位数居然仅仅分别只有0.58亿元、0.32亿元、0.31亿元。这差距即便考虑到宁德时代规模庞大的因素,也绝对不容忽视。

事实上,行业中位数的趋势还是逐年下滑的,由2022年三季末的0.58亿元下滑至2024年三季末的0.31亿元,下跌了近5成;正如上述,宁王的应付职工薪酬增幅超过1倍。

还有的就是相对规模,我们就以前三季度营收排名第二的欣旺达和排名第三的亿纬锂能为例,宁王的营收分别是这两家公司的6.78倍和7.62倍,营收和工资不一定有绝对关系,但也可以看作宁王的整体规模是欣旺达和亿纬锂能的数倍而已。

但相比之下,宁德时代的应付职工薪酬是欣旺达的24倍,超过亿纬锂能的50倍,这就足以说明问题。

再者,令人颇为诧异的是,宁德时代应付薪酬呈现出暴增态势的同时,其薪酬变化方向却有可能是下降的。

由于三季度缺乏相关详细附注,但在中报附注里,我们却发现了一些端倪。宁德时代于管理费用、销售费用、研发费用中涉及的职工薪酬,分别达到了23.45亿元、9.09亿元、42.78亿元,三项累加起来共计75.32亿元。然而对比2023年同期的数据,彼时则为79.35亿元。

(注:我没有在公开信息中查到宁德时代总薪酬支出的一个确切数据,但考虑到职工薪酬主要就是出现在销、管、研费用中,里面的职工薪酬合计应该就是宁王总薪酬支出的绝对大头。)

另外,在2023年的时候,宁德时代于管理费用、销售费用以及研发费用里的职工薪酬全部加起来为133.2亿元之多,按照最新的已经超过170亿元的应付职工薪酬数据来计算的话,意味着宁德时代在薪酬支付方面,可能已经递延了相当庞大的数目。所谓“递延薪酬”,用大白话来说,就是该发的钱延后再发。

真的很难去设想,那些身处宁德时代,或许时常要开启“奋斗100天”模式的员工们,内心究竟是何种滋味。

过度内卷

自2023年起,国内新能源汽车领域仿佛陷入了一片硝烟弥漫的战场,激烈的价格战如火如荼地展开。在巨大的业绩压力下,车企们对于电池降价的呼声愈发高涨。

宁德时代凭借着自身过硬的技术优势,以及行业龙头的显赫地位,在短期内可能还能够顶住来自下游的重重压力。然而,营收和产能利用率下滑的隐忧难以忽视。

除了前述的营收同比下降超300亿元,中报数据显示,宁德时代的产能利用率由2023年的70.5%进一步下滑至65.3%。

如此局面下,宁德时代甚至不得不做出了一个重大决策——将生产项目延期。

7月26日,宁德时代发布公告称,2022年定向增发募集资金投资项目中的一个计划延期。该项目为广东瑞庆时代锂离子电池生产项目一期,原计划在2024年6月1日建成,现在计划推迟至2026年12月31日。

在10月18日晚间举行的业绩会上,宁德时代管理层称,第三季度公司电池出货量和产能利用率环比明显提升,产能利用率在三季度接近饱和,第四季度还会继续提升。

然而,当我们将目光投射到整个行业的宏观大环境之中,会发现宁德时代的产能利用率压力,恐怕在未来相当长的一段时期内,都难改变承压的状态。

为何会如此呢?因为宁德时代的主要竞争对手,以及二三线电池企业在近些年马不停蹄地扩张,其产能如同雨后春笋般陆续建成并投入生产运营。它们就如同饥饿的狼群,对宁德时代展开了一场声势浩大的“围剿”之战。

根据相关市场研究机构的测算和统计,在2025年前,宁德时代的电池产能预计将达670GWh。而其他电池企业亦是摩拳擦掌,比亚迪与蜂巢能源在这场产能竞赛中,各自设定的电池产能目标均高达600GWh;中创新航也不甘示弱,目标锁定在500GWh;国轩高科和亿纬锂能则将产能目标定在了300GWh。

这些数字究竟意味着什么呢?不妨来做个对比,根据中国汽车动力电池产业创新联盟给出的统计数据,在2023年时,我国动力和其他电池加起来的合计销量不过才729.7GWh,其中动力电池的销量为616.3GWh。

如此一比较,就能清晰地看到未来电池产能的扩张规模是何等巨大,而随着各大企业纷纷加码产能“军备竞赛”,宁德时代无疑将遇上巨大的竞争压力,而这种压力的涟漪最终会扩散至与车企的谈判桌上,影响其谈判能力。拖账的期限变长,是其中一个缩影。

除了要应对一众老对手的挑战,宁德时代还面临着来自车企的新压力。车企们为了挣脱电池企业对产业链的控制,纷纷踏上自研电池之路。对于宁德时代而言,往昔那些老客户,说不定哪天就摇身一变,成为了竞争对手。

就拿吉利汽车来说,6月27日,吉利重磅推出“神盾”磷酸铁锂短刀电池,而早在去年,它也发布了“金砖”磷酸铁锂电池。

要知道,宁德时代可是吉利体系品牌极为重要的电池供应商之一,行业内不少人士都敏锐地察觉到,吉利汽车这接二连三发布电池新品的举动,在某种程度上,无疑是在向宁德时代隔空施压,试图在电池供应的博弈中占据更多主动。

此外,2023年,广汽埃安旗下的因湃电池工厂竣工投产,其弹匣电池2.0系列的最新产品P58微晶超能电芯下线,并且这款电芯还将率先搭载在昊铂车型上。长安汽车也不甘示弱,发布自研电池品牌“金钟罩”,更是雄心勃勃地计划到2030年,推出涵盖液态、半固态、固态等8款自研电芯。上汽通用五菱同样积极跟进,发布了自研的神炼电池。

今年,奇瑞汽车更剑指下一代电池技术,在2024年广州车展正式展出了自研固态电池,据说纯电续航有望突破1500公里,计划2027年量产。

在竞争对手、车企的围剿,以及技术迭代浪潮的汹涌冲击之下,宁德时代已然被逼至墙角,甚至不得不忍痛砸下巨额资金,一头扎进固态电池研发的“深水区”。

今年一季度的宁德时代可谓动作频频,先是大张旗鼓地引进了数十个来自固态电池初创公司以及有着中科院深厚背景的技术骨干,紧接着,市场上便传闻宁王将全固态电池研发团队扩充至超1000人的庞大规模。

其实,近期深陷舆论漩涡的车企拖账问题,归根结底依旧是一场商业领域的博弈棋局。当供应商强势时,账期往往短如白驹过隙;反之,若其弱势,账期则可能被拉得漫长如夜。恰似往昔茅台如日中天时,试问又有哪位经销商敢提账期?

然而,如今连宁德时代这般行业超级巨头,都不得不直面账期压力的严峻挑战,甚至还需将这压力层层传导至自家员工身上,这一现象恰似一记警钟,或许在警示着,新能源车行业的已然步入了一个近乎畸形的阶段。过度的内卷如同无形的漩涡,吞噬着行业内各方的活力与资源,让企业在压力的泥沼中艰难前行,甚至员工也在这传导的压力下负重喘息。

未来,新能源车行业究竟能否挣脱这畸形内卷的束缚,是在不惜一切代价之后华丽转身,还是在漩涡中越陷越深?这一问题犹如高悬于行业上空的利剑,决定着众多企业和从业者的生死存亡。