文 | 螳螂观察 青月

这几天气温断崖式下跌,我头一件事就是给家里的狗狗安排上更厚的毛衣和取暖器,怕毛孩子被冻着是一方面,但更重要的是,我的钱包再也经不起折腾了。

去年刚入冬的时候,因为早晚温差太大,家里那两只小狗都没能扛住,纷纷感冒了。

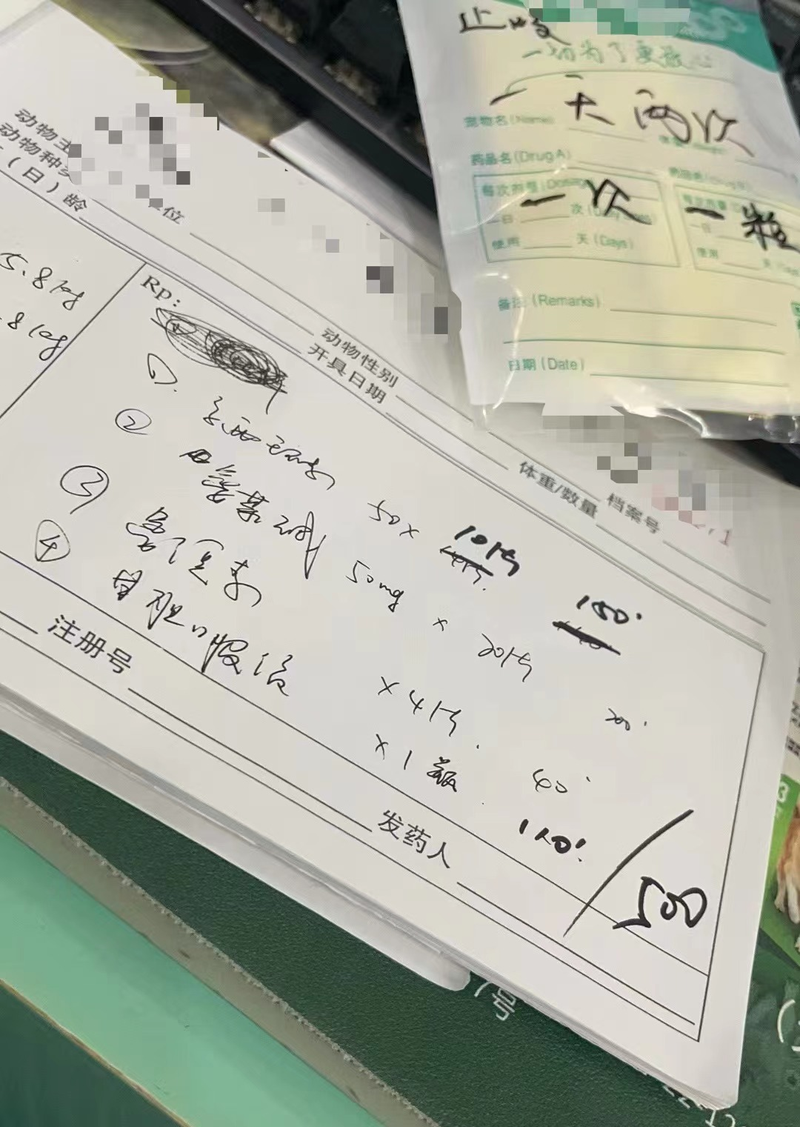

我心急如焚的带它们去附近的宠物医院开药,好家伙,止咳的、消炎的、化痰的,仅仅五天的药量,竟一下子花去了 500 大洋。再瞅瞅我自己感冒去药店买药,顶了天也只要个100块。

难怪不少年轻的铲屎官都坦言,养宠物之后,最怕的事情就是猫(狗)生病。

就拿我家那两小只“吞金兽”来说,因为髌骨问题,做了滑车沟加深的手术,术后为了稳定病情,还需长期服用软骨素等保健品,这一系列花费将近两万之多;朋友家里小狗患了胰腺炎后,治疗加术后的处方粮,总共花了五千有余,而她月工资不过 3500;还有我一位同事,家里的小猫因为应激得了传腹,手术加上441针剂的费用,一共用了将近一万二......

然而,就在我为小狗高昂的医药费倍感压力之时,宠物医疗险逐渐进入了我的视线。

投保易、理赔难,宠物保险沦为“鸡肋”

对于其他人的算法推荐机制我不甚了解,但近期我频繁地在各大社交媒体平台上遭遇宠物保险广告的“轰炸”:

“xx宠物险,保额高理赔有保障,铲屎官别错过”

“每月一杯奶茶钱,0元起赔,毛孩子去医院可以报销70%”

“自从投保了xx爱宠医疗保险,再也不用担心毛孩子生病花费高额的医药费了”

......

这些广告以低廉的保费、高额的赔偿和简便的流程为卖点,仿佛只要购买一份保险,宠物主人就能彻底摆脱因宠物生病而产生的焦虑。

然而,事实并非如此美好。现阶段国内推出的宠物保险产品,对于大多数宠物主人来说,更像是一块食之无肉、弃之可惜的“鸡肋”。

一方面,许多国内的宠物保险在宣传时声称“宠物看病不用愁,意外、疾病均可保”“全病种保障,门诊手术都能保”,但在理赔时却往往让人失望。

以支付宝与中国大地保险联合推出的宠物医疗保险为例,其宣传页面以大字醒目地标注了“全病种及意外保障”,但在下方却以不起眼的灰色小字注明“先天性、遗传病除外”。

(图源:支付宝)

而具体哪些疾病属于先天性、遗传病则在保障详情中列出了长达九大类、超过一百种的具体病种清单。

如此“详尽”的规定,使得拒赔成为了常态。

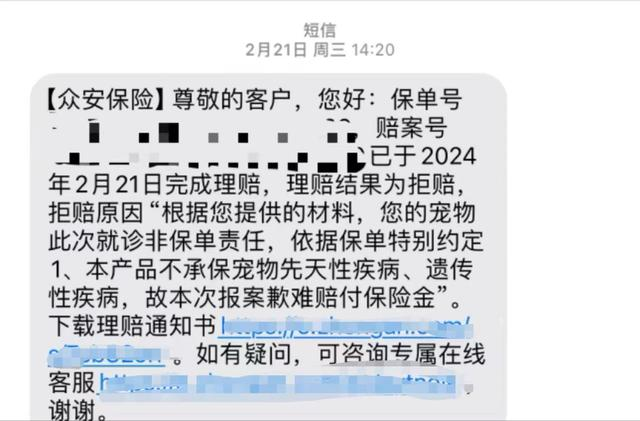

据“贝壳财经”报道,高女士曾为其爱犬豆豆投保了众安保险的宠物医疗险,但在豆豆因腹股沟疝手术花费6千多元后,却收到了拒赔通知,原因是该疾病被认定为先天性疾病或遗传性疾病。

高女士在咨询宠物医生却得知,这类疾病有可能是先天性疾病,也有可能是后期发展导致,即年龄大,肌肉间隙增大,弹性降低,出现了疝气。

这种情况下,保险‘一刀切’地将其列为先天性/遗传性疾病,无疑极大的增加了理赔难度。

另一方面,即使宠物所患疾病在保险保障范围内,高昂的医疗费用也往往难以得到实质性的减轻。

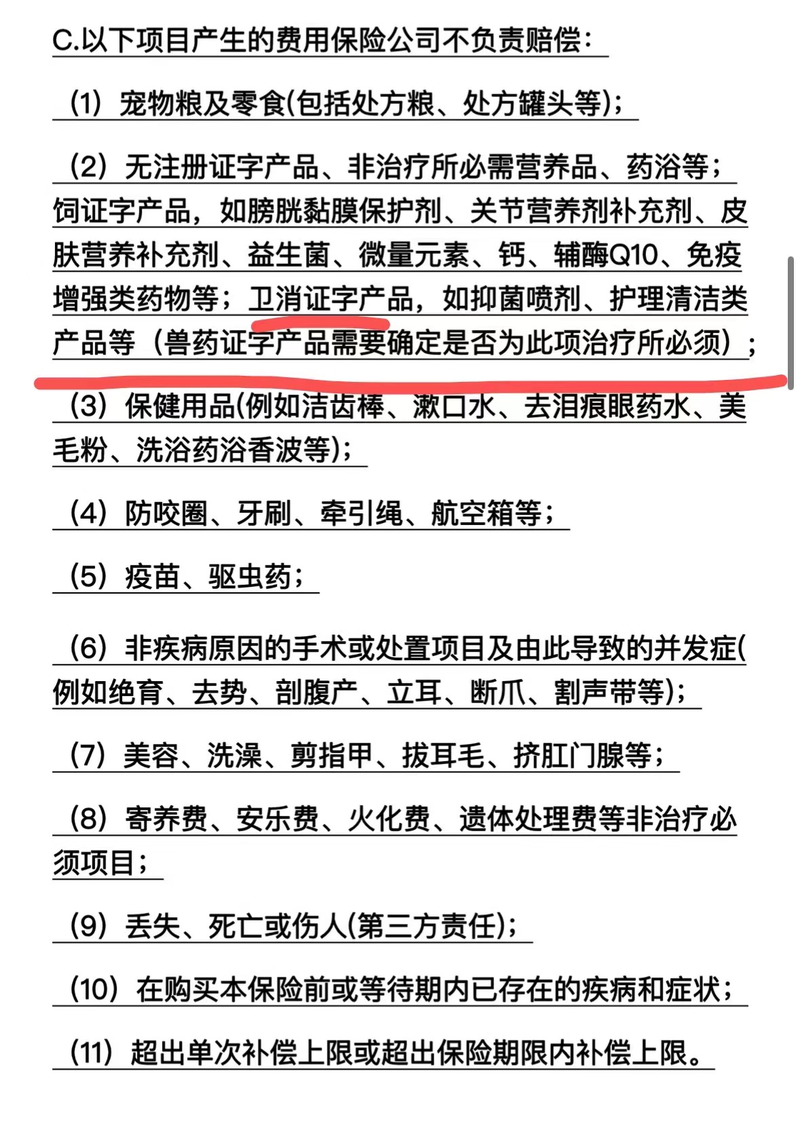

首先,在宠物医疗险中,保险公司还有一些不负责赔偿的项目,支付宝和大地保险的这款宠物医疗险就表示无注册证字产品、饲证字和卫消证字(非兽药字号)产品产生的费用,保险公司不负责赔偿。

而根据中商研究院发布报告,2022年,国内通过审批的新兽药产品共有78个,2017-2022年,国内通过审批的新兽药产品总计454个,远低于人药的数量。

这意味着宠物生病后所使用的药品和护理费用,可能并不被保险公司所承认。

(图源:支付宝)

其次,复杂的理赔程序,也让不少铲屎官十分苦恼。

小薇在购买了中国大地宠物保险后,因自家小狗抓伤了另一只狗的主人,跟保险客服联络理赔时,就被要求出示小区监控记录、就诊记录、病例和发票,还需要受伤者签字,之后又继续索要医院出具的责任认定。

最后因为医院方拒绝出具责任认定,认为这是执法机构的工作范畴,导致理赔资料难以凑齐,赔付也没有任何进展。

另外,哪怕铲屎官,突破了重重阻碍,成功理赔,但到手的理赔金额往往令人失望。

我们在浏览宠物保险的宣传页面时,动辄大几万的全年医疗总报销额最为抢眼,和每月只要几十块钱的投保金额形成了鲜明的对比。

可要知道的是,赔付金额不仅要先减去免赔额、不报销的药物费用,还会有单次赔偿限额扣除这些后,真正能够获得的赔偿金额往往寥寥无几。

比如,支付宝和大地保险推出的基础入门款宠物医疗险,每个月只需要支付17.33元,但保障范围却有10000元,报销比例更是高达70%。

(图源:支付宝)

细看后才能发现,门诊的单次事故上限只有500元、手术则只有1000元,要知道保险中一般会规定,一种病导致的所有费用只能报销一次。

这也就意味着,想要充分利用全年1万元的报销额度,除非毛孩子全年生了10次病,每次病都不一样,且它们都在保险理赔责任范围内,才能实现。

流程复杂、理赔门槛高、赔偿金额还少,抱着减轻养宠带来的经济负担想法购买宠物保险,反倒加重了铲屎官的“养宠焦虑”。

“双输”到“双赢”,宠物保险还差一次“爆改”

关于宠物保险的争议,一直未曾平息。

在黑猫投诉平台搜索“宠物险”,可以看到有超1600条相关结果。内容包括理赔困难、恶意扣费等问题。

在社交媒体上,也有大量用户针对“保险公司认定宠物患上的疾病为既往症而拒赔”、“理赔要求的文件刁钻,甚至需要宠物医院监控视频”、“在几次理赔后续保被拒”的吐槽。

按常理推断,这些“不良”保险公司似乎应该赚得盆满钵满,然而实际情况却大相径庭。

自国内首份宠物医疗险问世以来,距今已有6年时光,但宠物医疗保险行业始终未能蓬勃发展,保险公司大多处于亏损状态。

众安保险在宠物险市场中独占鳌头,同时也是目前唯一一家公开详细数据的企业。然而,根据其财报数据,到2022年底,众安保险服务网络覆盖近1万家线下宠物医院和服务机构,累计服务了318万宠物主,2022年宠物险年化保费为2亿元,同比翻了一倍。

作为目前的行业头部企业,众安保险在宠物险板块的保费收入的增速虽然很快,但绝对额却并不多,只有2亿元,而其它未披露相关数据的险企在保费方面的数据只会更少。

造成这种现象的主要原因是因为宠物医疗行业还没实现规范化运营,经常存在过度医疗的情况,再加上宠物无法表达,就诊时只能依靠各种检查找出病因,而宠物的药品、检查费用又比人高出很多。

此外,在风控层面,同品种的宠物长相极为相似,凭借简单的文字记录很难区分宠物“身份”。这也导致不少宠物保险存在漏洞,“骗保”事件常有发生,这就导致保险公司很容易亏本。

宠物主的权益得不到保障,保险公司又难以盈利,宠物保险似乎成了一个“双输”的生意

众安保险宠物险业务负责人亦曾坦言,养宠人对宠物保险的接受度和认知度较低,缺乏购买动力,再加上市场上大多数保险机构的宠物险集中在医疗保险、第三方责任险及其他场景服务险,但二级类目产品同质化较为严重,鲜少有公司针对特定特定品种、病种、年龄段进行差异化保障。

更重要的是,由于宠物品种多,风险管理和定价系统复杂,导致宠物医疗险的出险率、赔付率在一众财产险种中格外显眼。特别是对慢病宠物而言,更难以通过宠物保险获得相应保障。

这些问题的存在,使得国内的宠物保险市场投保率不足1%,且保险种类相对匮乏。

然而,在海外市场,VerifiedMarket Research的研究表明,截至2019年,全球宠物保险市场规模已达约36.8亿美元,并预计将在2027年增长至118.4亿美元,年复合增长率高达15.65%。在宠物保险最为发达的瑞典,宠物投保率甚至超过了40%。

综上所述,当前宠物经济正持续释放消费潜力,并催生出大量的宠物保险市场需求。但我国的宠物保险仍处于起步阶段,仍存在巨大的市场空白等待开发。

要将这门“双输”的生意转变为“双赢”,宠物保险还需要朝着更精细化的方向发展,开发出如养老险、意外险等能够精准覆盖客户痛点的产品。同时,在宠物经济产业链上,宠物保险应加速与宠物医院的合作,提高产业链的透明度。

这样的改变或许需要时日,但在当下,仅需一杯奶茶钱的宠物保险,或许还不能真正击中铲屎官的心趴。