作者| 砺石商业评论 李平

1、黑马失速:最坏的情形仍没到

过去几年对洋河造成巨大冲击的江苏白酒第二品牌今世缘,正告别高增长。

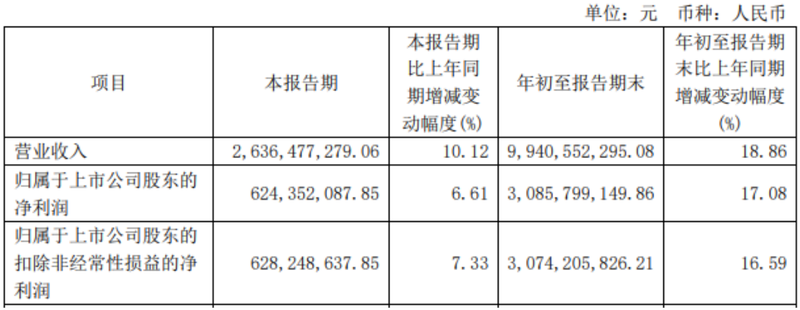

根据今世缘近日发布第三季度财报显示,公司前三季度实现营业收入约99.41亿元,同比增长18.86%;净利润约30.86亿元,同比增长17.08%。其中,第三季度实现营业收入约26.36亿元,同比增长10.12%;净利润约6.24亿元,同比增长6.61%。

进入到2024年以来,受国内消费下行影响,今世缘营收增速开始不断放缓。2024年Q1-Q3,今世缘营收增速分别为22.82%、21.52%和10.11%,净利润增速分别为22.12%、16.86%和6.61%。其中,2024年第三季度,公司营收、净利润增速均为最近四年来新低。

事实上,在宏观经济环境及消费需求疲软的大环境下,三季度整个白酒销售未能达到预期水平,增速明显放缓,部分白酒产品价格倒挂问题依然突出。根据海通证券研报数据显示,2024年第三季度,高端白酒、全国性次高端白酒以及区域白酒营收增速分别为9.6%、-0.4%和-17.9%,高端白酒韧性相对较强。

分品牌来看,口子窖、舍得酒业、酒鬼酒、金种子酒等多家区域性白酒企业前三季度均出现了营收、净利润双双同比下滑的情形,贵州茅台、五粮液、山西汾酒、泸州老窖等头部酒企业绩相对稳健,洋河股份则成为唯一一家营收、净利润双双下滑的全国性白酒品牌。

相对而言,今世缘前三季度业绩增速在区域性白酒企业中表现尚可,主要与其产品结构有关。2024年前三季度,今世缘特A+类(指导价300元以上)产品收入增长18.86%至64.68亿元,特A类(100-300元)产品收入增长21.91%至28.62亿元,百元产品占比超过93%。

江苏地区经济发达,今世缘核心产品价格带主要集中在100-500元这一区间,起到了很好的卡位作用。不过,由于品牌影响力较弱,今世缘省外市场的开拓一直不及预期。今年前三季度,今世缘省内、省外收入分别为90.81亿元、8.04亿元,省外收入占比仍不足8%。

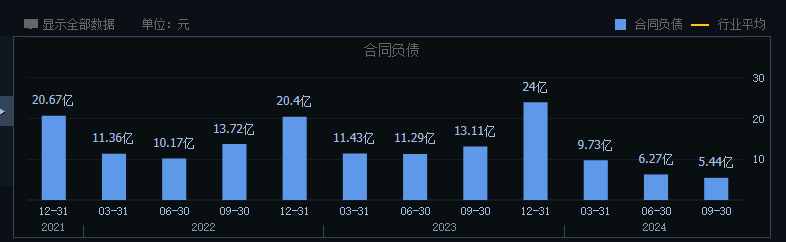

此外,截止2024年9月末,今世缘合同负债金额仅为5.44亿元,连续三个季度同比下滑,较2023年末下滑近19亿元,反映出公司未来业绩的“蓄水池”正在快速下降,同时也说明今世缘最坏的时刻还没有到来。

作为区域性白酒品牌中的一匹黑马,今世缘过去六年间业绩表现突出,年均复合增速远超同省对手洋河股份。数据显示,2017年-2023年,今世缘营收从29.57亿元增长至101亿元,年均复合增速为22.72%,同期归母净利润从8.96亿元增长至31.36亿元,年均复合增速为23.22%,业绩增速在白酒板块中名列前茅。

2021年1月,今世缘股价创出65.21元的历史新高,总市值突破800亿元。此后,由于省外市场开拓不利,今世缘股价陷入震荡下行之中。截止最近一个交易日,今世缘总市值仅为564亿元。相比业绩增速的放缓,“内战内行,外战外行”才是今世缘股价四年不涨的根本原因。

2、内战内行:摸着洋河过河

今世缘的前身为国营高沟酒厂,地处江苏省涟水县高沟镇,其高沟酒为属于江苏老四大名酒“三沟一河”的代表之一。

东北虎,西北狼,喝不过江苏小绵羊。无论是白酒产量,还是市场容量,江苏都是全国白酒板块重要的一极。但在上个世纪90年代,江苏白酒市场受到省外酒的严重入侵,省内的“三沟一河”几乎没有招架之力。1996年,高沟酒厂累计亏损3亿元,企业一度被迫停产。

为了改变高沟酒产品档次低下、品种单一等问题,高沟酒厂于1996年8月推出了“今世缘”这一新的品牌,主攻婚庆市场,初步在淮安市、盐城市、南京市等区域站稳脚跟。

2003年,洋河“蓝色经典系列”横空出世,在白酒市场上引起了不小的轰动。一年之后,今世缘推出国缘这一新的品牌,主打高端市场。不过,由于洋河“蓝色经典系列”的强势崛起,今世缘在省外酒与洋河的双重压制之下发展较为缓慢。直到2011年,随着洋河逐渐将发展重心转向省外市场,今世缘不断在江苏大本营攻城拔寨迎来快速发展期。2014年,今世缘成功登陆上交所,成为A股市场的第15家酒类企业。

在发展战略上,今世缘并没有贪多求大,而是将精力集中于江苏省这一重点区域,并宣称“50亿元之前不出省”。与此同时,今世缘在产品矩阵、市场推广以及渠道开拓方面借鉴洋河股份的成功经验,并逐渐摸索出了一套自己的策略。

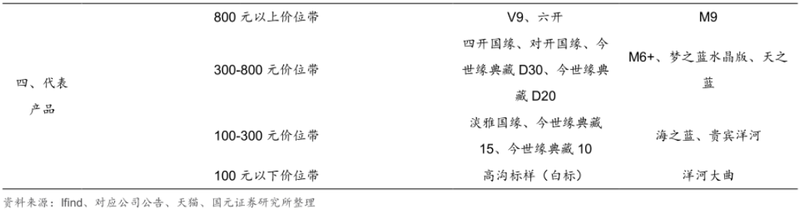

在产品矩阵上,今世缘紧盯洋河股份的每个价格带,都推出了与洋河相竞争的产品,尤其是其大单品四开国缘给洋河梦之蓝系列带来了不小的压力。

在渠道布局上,洋河股份在江苏省内采取深度分销的渠道策略,省内网点密集,但产品价格相对通明,经销商利润较低。为此,今世缘采取渠道高毛利的差异化营销策略,针对洋河的经销商网络给出了更高的渠道利润。例如,金世缘的国缘系列较洋河蓝色经典系列每瓶毛利高出2-15元,平均利润约为洋河的2倍,抢占了不少洋河股份的渠道资源。

另一方面,今世缘也在充分发挥自身的政务资源优势,利用团购渠道承接了省内大量的政务接待、婚庆市场等场景的白酒用酒,同时也优化了自身的产品结构。

自2015年开始,今世缘在江苏省内增速持续高于洋河股份。2019年,今世缘营收反超口子窖。2020年,今世缘营收规模达到51.22亿元,其中江苏省内收入为47.68亿元,省内收入占比高达93%。

营收首次突破50亿元之后,今世缘开始加快布局全国市场。2021年初,今世缘发布五年战略规划纲要(2021-2025),提出继续“省内精耕、省外突破”区域战略。根据这一战略,今世缘一方面要在省内加快补强弱势区域,会战攻坚薄弱市场;另一方面,今世缘要在省外主动打造区域板块,继续强化山东、河南市场培育,打造5-7亿元级样板省份市场,并以京津冀、珠三角、长江经济带为重点,培育亿元级市场。至此,长期偏安于江苏省的今世缘全力角逐全国市场。

3、外战不力,省外占比不足10%

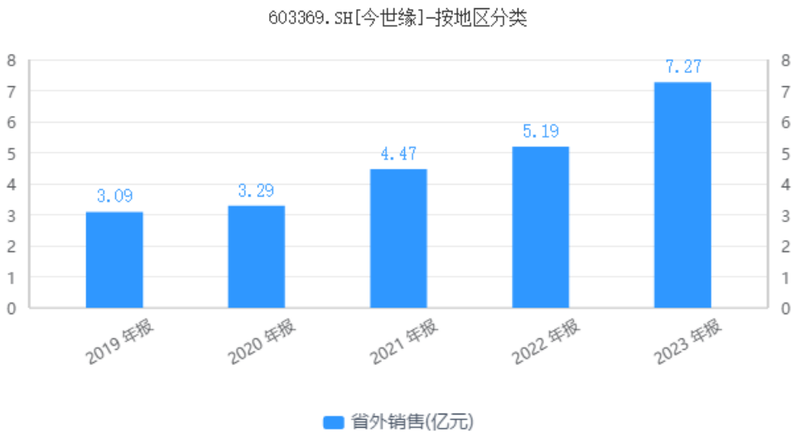

然而,自公司新的五年战略规划纲要发布以来,今世缘营收规模仍然保持了较快的增长,但这主要来自于省内市场,省外市场进展依旧不理想。数据显示,2021年-2023年,今世缘省外市场销售收入分别为4.47亿元、5.19亿元和7.27亿元,对应营收占比分别为7.02%、6.61%和7.2%,提升非常有限。

事实上,自2014年上市以来,今世缘就已经将省外市场的开拓列入规划。据公司招股说明书披露,今世缘将设立省外市场营销中心,并针对重点销售区域设立区域营销管理团队,在全国进一步增加营销网点,构建“深耕江苏、拓展华东、辐射全国”的营销网络。

2019年,今世缘针对省外市场制定了“1+2+4”的战略规划,即重点突破山东市场,北京、上海为示范市场,河南、安徽、江西、浙江为重点市场。在此之前,为了重点突破山东这一白酒消费大省,今世缘一度筹划收购山东景芝酒业,但因收购股份比例及业绩等未能达成一致而搁浅。

2019年12月,今世缘再次宣布拟投资2.45亿元设立产业并购基金,专门用于收购景芝酒业股份。一年之后,今世缘筹划了一年之久的并购方案再度搁浅,“基于行业发展、市场估值以及合作方谈判进展、公司战略发展等考虑,其及产业并购基金合伙各方一致决定暂不设立该产业并购基金,公司终止本次投资”。

有分析认为,今世缘之所以“处心积虑”要拿下景芝酒业,在于其自身的品牌影响力不足,很难在省外市场真正打开局面。相比古井贡酒、洋河股份、山西汾酒等八大名酒,无论是高沟、今世缘还是国缘均缺少足够的品牌影响力和知名度。

面对品牌影响力的先天不足,今世缘在省外市场拓展上选择“聚焦单一品牌、单一赛道、单一品系”的突围策略,即国缘品牌次高端主开系的布局策略,其中,国缘六开是国缘品牌全国化的重点,指导零售价高达1099元/瓶,几乎与第八代五粮液、国窖1573、茅台1935等主流高端白酒一个水平,市场接受度可想而知。

此外,前文已经提及,政商资源是今世缘能够在江苏省内快速崛起的一个先天性优势,但这一优势根本无法复制到省外资源。因此,在经销商选择上,今世缘外省经销商普遍规模较小,自身资源有限,这对高端白酒的社群消费非常不利。

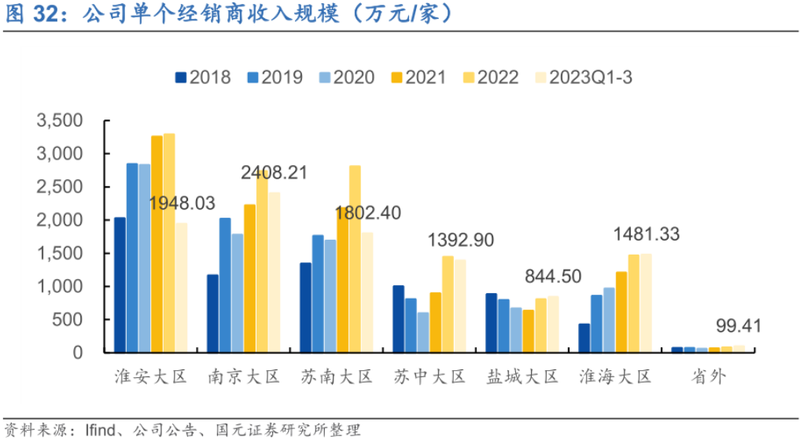

数据显示,截止2019年年末,今世缘省外经销商数量达到425家,已经超过省内市场的330家。但从单个经销商收入规模来看,今世缘淮安、南京等省内大区经销商收入规模已经超过1000万元,但其省外经销商平均收入规模尚不足100万元。

2023年年末,今世缘再次发布《今世缘酒业“双百亿”营销战略规划》,提出未来3到5年是公司全国化和跻身一线白酒阵营的关键期,并定下了“多品牌、单聚焦、全国化”的发展战略。在省外市场开拓方面,今世缘将聚焦国缘品牌,引入升级新品六开,主推超级单品四开,带动对开放量,并确定安徽马鞍山、山东枣庄等10个重点板块市场。

今年前三季度,今世缘省外市场实现营业收入8.04亿元,同比增长40.42%,但营收占比仍然不足8%。显然,低基数效应才是今世缘省外市场前三季度“高增长”的关键。

事实上,白酒行业素有“30亿区域求存、50亿区域称霸、百亿奔走全国”的说法。2023年全年,共有贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖、古井贡酒、顺鑫农业(牛栏山)以及今世缘等八家白酒上市公司营收突破百亿。

但从省外营收占比来看,上述八家酒企中只有今世缘一家企业省外营收占比不足10%。显然,想要跻身白酒一线阵营,当下的今世缘急需走出江苏大本营,走出自己的舒适区,才能真正“奔走全国”。