文|《投资者网》蔡俊

并购政策开了道门,中国生物制药(01177.HK,下称“公司”)欲登堂入室。

近期,公司与科创板企业浩欧博共同披露交易方案,前者计划收购后者的控股权。作为正大集团旗下的重要子公司,公司市值超600亿元,浩欧博不到80亿元。

实质上,公司一直在寻找A股的契机。本次交易,既有溢价收购也有业绩承诺,犹如一场博弈,值得拿来推敲。

底层逻辑是什么?

中国生物制药,一直在等A股的机会。

根据交易方案,公司拟采用“协议转让+部分要约”的方式收购浩欧博,价格为33.74元/股,总价6.3亿元。完成后,公司将通过两个控股平台持有浩欧博55%股权,后者主营体外诊断业务,产品包括各类检测试剂。

方案推出,市场更关心交易的底层逻辑,即中国生物制药收购更看重浩欧博的科创板资质,还是主营业务。毕竟,科创板曾是公司心中的“白月光”。

2021年,公司公告称申请在科创板上市,并与中信证券和中金公司签署辅导协议。彼时,同在港股的百济神州、石药集团也计划登陆科创板。三家企业的资本起点、目标均相同,但走向却出现分岔。

2023年,公司宣布基于目前市场状况及发展规划的考虑,不再继续谋求境内发行事宜。此时,百济神州成功上市科创板,市值超2000亿元;石药集团虽折戟,但通过向创业板子公司新诺威注入创新药资产,推动了“集团+子公司”市值超1000亿元。

反观标的主营业务,在体外诊断行业退去疫情红利后,浩欧博的业绩明显承压。今年前三季度,该企业营业收入3.07亿元,同比增长2.29%,归属于上市公司股东的净利润2656.3万元,同比下降31.24%。

即便如此,双方在公开方案的同时,还签署了《战略合作协议》,约定各方将在过敏、自免等领域,共同在脱敏药及体外诊断产品的研发、生产、销售等方面,开展积极的探索和合作。该协议项下合作的合作期限为协议生效之日至2030年,合作期限届满后,经各方协商一致可延长。

交易中的博弈

任何并购交易都有两面。收购方看重标的业务、资质,出售方也有自己的情况。

2021年,浩欧博成功上市科创板,其实控人JOHN LI、WEIJUN LI和陈涛,实为同一家族成员。在资本市场的4年,该企业有过一次处罚经历,主要与实控人家族的资金流向有关。

2022年,江苏证监局对浩欧博及相关人员开具《行政处罚决定书》。经查,该企业未按规定披露资金占用行为,具体为其曾向第二大股东苏州外润划拨1700万元,用于代扣代缴实控人的个人所得税。整个行为,未履行审议程序、未及时进行临时公告。

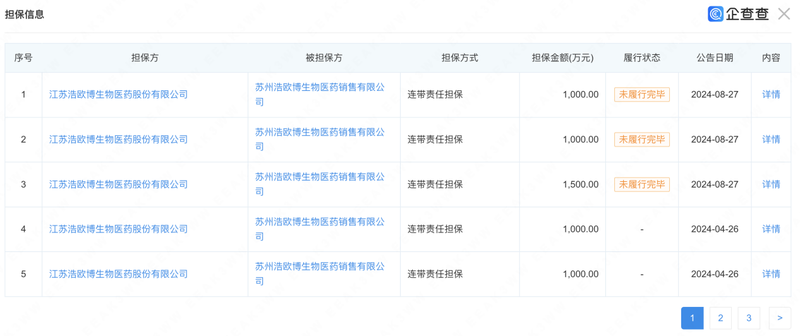

企查查显示,今年8月浩欧博有几笔子公司的连带责任担保,未履行完毕。今年上半年,该子公司的营业收入1.3亿元,占公司的64%,净利润实现598.47万元。

(来源企查查)

一买一卖之间,也能见到双方的博弈。2023年浩欧博的营业收入3.9亿元,截至今年三季度,其净资产8.06亿元。因此,公司以6.3亿元收购55%股权,实质是有溢价。在标的与体外诊断行业远未完全复苏的背景下,可能有一定的风险。

或正因如此,方案中留有业绩承诺。浩欧博原实控人之一JOHN LI将留任并继续管理业务和团队,还以标的股份转让完成为前提,承诺上市公司在业绩承诺期(2024-2026年度)实现的归母净利润应分别不低于4970万元、5218万元和5479万元,扣非归母净利润分别不低于4547万元、4774万元和5013万元。

需要指出,若任一年业绩未能实现,将由浩欧博原控股方以支付现金方式,对公司全额补偿。今年前三季度,该企业的扣非净利润2531.2万元;若在今年完成转让,其需在四季度完成超2000万元的指标。

加码国内创新药

2022年,中国生物制药完成家族第四代的接班。谢承润正式出任新一任首席执行官,搭档早前就已担任董事会主席的姐姐谢其润。“豪门姐弟”到位,公司开启新篇章。

彼时的传统仿制药企,到了不得不转型创新药的路口。以复星医药为代表的先行者,率先拆分创新药子公司上市,并开展抗癌药销售。石药集团新辟路径,以资本化撬动创新药资产并注入旗下上市公司。

与之相比,第四代搭档后公司选择剥离非核心资产。2023年至今,公司出售正大通用、苏州天晴、连云港正大天晴、浙江天晴、正大青岛等控股权,主要涉及普药、商业流通等业务。

在业绩层面,这种运作很快见到效果。今年上半年,受处置子公司取得的收益影响,公司归母净利润30.2亿元,同比增长139.7%;若扣除相关因素,该指标为15.4亿元,同比增长14%。

剥离非核心资产,中国生物制药迈大了创新步伐。同期,公司4个创新药获批上市,创新产品销售额61.3亿元,同比增加14.8%,占营收的38.6%。转型之路不分早晚,公司的战略从早前的出海收购,逐渐向国内创新转移。

早前,公司有过一轮收购潮,将比利时呼吸道吸入制剂公司Softhale、mRNA疫苗公司pHion等收入囊中,并入股科兴中维15.03%。其中,入股因新冠疫苗备受关注的科兴中维,一度充满话题。

一方面,公司从科兴中维收到总计近60亿元的分红。另一方面,市场关心这笔投资在将来是否存在减值风险。公司表示,科兴中维有多款研发疫苗有望获批,工厂和相关设备有持续利用价值,并有持续稳定的分红预期。截至今年上半年,公司商誉超7亿元。(思维财经出品)■