文|新立场

国内最具影响力的购物节是双十一,国外是黑色星期五,但因为跨境电商的介入,双十一多了一份走向世界的期待。

近日,速卖通宣布将于 11 月 11 日至 18 日在美国举行第 17 届年度“阿里巴巴全球购物节”,且专门针对美国购物者提供了一系列优惠和折扣。根据启动会上的信息,今年速卖通双十一于 11 月 8 日开启三天预热期,11 日开始正式售卖 8 天,后续是黑色星期五接档。

作为整个阿里系最重要的大促 IP,往年的双十一速卖通也有相应的促销动作。但相比过去联动式的、宣传上更注重调动商家积极性的双十一,今年的目的看上去更为明确。一是有针对美国市场的特别策略,二是配备更多面向消费者的促销活动。

据美通社报道,速卖通和 Censuswide 的一份美国消费者洞察报告显示,79% 的受访者认为折扣和促销对他们的假日购物非常重要。55% 对今年早些时候(黑色星期五或网络星期一之前)的重大购物节感兴趣,27% 表示这有助于他们将支出分散到更长的周期。

阿里财报显示,截至 2024 年 6 月 30 日,阿里国际收入同比增长 32%,主要得益于跨境业务的增长,尤其是速卖通 Choice 业务。肩负增长的重任,速卖通在今年上半年化用了百亿补贴的思路,补充品牌供给。而今再次输出促销策略,而且是双十一这个内生于阿里体系的 IP,平台本身的品牌化也被提高了优先级,也意味着跨境电商的战场越来越靠近本土。

不过美国本土的购物节也是一个“饱和市场”,无论是黑色星期五还是网络星期一,甚至亚马逊特色的 Prime 会员日,都有“悠久”的历史和牢固的消费心智。推广一个新的购物节并获得广泛的公众认可,是一项颇具挑战性的任务。

01、并排竞争,镜像局势

在大众认知里,速卖通、Temu、Shein 和 TikTok 被并列为出海四小龙,但细分而言,Shein 主攻快时尚服饰品类,TikTok 沿用了抖音以直播带货切入电商的路径。速卖通与 Temu 更相似,某种程度上,他们复刻了各自在国内主站的货架电商定位,以及直接竞争关系。

尽管都以低价为抓手,也先后配备了全/半托管模式加强供应链能力,速卖通与 Temu 作为购物平台在消费者群体中的印象已经出现了一些分化。

Temu 显然更为重视价格竞争力。从斥资投放超级碗广告,到更严苛的竞价采购,以及游戏化的营销策略,无不透露出它身上的拼多多基因。据 Global Source 估算,Temu 的商品对比速卖通通常会便宜 10% 到 50%,且许多商品价格在 10 美元以下。不过相应的,Temu 的商品质量与售后问题也与其国内主站有类似之处。

相比之下,速卖通的全球市场影响力和 SKU 量级比其价格竞争力更突出。据《晚点 LatePost》报道,亚马逊全球共有 8.5 亿 SKU,速卖通的数据是超过 1 亿,Temu 只有超 1000 万。2010 年上线的速卖通积累了更庞大的卖家网络,在产品范围和多样性方面的优势更明显;Temu 的 SKU 所覆盖范围与速卖通有许多重合,但各类别细分产品更少,这是全托管模式下的一种自然倾向。

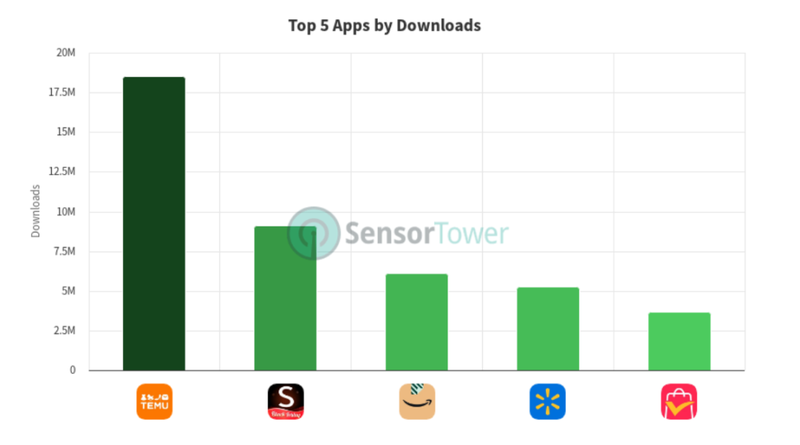

(2024 年第 3 季度美国下载量排名前五的购物应用;来源:Sensor Tower)

并排竞争的局面下,打造差异化的方法绕不开“扬长避短,查漏补缺”这几个方向。

过去,速卖通作为先行一步的跨境玩家一直很强调“国别化”运营,即根据不同地区的需求、消费习惯等进行本地化调整和运营,以显示对全球市场的影响力。比如根据当地购买力选择推广不同的货盘,打通不同国家的本地支付方式,提供多语言服务等等。其中物流仓配是支撑这种运营的关键。

据公开报道,本次速卖通对双十一的投入翻倍,开打前夕跨境商家仓发备货量提升 300%。同时在方向定位上,平台强调了货盘由“全托管+POP”双轨驱动,鼓励轻小件、标品等以全托管模式备货入仓,以提升时效和价格竞争力。

一站式购物、“多快好省”全都想抓,很容易让人联想到它在国内的镜像,一款大而全的货架电商。但整套硬件上的准备需要一个直击痛点的营销方案推而广之,所以国别化运营的突破口往往在一个结合当地消费文化的促销活动。

这也许是为什么我们能看到,本次针对美国市场的双十一设计了很多带有游戏性的环节。目前透露出的特色促销活动包括:

“摇一摇”参与“1 美元挑战”:通过登录 App 并摇晃手机参与活动,奖品除了优惠券代码、还包括“Dollar Deals”、“Unreal Deals” 以及“Mega Deal”三个档位,即以极其优惠的价格购买指定商品,或参与抽奖。

TikTok 舞蹈挑战:在 TikTok 的参与者有机会获得每日 100 美元的 AliExpress 购物积分。

根据速卖通美国营销主管 Chris Carl 的表述,平台想让网上购物成为一种“有趣且引人入胜的体验”,鼓励消费者通过参与社媒活动积极分享。购物节本身就是一个巨大的广告招牌,引流是最终目的,所以低价、促销活动与鼓励社媒分享的最终目的,都是让平台更多曝光于本土消费者视野,成为他们规划预算的选择之一。

02、深入当地市场,但本土势力更加警惕

在宣布双十一活动的同一天,速卖通还表示将通过 AliExpressDirect 计划欢迎美国零售商。在推广期内,本地卖家将享受 0 佣金和 0 入驻成本,平台还将免费为美国卖家提供营销、业务和售后支持。这算是明牌要深入本土市场。

本地供应的优势是显而易见的,尤其是在美国市场这样一个战争要塞。人口基数大,人均可支配收入高,买家消费能力强,需求多样化。本土零售商能够提供更多符合当地消费者需求,契合地区消费文化的商品,算是能恰到好处地丰富供给。且临近本土的货源在交货时间、退货效率等各种售后反应速度上都有天然的优势,与客户沟通也更顺畅。

对速卖通而言,成功打造一档大型购物节是塑造品牌,提升美国本土消费者认可度的机会。但平台想以此拉开与跨境同行们的身位,也会更加贴近本土巨头们的领地。

贝恩咨询公司预测,今年的黑色星期五到网络星期一期间,美国零售额预计将同比增长 5%,总销售额将达到 750 亿美元,创下美国假日季销售的新纪录。贝恩同时指出,假日销售额中约有 8% 将来自黑色星期五和网络星期一之间的关键周末,这个时间段紧接在速卖通的双十一之后。

(2019-2023 购物节点的销售额排名;来源:贝恩咨询)

黑色星期五及网络星期一牢牢占据着美国消费者的心智,消费者的预算规划与零售商们的促销策略、库存准备已经习惯性地向它倾斜。2023 年黑色星期五的在线销售达到了创纪录的 98 亿美元,约有 2.3 亿美国消费者参与了这场购物狂潮。

消费者的购物节预算通常是有限的,分散这一预算到多个活动的意愿也有限。过去,跨境电商们对本土购物节的态度是积极参与,现在速卖通有了自己主推的购物节 IP,且时间节点如此贴近,它需要考虑如何从对方手中分流有限的注意力和预算。

同时,亚马逊对跨境电商的态度在今年已从观望变为积极应对。

据 SensorTower 数据,今年 8 月份 Temu APP 的用户数量已达到亚马逊用户数量的91%,预计年内就有可能超过已创立 30 年的亚马逊。

大洋彼岸的竞争对手们以低价动摇了本土巨头的王座,亚马逊的自己的低价战略已经在铺设的路上。下图可见,批发商和零售商在亚马逊上销售的产品有 70% 以上是在中国生产,跨境电商们将这些原产中国的产品直接销售给西方客户,以此形成有竞争力的价格。现在,亚马逊正在筹备上线的低价项目,也准备像跨境电商们一样,让商品直接从中国的卖家处发货。

(亚马逊上不同原产国商品的销售占比;来源:Statista)

据《华尔街日报》,这个即将上线的低价项目将专门销售中国生产的低价白牌商品,选品则对标 Temu。而就在上周,亚马逊亚太区的首个创新中心在深圳正式启用,目的是整合各地出口跨境电商卖家、行业组织以及服务商等多方资源。

03、写在最后

跨境电商近几年的竞争局势颇有“你追我赶,拉通对齐”的意思。全托管模式的有效性得到证明后,各家都开始为自己配备全托管模式,当下就连本土电商亚马逊也开始借鉴全托管,用跨境电商们的武器防御他们自己。

而后速卖通、Temu、Shein 先后投入半托管模式,全半之间释放的缓冲地带给平台和商家都提供了更多操作空间。我们在此前的文章中也有提到,三家对半托管的定义不同,招商要求与平台权责划定亦有区别, 都更多考虑了平台自身定位。

如今跨境势力已经成了本土势力需要“另眼相待”的竞争对手,在用极致效率打开市场以后,特色与辨识度的重要性逐渐上升。而面对来自同行和目标市场本土势力的双重压力,复制过去的方法论不失为一种捷径。不止双十一,我们也许会看到更多熟悉消费符号被尝试输出到海外。

这也意味着跨境电商们的“外来”身份正在淡化,在越来越贴近的战场上面对更多的正面交锋。